Börsen-News

Der Nachrichten-Rückblick im Stockstreet-Archiv

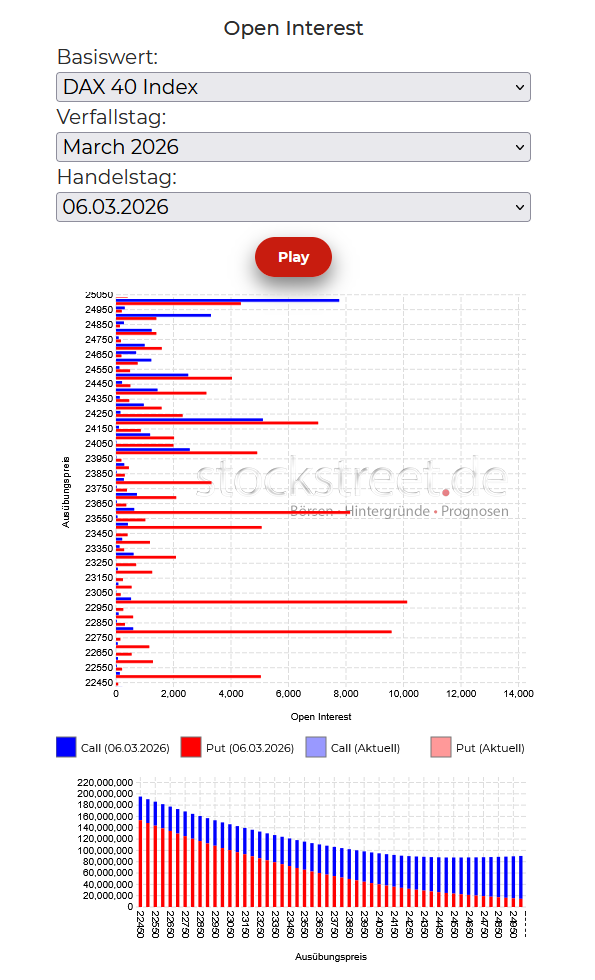

DAX: Szenarien zum großen März-Verfallstag

Börse - Intern: Ausgabe vom 09.03.2026

Beschreibung

Die zweite Woche des Iran-Kriegs begann mit einem weiteren Paukenschlag: Die Ölpreise schossen zu Handelsbeginn nach dem Wochenende auf weit mehr als 100 Dollar nach oben.Erneute Rückschläge in Woche 2 des Iran-KriegsAls Gründe dafür werden Angriffe auf iranische Ölanlagen und Vergeltungsmaßnahmen Irans genannt. Auch auf die andauernde Blockade der Straße von Hormus wird zur Erklärung verwiesen. Aus meiner Sicht rechtfertigt...

Dow Jones: Die Perspektiven von Erholung und Korrektur

Börse - Intern: Ausgabe vom 06.03.2026

Beschreibung

An den Finanzmärkten herrscht weiter Unsicherheit, weil Dauer und Folgen des Iran-Kriegs weiterhin unsicher sind. Diese Unsicherheit schlägt sich in den Kursen nieder, die derzeit weitgehend richtungslos dahintreiben, vor allem bei Aktien.Auf die Erholung kommt es an? Aber auf welche?Die spannendste Frage ist natürlich, wie es nun weitergeht. Da wir stets damit rechnen müssen, dass (gute oder schlechte) Nachrichten zum...

SAP: KI-Fantasie trifft auf charttechnische Chance

Stockstreet Chart-Analysen: Ausgabe vom 06.03.2026

Beschreibung

Es kommt wieder Bewegung in die Aktie der SAP SE: Die Analysten der Schweizer UBS Group haben erst am Donnerstag ihre Einschätzung zur Aktie bekräftigt. Zwar wurde das Kursziel von zuvor 255 EUR auf jetzt nur noch 205 EUR gesenkt, dennoch sehen die Experten weiterhin deutliches Aufwärtspotenzial für das Papier. Am Donnerstag reagierte die Aktie positiv auf die Branchendynamik und...

AURUBIS: Kupfer-Play vor möglicher Verschnaufpause

Rohstoffe & Emerging Markets: Ausgabe vom 06.03.2026

Beschreibung

Der Kupferpreis gerät unter Druck, doch die Aurubis-Aktie hält sich erstaunlich stabil. Der Trend zeigt weiter nach oben. Allerdings signalisiert die Technik inzwischen eine deutlich überkaufte Situation.Wenn Sie meinen ganzen Artikel zu diesem Thema bei stock3 lesen wollen, klicken Sie hier......

DAX: Zurück in der alten Seitwärtsspanne

Börse - Intern: Ausgabe vom 05.03.2026

Beschreibung

Mit seinem zweitägigen Kurseinbruch hat der DAX fast -1.700 Punkte bzw. -6,65 % verloren. Damit prallte der deutsche Leitindex von der oberen Linie seiner Unsicherheitsformation (dick blau im folgenden Chart) deutlich nach unten ab, womit diese noch einmal ihre Relevanz bestätigt hat.Auf dem Weg nach unten fielen die Kurse mühelos aus der Unsicherheitsformation heraus. Das ist sehr bearish zu werten....

FLATEXDEGIRO: Rebound-Chance am MA(200)?

Stockstreet Chart-Analysen: Ausgabe vom 05.03.2026

Beschreibung

Am Dienstag überzeugte die Aktie der flatexDEGIRO AG mit einem Plus von 2,4 % und war damit eine positive Ausnahme auf dem deutschen Kurszettel. Die Aufwärtsserie der vergangenen Handelstage setzt sich damit fort, was sich auch im Wochenchart widerspiegelt. Gleichzeitig dürfen Börsianer nicht vergessen: Noch im Februar zeigte sich der Titel extrem schwach: Seit dem bisherigen Jahreshoch bei 43,24 EUR...

ALUMINIUM - Angriff auf das Jahreshoch

Rohstoffe & Emerging Markets: Ausgabe vom 05.03.2026

Beschreibung

Rohöl und Gas explodieren, Aluminium zieht mit: Der Preis steht wieder bei 3.300 USD. Jetzt entscheidet sich, ob das Jahreshoch fällt und mit ihm neue Long-Chancen entstehen.Wenn Sie meinen ganzen Artikel zu diesem Thema bei stock3 lesen wollen, klicken Sie hier......

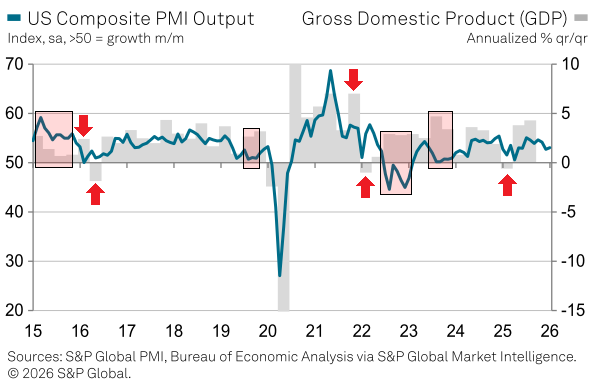

Was die PMIs aussagen – und was nicht (II)

Börse - Intern: Ausgabe vom 04.03.2026

Beschreibung

Am vergangenen Freitag bin ich an dieser Stelle auf die Hintergründe eingegangen, die zur Berechnung der bekannten Einkaufsmanager-Indizes (PMIs) führen, wie von S&P Global, dem Institute for Supply Management (ISM), aber auch dem ifo Institut (ifo Geschäftsklima) oder dem ZEW (ZEW-Konjunkturerwartungen). Heute folgt Teil 2 dazu, in dem es um die praktischen Interpretationen und Fallstricke geht.Der Vergleich von PMI und...

Endlich wieder Kaufkurse! Doch Vorsicht!

Börse - Intern: Ausgabe vom 03.03.2026

Beschreibung

Durch den 24/7-Handel von Krypto-Assets war der Bitcoin am vergangenen Wochenende ein erster Indikator für die Reaktion der Börsen auf die Eskalation im Nahen Osten. Und er deutete darauf hin, dass die Anleger relativ entspannt mit den Risiken umgehen würden.Kryptomarkt reagiert gelassenZwar gab der Bitcoin am Samstag bis auf rund 63.000 USD nach, womit sich eine kurze Risk-Off-Stimmung zeigte, doch...

Die letzten 10 Ausgaben

06. März 2026

Stockstreet Chart-Analysen

SAP: KI-Fantasie trifft auf charttechnische Chance

Weiterlesen...06. März 2026

Rohstoffe & Emerging Markets

AURUBIS: Kupfer-Play vor möglicher Verschnaufpause

Weiterlesen...02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Ausgaben

Wo und wie erhält man seriöse Börsen-News?

Börsen-News sind treffsichere und lukrative Informationen, die Sie als Anleger über Aktien, die Wirtschaft und Börsentrends informieren. Das Problem ist, dass immer häufiger Börsennachrichten über Computer generiert werden. Dazu werden einfach diverse Daten gesammelt und in vorgefertigte Nachrichtenbausteine eingesetzt. Daraus entstehen Texte, die nie ein Mensch gegengelesen hat und diese werden dann ins Netz gestellt. So wird nahezu kostenlis Content generiert. Mittlerweile sind diese computergenerierten Börsen-News immer häufiger zu finden und oft erst auf den zweiten Blick von redaktionellen News zu unterscheiden. Eine aus unserer Sicht äußerst fragwürdige Entscheidung.

Wenn Redakteure und keine Trader Bösen-News schreiben

Auch zeigt sich, dass bei größeren Verlagen oft keine Trader oder Börsianer schreiben, sondern lediglich Redakteure. Das muss nicht heißen, dass die Texte schlecht sind oder die Redakteure keine Ahnung von den Börsen haben. Aber natürlich können Menschen mit einer langjährigen Trader-Erfahrung Ihnen ganz andere Informationen liefern und Sie wahrscheinlich auch oft einfach besser verstehen.

Plattitüden statt Klasse

Und so sehen wir leider immer wieder, das viele Informationen im Zusammenhang mit der Frage was die Börse bewegt und was nicht, Plattitüden sind – die eigentlich nur zeigen, dass der Verfasser selbst nicht weiß, was eigentlich gerade passiert. Und das betrifft unseriöse Quellen, darunter häufig Youtuber oder Instagrammer, als auch große Verlage und renomierte Wirtschaftszeitungen. Tatsächlich ist es sehr schwer wirklich, gute Informationen, also gute Börsen-News, zu finden.

Da jedoch viele Anleger die verschiedensten Quellen nutzen, um sich zu informieren, wird schnell klar, warum so viele Anleger so viele schlechte Entscheidungen treffen.

Ein hoch komplexes System und etwas Glück…

Aber die Börse ist auch, und das muss man fairerweise einfach erwähnen, ein hoch komplexes System mit abertausenden Einflussfaktoren, die niemand komplett überschauen kann. Und so können wir bei Stockstreet auch immer nur einen kleinen Ausschnitt analysieren. Zu bewerten, was wirklich im Moment entscheidend ist, ist eben die hohe Kunst – die nie perfekt gelingen wird, aber der man sich mit viel Erfahrung und Wissen annähern kann.

Und so entstehen wirklich gute Börsen-News: Leidenschaft, Hingabe, Erfahrung, Wissen und Arbeit. Und davon haben wir bei Stockstreet eine Menge – aber schlussendlich gehört immer noch das kleine Fünkchen Glück zum Spiel mit den Börsen – und hier müssen wir einfach vertrauen, dass das Glück mit den Tüchtigen ist.

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!