Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Der Kursverlauf passt zum Konjunkturverlauf, das Kursniveau aber nicht

Ausgabe vom 19.08.2020

Der Kursverlauf passt zum Konjunkturverlauf, das Kursniveau aber nicht

von Sven Weisenhaus

Der S&P 500 hat gestern ein neues Allzeithoch markiert. Mit im Tageshoch 3.395,06 Punkten überbot der Index das bisherige Rekordhoch, welches er mit 3.393,52 Zählern kurz vor dem Corona-Crash am 19. Februar erreicht hatte (siehe rote horizontale Linie im folgenden Chart).

Prompt war zu lesen, dass der Bärenmarkt nun offiziell vorbei sei. Es tut mir leid, wenn ich es nun wieder so deutlich formuliere, aber derartige Aussagen sind Unsinn. Denn umgekehrt heißt das, dass bis zu dem gestrigen Tageshoch noch ein Bärenmarkt geherrscht hat. Ich erinnere aber daran, dass ich schon am 13. März (siehe vertikale Linie im Chart), und damit inmitten des Crashs, dazu folgendes geschrieben habe:

Laut Medienberichten befinden sich die Märkte, zumindest alle wichtigen Aktienindizes, inzwischen „offiziell“ im Bärenmarkt. Davon sprechen viele Börsianer, wenn die Kurse um mehr als 20 % unter ihren zuvor erreichten Höhepunkt fallen. Doch ich halte solche Festlegungen mit willkürlich festgelegten Marken (-20 %) für absoluten Humbug. Ein Bärenmarkt ist aus meiner Sicht ein lang anhaltender Abwärtstrend. Dabei spielt auch der Faktor Zeit eine große Rolle („lang anhaltend“). Was wir aktuell an den Börsen sehen, ist kein Bärenmarkt, sondern ein Crash. Ob sich daraus noch ein Bärenmarkt entwickelt, muss sich erst noch zeigen.

Und wenn man sich nun die Kurserholung unter anderem des S&P 500 anschaut, die ab dem 23. März einsetzte, dann sollte wohl kaum jemand den etwa einen Monat andauernden Crash noch als einen echten Bärenmarkt bezeichnen. Lässt man das Ausmaß der Kursverluste einmal außer Acht, dann sieht der Kursverlauf wie eine normale Korrektur in einem Bullenmarkt aus. Für einen Bärenmarkt war diese viel zu kurz. Und wenn man das Ausmaß der Korrektur nun wieder berücksichtigt, dann wird aus der normalen Korrektur eben ein Crash, aber ganz sicher weiterhin kein Bärenmarkt.

Vom Crash direkt in einen neuen Aufwärtstrend

Passend dazu hatte ich am 13. März übrigens auch geschrieben, dass die Aktienmärkte „von dem extremen Crash schon nach kurzer Zeit wieder in einen Aufwärtstrend gehen“ könnten. Denn letztlich sei „der Coronavirus eher mit einem normalen, aber etwas aggressiven Grippevirus zu vergleichen. Die Infektionswelle kommt gerade über uns und wird irgendwann ihren Hochpunkt überschritten haben. Spätestens dann wird sich das Bewusstsein in der Bevölkerung durchsetzen, dass wir mit diesem neuartigen Virus genauso leben müssen wie mit der Grippe …“, hieß es dazu.

Und weiter: „Wenn aber die Panik langsam aus dem Markt verschwindet, was bleibt dann noch übrig? Ich verrate es Ihnen: Die expansivere Geldpolitik, das Geld aus den Konjunkturprogrammen und ein extremes Aufholpotenzial bei den Firmen. Denn ein großer Teil der Produktion und des Konsums, der jetzt brach liegt, wird dann nachgeholt. […] Und damit könnte etwas passieren, das im Moment wohl kaum jemand auf dem Schirm hat: Es kommt zu einer extremen (Erholungs-)Rally an den Aktienmärkten.“

Genau dazu ist es gekommen. Und obwohl man das in der Theorie kommen sehen konnte, war es dennoch extrem schwer, diese Marktentwicklung zu handeln und zu traden.

Wann hätte man den neuen Aufwärtstrend erkennen können?

Denn es fehlten entscheidenden Informationen. Niemand wusste, wie lange der Crash andauert und wie tief er noch geht. Die Kurserholung bis in den April hinein war höchst volatil. Und es hätte jederzeit noch zu einem erneuten Einbruch kommen können. Keineswegs war eindeutig vorherzusehen, dass sich die Aktienmärkte V-förmig erholen. Auch eine W-förmige Wende wäre denkbar gewesen. Noch Mitte Mai drohte sogar ein solches Szenario noch (siehe rechte vertikale Linie im folgenden Chart).

In einer solchen Marktphase sind gestaffelte Käufe das Mittel der Wahl (siehe zum Beispiel Ausgaben vom 10. März oder 25. März). Denn dann kann man bei weiter oder erneut fallenden Kursen noch nachkaufen und in steigend Kurse hinein Gewinne erzielen.

Inflationsdruck dürfte beherrschbar bleiben

In der Analyse vom 13. März hatte ich übrigens noch eine weitere Prognose gewagt, die sich inzwischen zu bewahrheiten scheint. So hatte ich aufgrund einer „zurückkehrenden Konsumnachfrage bei zunächst noch beschränktem Angebot und der weiterhin extrem expansiven Geldpolitik“ ein Anziehen der Inflation erwartet. Und wie in der vergangenen Woche zu lesen war, ist die Inflation in den USA jüngst schon relativ stark angestiegen.

Ich gehe allerdings davon aus, dass der Anstieg der Inflation durch die Notenbanken beherrschbar bleiben wird. Denn nachdem durch den Lockdown in vielen Ländern und Regionen dieser Erde die Geschäfte teilweise bis auf null heruntergefahren wurden, kam es durch die Lockerung der Maßnahmen natürlich zu entsprechend starken Erholungen. Die Unternehmen haben ihre Produktion wieder hochgefahren, so dass auf eine zurückkehrende Nachfrage auch wieder ein höheres Angebot trifft. Gravierende Preissteigerungen sollte es daher nicht geben.

Das Vor-Krisen-Niveau ist noch längst nicht erreicht

Das Vorkrisenniveau ist allerdings weder bei der Nachfrage noch beim Angebot schon wieder erreicht. Denn einige Unternehmen sind nach wie vor durch Schutzmaßnahmen eingeschränkt. Die Produktion ist daher noch nicht wieder voll hochgefahren. Und das Konsumverhalten der Verbraucher hat sich geändert, auch weil viele Menschen noch arbeitslos sind oder sich in Kurzarbeit befinden.

Von rund 22 Millionen Menschen, die zwischen Februar und April in den USA arbeitslos geworden sind, wurden bislang nur 9,3 Millionen wiedereingestellt. Und in Deutschland gab es im Juli nach Berechnungen des ifo-Instituts noch 5,6 Millionen Kurzarbeiter, nach rund 7 Millionen im Mai. Dabei beträgt der Arbeitsausfall bei den Kurzarbeitern im Durchschnitt 43 %. Das bedeutet für die gesamte Gruppe der sozialversicherungspflichtig Beschäftigten dem ifo-Institut zufolge einen Arbeitsausfall von 7 %.

Da verwundert es nicht, dass die Bruttomonatsverdienste der Voll- und Teilzeitbeschäftigten in Deutschland im Frühjahr so stark gesunken sind wie seit Jahren nicht mehr. Sie fielen durchschnittlich um 2,2 % zum 2. Quartal 2019. Durch diese Einkommenseinbußen können viele Menschen weniger konsumieren, weshalb die Wirtschaft nicht so schnell auf ihr Vor-Krisen-Niveau zurückkehren kann (siehe dazu auch Börse-Intern vom 21. April).

Kursverlauf passt zum Konjunkturverlauf

Da die gravierendsten Einschränkungen zwar aufgehoben wurden, das Leben sich aber noch nicht vollständig normalisiert hat und gewisse Veränderungen inzwischen zu einem (womöglich) dauerhaften Teil unseres Lebens geworden sind, hat das Tempo der Konjunkturerholung nachgelassen - und damit auch das Tempo der Kurserholungen an den Aktienmärkten (siehe Börse-Intern vom vergangenen Freitag). Das gilt vor allem für den Dow Jones, der weniger von den Big-Techs angetrieben wird, und den DAX. Solche extrem starken Kursbewegungen, wie wir sie von März bis Juni gesehen haben, gibt es in beiden Indizes seit einiger Zeit nicht mehr. Und damit passen Konjunkturentwicklung und Kursverlauf hier inzwischen sehr gut zusammen. Schauen wir uns dazu einige Konjunkturdaten an:

Heute wurde zum Beispiel gemeldet, dass die deutsche Industrie ihren Auftragsbestand im Juni (saison- und kalenderbereinigt) um 1,4 % zum Vormonat steigern konnte. Im Vergleich zu Februar 2020, dem Monat vor dem Beginn der Einschränkungen durch die Corona-Pandemie in Deutschland, war der Auftragsbestand im Juni 2020 allerdings noch um 1,3 % niedriger.

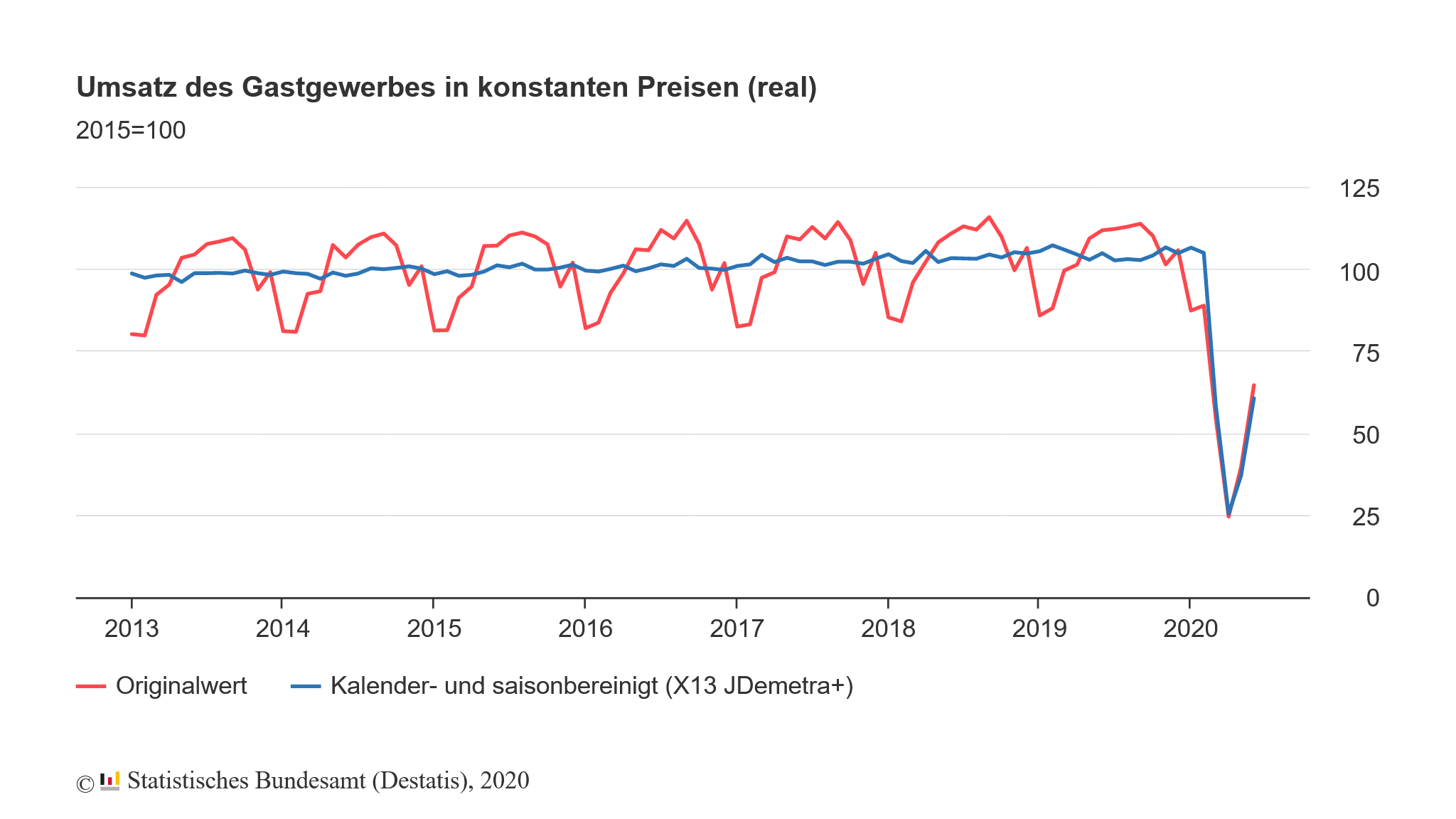

Bei einem weiteren Beispiel sind die Veränderungen noch wesentlich dramatischer – kein Wunder, handelt es sich doch hier um den Umsatz des Gastgewerbes. Dieser stieg im Juni gegenüber dem Vormonat um sagenhafte 63,6 %. Im Vergleich zum Februar 2020 war der Umsatz aber noch um mehr als 42 % niedriger.

Damit haben wir zwei Beispiele dafür, dass das Vor-Krisen-Niveau noch nicht wieder erreicht ist. Nachfolgend liefere ich nun noch zwei Beispiele, die zeigen, dass sich die Konjunkturerholung deutlich verlangsamt hat:

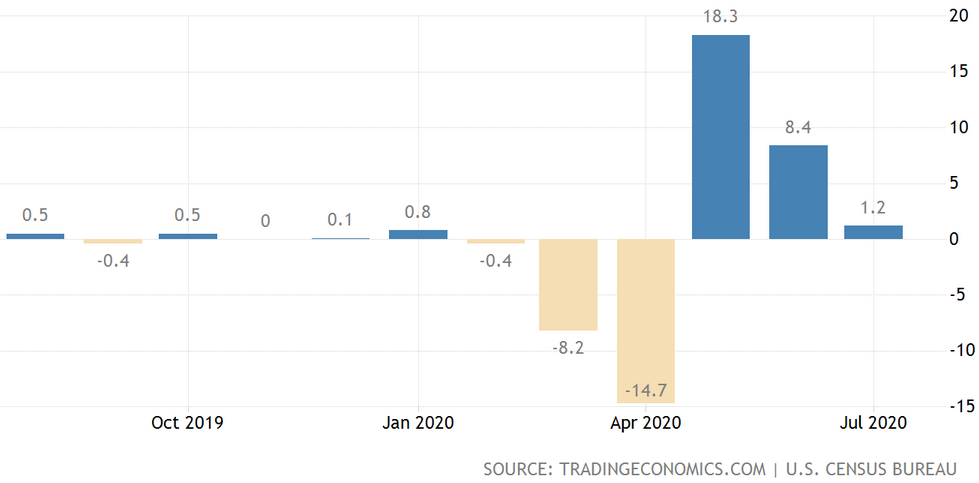

Wie das Handelsministerium in Washington am vergangenen Freitag mitteilte, haben die Einzelhändler in den USA im Juli 1,2 % mehr umgesetzt als im Vormonat. Von Reuters befragte Ökonomen hatten allerdings mit einem Plus von 1,9 % gerechnet. Und im Juni hatte es noch ein Wachstum von 8,4 %, im Mai sogar von 18,3 % gegeben.

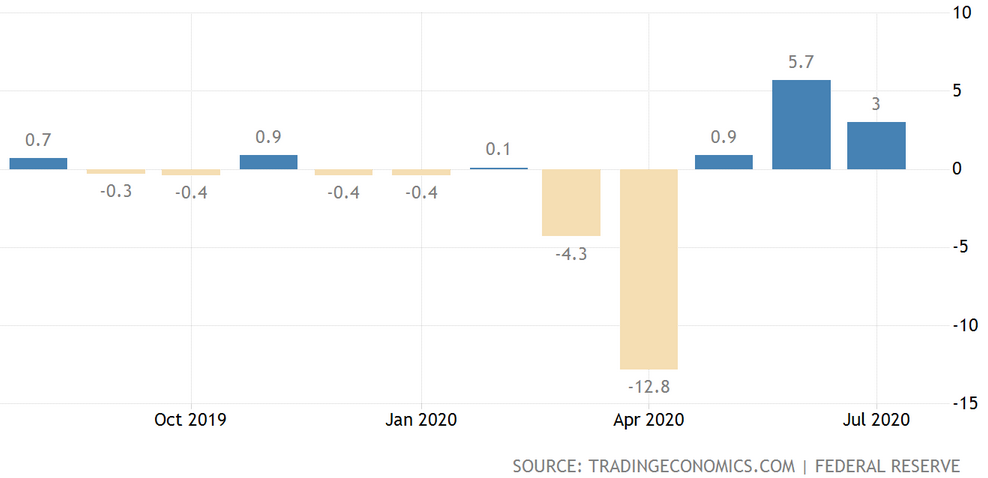

Ebenfalls am vergangenen Freitag wurden Daten zur Produktion in den USA veröffentlicht. Die Industrie wuchs im Juli mit +3,4 % weniger als halb so stark wie im Vormonat. Im Juni hatten die Industrieunternehmen ihre Produktion um 7,4 % hochgefahren. Die Gesamtproduktion – zu der auch Versorger und Bergbau zählen – nahm im Juli um 3,0 % zu, nach einem Plus von 5,7 % im Juni (siehe folgende Grafik).

Dabei haben die Einzelhandelsumsätze übrigens wieder das Vor-Krisen-Niveau erreicht und sogar überschritten, die Produktion der Unternehmen in den USA liegt aber noch um mehr als 8 % unter dem Niveau von Februar.

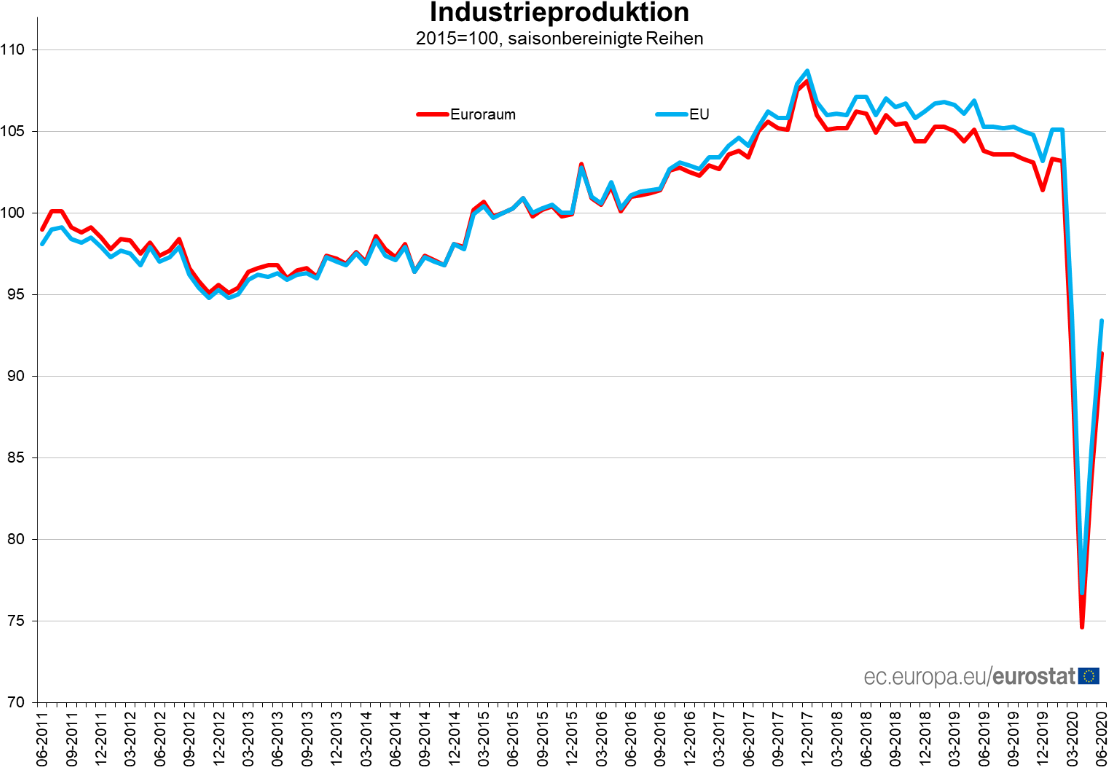

Ähnliches gilt für die Industrieproduktion im Euroraum. Hier stellten die Betriebe im Juni immerhin 9,1 % mehr her als im Vormonat, nach +12,3 % im Mai. Trotz dieser starken Zuwachsraten lag die Produktion aber immer noch 12,3 % unter dem Vorjahreswert und gut 11 % unter dem Vor-Krisen-Niveau.

Beim Blick auf derartige Zahlen erklären sich der schnelle Einbruch der Aktienmärkte, die anschließende fast ebenso schnelle Kurserholung und das inzwischen verlangsamte Tempo der Kursanstiege.

Der Kursverlauf passt zum Konjunkturverlauf, das Kursniveau aber nicht

Allerdings passt nur der KursVERLAUF, nicht aber das KursNIVEAU zu den fundamentalen Entwicklungen. Denn hier gilt, dass die Aktienmärkte durch die extrem starken Kurserholungen wieder sehr hoch bewertet sind (siehe Börse-Intern vom 5. August). Das war vor der Corona-Krise der Fall, weswegen ich schon Ende 2019 / Anfang 2020 vor einer Korrektur gewarnt hatte, und das ist auch jetzt wieder der Fall, weswegen ich seit einiger Zeit erneut vor einer Korrektur warne.

Der Grund dafür, dass die Aktienkurse so hoch stehen, ist, wie hier schon wiederholt zu lesen war, neben den Konjunkturhilfen der Regierungen insbesondere die Geldpolitik der Notenbanken. Durch die extrem niedrigen Zinsen gibt es kaum Alternativen zum Aktienmarkt. Doch die Renditen scheinen langsam anzuziehen (siehe Börse-Intern vom vergangenen Donnerstag).

Fazit

Mit der heutigen Börse-Intern haben Sie eine Zusammenfassung darüber erhalten, was in den vergangenen Monaten passiert ist und wie sich der Kursverlauf der Aktienindizes erklären lässt: Nach dem Corona-Crash befindet sich die Wirtschaft in einer starken Erholung. In einigen Bereichen wurde das Vor-Krisen-Niveau (fast) schon wieder erreicht, in anderen noch nicht. Und inzwischen verlangsamt sich der Zuwachs.

Dieses Muster haben die Aktienmärkte als Frühindikatoren vorweggenommen: Auf einen starken Einbruch folgte eine fast ebenso starke Erholung, die inzwischen langsamer verläuft. Einige Kurse haben ihre Vor-Krisen-Niveaus erreicht, andere noch nicht.

Letztlich stehen wir damit nun wieder vor dem gleichen Problem wie vor der Krise: Durch die Geldpolitik der Notenbanken sind die Aktienmärkte in einer derartigen Weise und auf ein derartig hohes Niveau gestiegen, dass sie wohl um eine erneute Korrektur nicht herumkommen werden. Die entscheidende Frage ist und bleibt lediglich, wann es dazu kommen wird. Aus saisonaler Sicht könnte es mit jedem Tag soweit sein.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!