Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

USA: Das Stimmungs- und Konsum-Rätsel

Ausgabe vom 06.02.2026

USA: Das Stimmungs- und Konsum-Rätsel

von Torsten Ewert

Heute wären regulär die US-Arbeitsmarktdaten für Januar fällig gewesen. Ende Januar kam es jedoch erneut zu einem (teilweisen) Shutdown in den USA (siehe Börse-Intern vom 14.01.2026). Dieser wurde zwar in dieser Woche beendet, aber er hat auch die Statistikbehörde des US-Arbeitsministeriums betroffen. Sie musste also ein paar Tage pausieren, sodass der Bericht offenbar noch nicht veröffentlichungsreif ist. Daher gibt es die Zahlen erst am kommenden Mittwoch. Immerhin.

Zwei Indikatoren mit unterschiedlichen Signalen

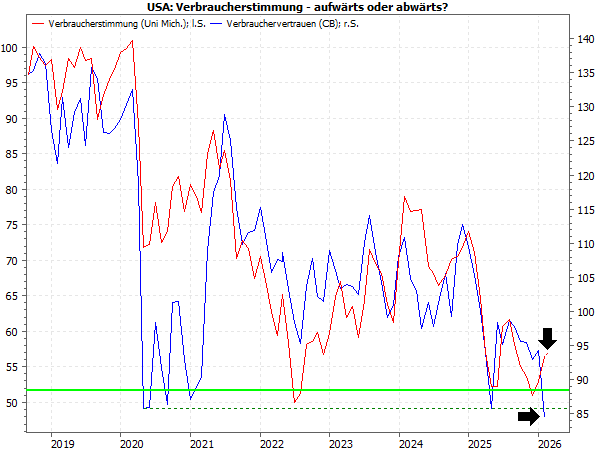

Dann wenden wir uns heute einem anderen spannenden Indikator zu: der Verbraucherstimmung. Dazu wurden heute die vorläufigen Daten der Universität von Michigan für Februar veröffentlicht. Und entgegen der Erwartung, wonach es einen leichten Rückgang geben sollte, stieg der Wert von 56,4 auf 57,3 Punkte.

Das könnten wir jetzt gebührend feiern – wenn da nicht das Verbrauchervertrauen des Conference Board (CB) wäre (blaue Kurve im folgenden Chart), der andere wichtige Stimmungsindikator für die Konsumentenstimmung in den USA, der bislang in die entgegengesetzte Richtung zeigt:

Quellen: University of Michigan, Conference Board

Aber eigentlich ist dieser Unterschied fast belanglos, denn beide Indikatoren notierten bis vor kurzem noch in der Nähe ihrer 10-Jahrestiefs (CB; gestichelte Linie) bzw. Allzeittiefs (Uni Michigan; dicke Linie).

Verbraucherstimmung am Boden – und der Konsum?

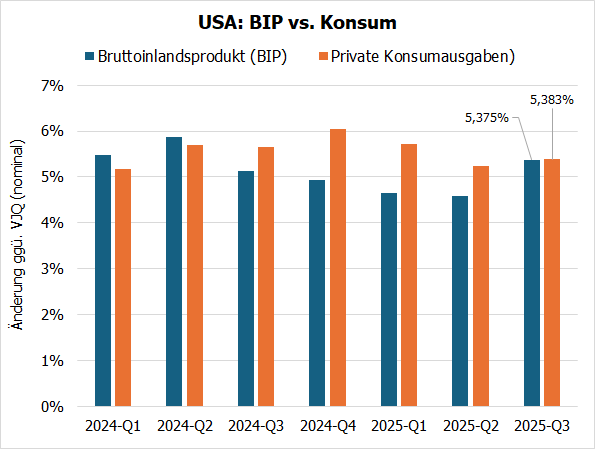

Die Verbraucherstimmung ist also am Boden. Und da der private Konsum bekanntlich fast 70 % der Wirtschaftsleistung, gemessen am Bruttoinlandsprodukt (BIP) ausmacht, stellt sich die naheliegende Frage, warum es der US-Wirtschaft noch so gut geht. Wenn die US-Verbraucher Frust schieben, müssten sie dann nicht in einen Konsumstreik treten?

Na, offensichtlich nicht, denn in den vergangenen 5 Quartalen sind die privaten Konsumausgaben als Bestandteil des BIPs sogar stärker gewachsen als das BIP selbst:

Quellen: US Bureau of Economic Analysis, eigene Berechnungen

Das erscheint angesichts der Stimmungslage widersinnig: Scheinbar taugen die Indikatoren nichts mehr, oder?

Na ja, mehrere Faktoren erklären, warum die Sache mit der Stimmung, dem Konsum und dem BIP so einfach nicht ist.

Aufschlussreiche Einzelhandelsdaten

Am offensichtlichsten ist, dass bei diesem Vergleich die Inflation nicht berücksichtigt wurde – es sind die nominalen Daten. Der Vergleich der realen, also inflationsbereinigten Daten, ist auf diese Weise gar nicht möglich, weil dabei die Werte so verzerrt werden, dass sie nicht mehr vergleichbar sind.

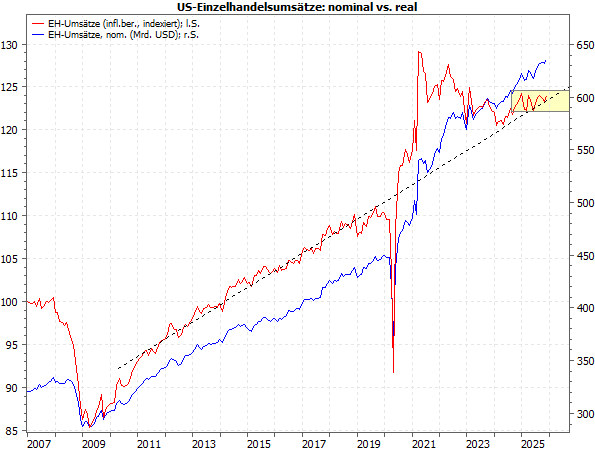

Einen Eindruck, was die Inflation beim Konsum anrichtet geben jedoch die inflationsbereinigten Einzelhandelsumsätze:

Quellen: US Census Bureau, US Bureau of Labor Statistic, eigene Berechnungen

Während die nominalen Werte (blaue Kurve) fast durchweg munter steigen, zeigen die realen Werte (rote Kurve), dass die Inflation den Konsum seit 2021 gedrückt hat! Nun gab es in der Pandemie bekanntlich eine Art Frust-Kaufen, also kann man die Zeit danach als Normalisierung ansehen – zumal sich die rote Kurve dabei wieder dem vorherigen Langfristtrend (gestichelte Aufwärtslinie) genähert hat.

Aber spätestens seit 2024 stagnieren die realen Einzelhandelsumsätze (gelbes Rechteck!).

Man könnte sich nun in die Details vertiefen, aber ich will nur die (aus meiner Sicht) wesentlichen Faktoren nennen, die den Konsum auf gesamtwirtschaftlicher Ebene stabilisieren, also (bisher) nicht derart abrutschen lassen, dass er das BIP merklich und nachhaltig drückt.

Was den Konsum am Laufen hält

Da sind natürlich die Aktienmärkte, die kräftig gestiegen sind. Und weil die US-Bürger nicht nur Power-Konsumenten, sondern auch fleißige Aktiensparer sind, hat die Hausse der vergangenen Jahre sie reich gemacht (zumindest auf dem Papier). Und Reiche – und solche, die sich so fühlen – konsumieren bekanntlich mehr als diejenigen, die knausern müssen (und dies denken).

Ein anderer wichtiger Punkt, der oft vergessen wird, ist die Zusammensetzung der Ausgaben: Es ist ja alles teurer geworden – von Miete über Strom, Benzin, Versicherungen. Auch die Gesundheitskosten steigen, und damit die entsprechenden Ausgaben. Auch in den USA werden inzwischen die Boomer älter und müssen (oder wollen – Stichwort Abnehmspritzen) mehr Geld für Gesundheit ausgeben.

Das sind aber Ausgaben, um die man nicht herumkommt und die daher gesetzt sind. Daher wächst dieser Anteil der fixen (nicht-diskretionären) Ausgaben, während an anderer Stelle, bei nicht notwendigen Ausgaben und Anschaffungen, eher gespart wird. (Der Gesundheitssektor macht inzwischen fast 20 % des gesamten Konsums aus!)

Das Problem der Sparrate

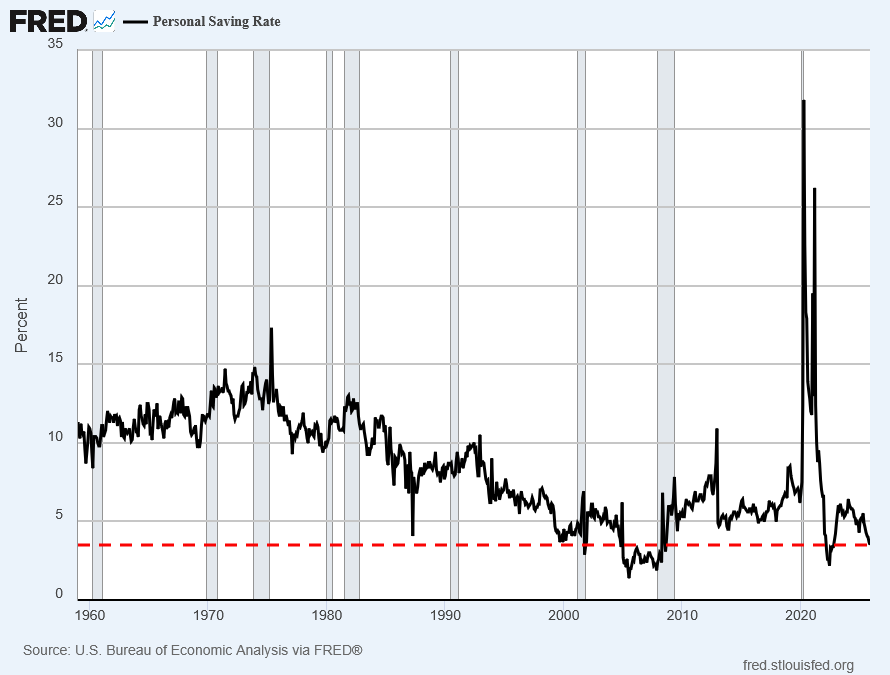

Hinzu kommt, dass die US-Verbraucher zunehmend auf Pump leben – Stichwort Kreditkarten. Aber auch die Sparquote sinkt, zuletzt auf 3,5 % und damit – wenn man von dem kurzen Einbruch nach der Corona-Pandemie absieht – auf den niedrigsten Stand seit den 2000er Jahren:

Damals (ab Ende 2004) sank die Sparrate auf ihr bislang niedrigstes Niveau. Das war damals unter anderem ein Ausdruck des Reichtumsgefühls wegen der steigenden Immobilienpreise. Wer reich ist, kann nicht nur mehr konsumieren, sondern muss schließlich auch nicht mehr so viel sparen! Wie die Sache damals ausging, wissen wir inzwischen.

Was bedeutet die niedrige Sparrate heute?

Und heute? Wenn die niedrige Sparrate auch diesmal durch das Gefühl des Reichseins wegen der Aktienmarkt-Rally so niedrig ist, dann darf nun nicht – wie damals der Immobilien-Crash – ein Aktien-Crash dazwischenkommen.

Und falls die niedrige Sparrate ein Ausdruck der Verzweiflung ist, weil die US-Bürger nicht mehr wissen, womit sie sonst ihre Ausgaben bestreiten sollen (die real verfügbaren Einkommen stagnieren seit geraumer Zeit), dann ist irgendwann Schluss mit lustig. Denn ewig kann die Sparrate nicht sinken, vorher gibt es tatsächlich einen Einbruch beim Konsum – und damit auch bei der Konjunktur.

Aber gut, vielleicht sprengen ja Dow Jones und S&P 500 bald ihre „Deckel“, dann wird die (Auf-)Lösung dieses Problems noch eine Weile verschoben…

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!