Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Meta lässt den Nasdaq 100 einbrechen

Ausgabe vom 03.02.2022

Meta lässt den Nasdaq 100 einbrechen

von Sven Weisenhaus

Hinweis von Stockstreet: Wir schließen nun sehr bald die Neujahrs-Aktion, bei der Sie unsere Börsendienste drei Monate lang für den Preis von einem testen können. Es sind nur noch 6 Plätze frei!

Um 13:45 Uhr hat die Europäische Zentralbank (EZB) ihre geldpolitischen Beschlüsse bekannt gegeben. Und wie erwartet, gab es noch keine Kursänderungen (siehe auch gestrige Börse-Intern). Die Leitzinsen bleiben auf ihrem aktuellen Niveau, die Anleihekäufe erfolgen gemäß der im vergangenen Dezember gefassten Beschlüsse und Veränderungen bei der Forward Guidance gab es ebenfalls nicht.

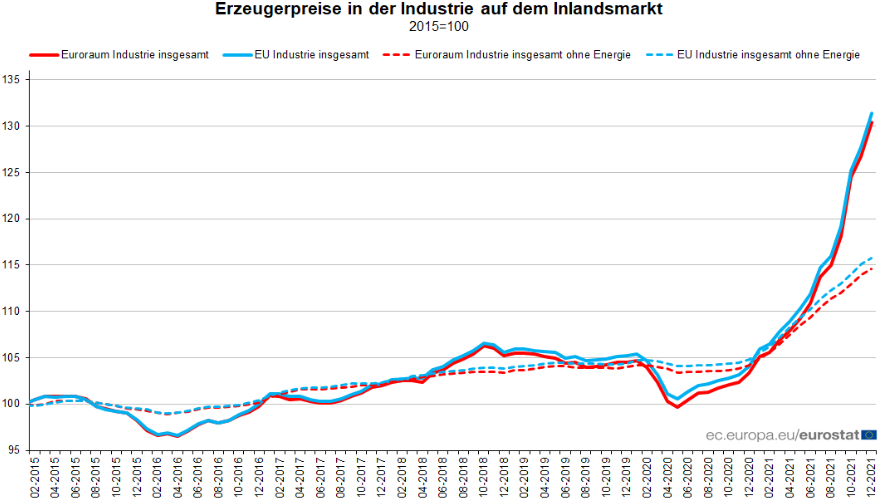

Erzeugerpreise erneut schneller gestiegen

Begleitet wurde das sture Festhalten am bisherigen Kurs von der Meldung, dass die Erzeugerpreise in der Industrie der Eurozone im Dezember um 2,9 % zum Vormonat gestiegen sind, nach +1,8 % im November. Die Jahresrate kletterte von +23,7 % auf +26,2 %.

Da die Erzeugerpreise ein vorlaufender Indikator für die Inflation sind, kann ich nur bedingt Verständnis für das Verhalten der EZB aufbringen. Für mich ist lediglich nachvollziehbar, dass die EZB ihre erst im Dezember getroffenen Beschlüsse nicht schon eine Notenbanksitzung später über den Haufen wirft und einen Kurswechsel vornimmt. Denn dann könnte man ihr einen Schlingerkurs vorwerfen.

Erhöhung des APP war unnötig

Allerdings gab es im Dezember aus meiner Sicht auch keine Notwendigkeit, nach dem Ende des PEPP die Anleihekäufe über das APP zu erhöhen. Und umso dringlicher sehe ich eine Anpassung und Reduzierung der Käufe für die Sitzung im März. Dann kann die Notenbank wenigstens die neuen Projektionen der EZB-Volkswirte als Vorwand dafür nehmen, dass sie bislang den Inflationsdruck immer noch unterschätzt haben. Und genau auf diese neuen Prognosen verwies EZB-Präsidentin Christine Lagarde auch auf der heutigen Pressekonferenz, womit meine gestrigen Erwartungen voll erfüllt wurden. Und ich bin sehr gespannt auf die Entscheidung im März.

Meta bringt den Nasdaq 100 im Alleingang zu Fall

Letztlich wurde die EZB als heutiges Ereignis durch wenig neue Informationen und den erwartbaren Verweis auf die März-Sitzung schnell zum Non-Event für die Börsen. Daher richtete sich der Blick schnell wieder auf den Kurseinbruch des Nasdaq 100 im gestrigen Späthandel. Um 22:05 Uhr (MEZ) brach der Technologieindex binnen weniger Minuten um etwa 1,8 % ein. Genau zu diesem Zeitpunkt hat die Facebook-Muttergesellschaft Meta Platforms Inc. im Rahmen der laufenden Bilanzsaison planmäßig einen Einblick in die Geschäftsbücher gewährt und einen Ausblick gewagt. Und mit diesem waren die Anleger offensichtlich alles andere als zufrieden. Denn der Kurs der Aktie brach vom Stand aus um fast ein Viertel (!) ein.

Und damit haben wir nun ein hervorragendes Beispiel für das, was ich unter anderem in der Börse-Intern von vorgestern geschrieben habe. Da war analog zu bereits vorangegangenen Ausgaben zu lesen, dass sich die „Dickschiffe“ an der Wall Street immer noch relativ gut halten und die Aktienindizes dadurch die teils massiven Kursverluste vieler Aktien überdecken. „Allerdings waren es auch die ‚Dickschiffe‘, die zuletzt ebenfalls zweistellige Kursrückgänge hinnehmen mussten, was dazu geführt hat, dass die Aktienindizes endlich mal etwas stärker zurückgekommen sind. Und das kann natürlich jederzeit wieder passieren, da die Bewertungen immer noch überdurchschnittlich hoch sind“, hieß es dazu.

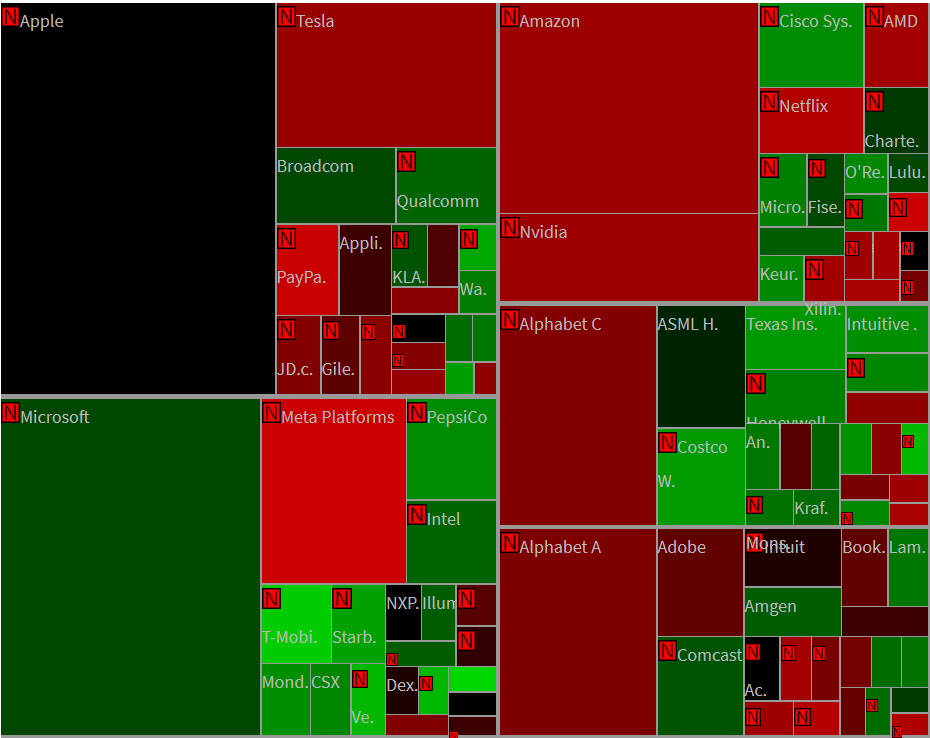

Schaut man nun anhand der folgenden Heatmap des Nasdaq 100 auf die Gewinner und Verlierer des gestrigen Tages, dann zeigt sich, dass neben Meta auch Tesla, Amazon und Alphabet Verluste hinnehmen mussten. Ansonsten sieht man auch eine Menge grün und somit viele Gewinner. Dennoch hat der Nasdaq 100 massiv Federn lassen müssen, weil die genannten Schwergewichte den Index massiv nach unten gezogen haben, allen voran eben Meta mit dem extremen Kurseinbruch.

(Quelle: ariva.de)

Auch von Spotify und PayPal zeigten sich die Anleger in diesen Tagen enttäuscht. Deren Aktien brachen ebenfalls um jeweils mehr als 20 % ein, um nur einige weitere prominente Beispiele zu nennen, die kürzlich unter die Räder gekommen sind. Doch diese Werte sind aufgrund ihrer Gewichtung nicht in der Lage, einen ganzen Aktienindex so massiv zu bewegen wie Meta & Co.

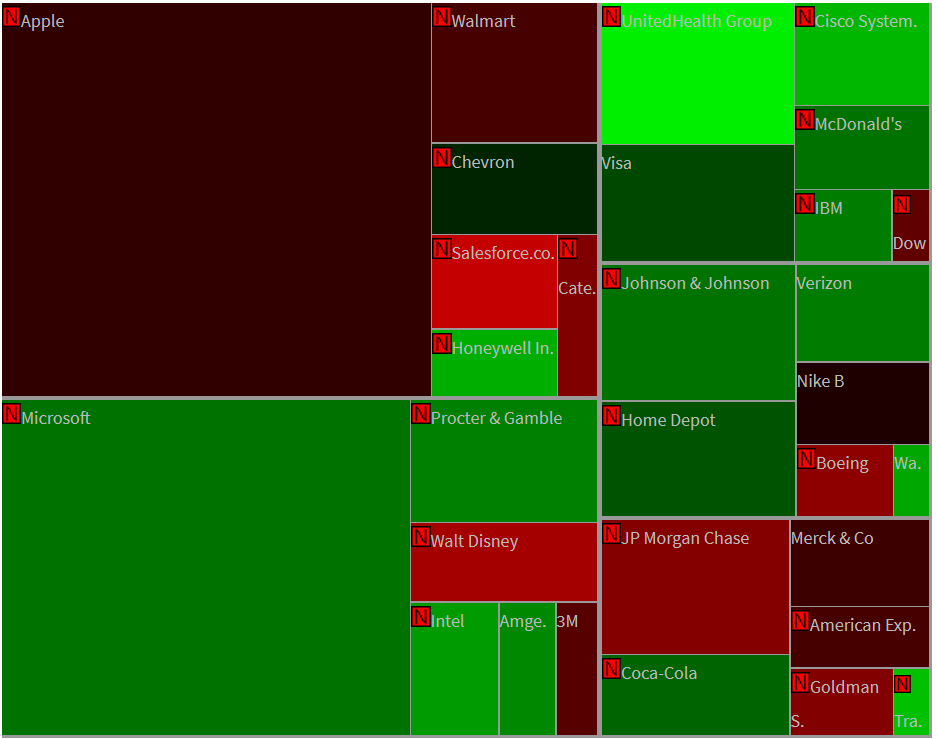

Der Dow Jones hielt sich derweil äußerst stabil und zeigte gestern nachbörslich im Umfeld der Nasdaq 100-Turbulenzen kaum Regung. In diesem sind die oben genannten Aktien schließlich auch nicht enthalten.

(Quelle: ariva.de)

Und aufgrund dieser vorhandenen Marktschieflage traue ich der aktuellen Kurserholung der Aktienindizes nicht. Die Bewertung vieler Aktien, insbesondere der „Dickschiffe“, ist noch immer relativ hoch, und im Markt gibt es derzeit schon wieder sehr viel Spekulation. Auch dafür ist Meta ein gutes Beispiel:

War der Kurseinbruch bei Meta angemessen?

Mit einem Umsatz von 33,67 Mrd. USD im vierten Quartal 2021 übertraf Meta die Erwartungen von 33,43 Mrd. USD. Beim Gewinn je Aktie (3,67 USD) wurden die Erwartungen (3,84 USD) hingegen um 4,4 % verfehlt. Rechtfertigt dies einen Kurseinbruch von mehr als 20 %?

Zudem stellte der Facebook-Konzern für das erste Quartal 2022 einen Umsatz von 27 bis 29 Mrd. USD in Aussicht. Die Analystenerwartungen lagen zuvor bei 30,25 Mrd. USD. Rechtfertigt eine Differenz von 1,25 bis 3,25 Mrd. USD einen Verlust bei der Marktkapitalisierung von etwa 200 (!) Mrd. USD, den es durch den Kursrutsch gegeben hat?

Dabei ist Meta trotz des Kurseinbruchs aktuell noch mit rund 700 Mrd. USD und einem Kurs-Umsatz-Verhältnis (KUV) von ca. 6 bewertet. Ein Wert von 1 gilt hier laut Faustformel als fair. Bei Wachstumsunternehmen können es auch gerne 2 oder 3 sein.

Wobei für das laufende Jahr nur ein Gewinnwachstum (je Aktie) von weniger als 2 % erwartet wird, für das kommende Jahr sollen es dann aber immerhin wieder + 20 % sein. Doch dieses Wachstum lässt sich ab einer bestimmten Unternehmensgröße nicht mehr ewig fortschreiben. Und so erscheint die Aktie mit einem aktuellen Kurs-Gewinn-Verhältnis (KGV) von 22 erst seit dem jüngsten Kurseinbruch wieder fairer bewertet. Sonderlich günstig ist das aber immer noch nicht.

Vorsicht zahlt sich in der aktuellen Marktphase aus

Ähnliche Abschläge halte ich auch für weitere „Dickschiffe“ wie Apple & Co. für gerechtfertigt. Fragt sich nur, wo der Nasdaq 100 landet, wenn es dazu kommt. Und da sich diese Frage nur schwer beantworten lässt, bleibe ich in der aktuellen Marktphase lieber noch vorsichtig.

Und das zahlt sich bislang aus. Das Depot vom „Börse-Intern Premium“ notiert inzwischen seit Jahresbeginn mit +10,36 % zweistellig im Gewinn. Und den gestern bei 15.199 Punkten verkauften Long-Trade auf den Nasdaq 100 konnte ich heute früh bereits fast 400 Punkte günstiger zurück ins Depot des „Target-Trend-CFD“ holen.

Sichern Sie sich daher JETZT noch einen der Restplätze aus der aktuell noch laufenden Neujahrs-Aktion 2022 von Stockstreet und schauen Sie sich die Börsenbriefe an, bevor die Aktion am kommenden Wochenende ausläuft! Klicken Sie JETZT HIER!

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!