Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Bärenfalle und Elliott-Wellen sprechen für steigende Kurse

Ausgabe vom 22.05.2020

Bärenfalle und Elliott-Wellen sprechen für steigende Kurse

von Sven Weisenhaus

Die Börsen mussten jüngst wieder diverse negative Nachrichten verdauen. Blicken wir zunächst nach China. Seit 1990 hatte die dortige Regierung jedes Jahr einen Zielwert für das Wachstum des Bruttoinlandsprodukts (BIP) genannt. Doch das Chaos, das durch das Coronavirus verursacht wurde, scheint derart groß, dass die Regierung nun erstmals seit Jahrzehnten kein Wachstumsziel für die Wirtschaft ausgegeben hat.

Die Börsen interpretierten dies sehr negativ. Die Aktienkurse gaben deutlich nach, ebenso wie die Ölpreise. US-Öl verbilligte sich heute zum Beispiel um zeitweise fast 10 %. Bei Nordsee-Öl der Sorte Brent waren es mehr als 7 %. Die mögliche Überlegung der Anleger: Ohne Wachstumsziel ist die Regierung natürlich nicht genötigt, Maßnahmen zu ergreifen, um das Wachstum bis zum Ziel zu treiben. Staatliche Investitionen könnten zum Beispiel deutlich geringer ausfallen, ebenso wie das Wachstum, was weniger Rohstoffhunger bedeutet – die Ölpreise fallen.

Chinas Regierung kündigt hohe staatliche Ausgaben an

Allerdings versprach Ministerpräsident Li Keqiang zur Eröffnung des jährlichen Volkskongresses hohe staatliche Ausgaben, um die Konjunktur wieder auf die Beine zu bringen. Die Regierung rechnet aufgrund dessen für 2020 mit einem Anstieg des Staatsdefizits auf 3,6 % des BIP von 2,8 % im vergangenen Jahr. Die in Lis Bericht aufgelisteten Maßnahmen summieren sich nach Reuters-Berechnungen auf rund 4,1 % des BIP. Nach Analystenschätzung geht es um eine Summe von insgesamt umgerechnet mehr als einer halben Billion Euro.

Eigentlich hätte dies die Anleger besänftigen können. Doch womöglich erwarten sie dennoch ein deutlich geringeres Wachstumstempo, was sich angesichts der Größe der chinesischen Wirtschaft natürlich auch auf die gesamte Weltwirtschaft auswirken würde. – Daher gaben auch Aktien nach.

Zunehmende Spannungen zwischen den USA und China

Vielleicht sind es aber auch die zunehmenden Spannungen zwischen den USA und China, welche ein wiederaufflammen des Handelskrieges befürchten lassen. China plant ein neues Sicherheitsgesetz für Hongkong. US-Präsident Donald Trump kritisierte dies und kündigte eine „sehr starke“ Reaktion auf alle Schritte an, die zu einer stärkeren Kontrolle der chinesischen Regierung über die ehemalige britische Kronkolonie führt. China reagierte umgehend. Das Land sei bereit zum Dialog mit der Regierung in Washington, werde aber zurückschlagen, falls die USA versuchen würden, China zu unterdrücken. – Vor diesem Hintergrund verwundert es kaum, dass besonders Aktien aus Hongkong nachgaben. Der Hang Seng gab um bis zu 5,7 % nach.

Gestern hatten wir unseren Lesern im „Premium-Trader“ bereits geschrieben, dass Donald Trump China am Mittwoch über Twitter eine „massive Desinformationskampagne“ vorgeworfen hatte, um seine Chancen auf eine Wiederwahl zu schmälern, „damit sie weiterhin die Vereinigten Staaten abziehen können“. Die Regierung in Peking kritisierte derweil die US-Pläne für weitere Waffenverkäufe nach Taiwan. China betrachtet die demokratisch regierte Insel Taiwan als Teil der Volksrepublik.

USA und China haben also gleich mehrere Themen, zu denen die Töne aktuell rauer werden. Und so könnten sich die Länder gegenseitig hochschaukeln, was zu einer erneuten Eskalation des (Handels-)Konflikts führen könnte.

US-Wirtschaft schrumpft langsamer

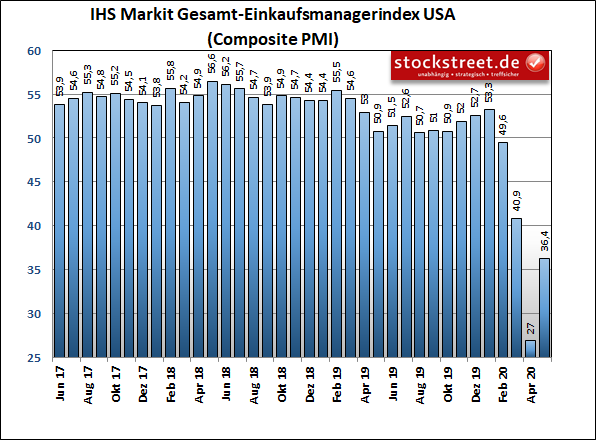

Werfen wir damit nun auch den Blick konkret in Richtung USA. Gestern wurden die Einkaufsmanagerdaten von IHS Markt für Mai veröffentlicht. Der Index für die gesamte US-Wirtschaft erholte sich vom April-Tief bei 27,0 auf nun 36,4 Punkte.

Dieser deutliche Anstieg sieht auf den ersten Blick so aus, als würde sich die Konjunktur des Landes erholen. Doch man muss beachten, dass Werte von unter 50 ein Schrumpfen der Wirtschaft bedeuten. Und der aktuelle Stand markiert den zweitschärfsten Rückgang der Geschäftstätigkeit seit Beginn der Datenerhebung Ende 2009. Die Schwäche der US-Wirtschaft ist also immer noch erheblich. „Wir gehen davon aus, dass das BIP im 2. Quartal mit einer Jahresrate von rund 37 % sinken und es zwei Jahre dauern wird, bis das Vorkrisen-Niveau wieder erreicht ist“, heißt es dazu von IHS Markit.

CBO: US-BIP auch 2021 noch nicht auf Vorkrisenniveau

Zuvor hatte sich bereits das überparteiliche Haushaltsbüro des Kongresses (CBO) zu Wort gemeldet. Es reiht sich in die Riege der Institutionen ein, die davon ausgehen, dass sich die US-Wirtschaft auch im kommenden Jahr noch nicht vollständig von der Corona-Krise erholt haben wird. Das CBO erwartet für das laufende 2. Quartal 2020 einen auf das Jahr hochgerechneten BIP-Einbruch von 37,7 %, was nah an den Erwartungen von IHS Markit liegt, gefolgt von einem Anstieg um 21,5 % von Juli bis September. Zwar sei somit im 3. Quartal dieses Jahres ein starker Anstieg zu erwarten, das BIP werde jedoch auch 2021 nicht wieder das Niveau von Anfang 2020 erreichen, so das CBO.

Ein Grund dafür dürfte auch sein, dass die Lage am US-Arbeitsmarkt noch über Monate hinweg erheblich angespannt bleiben wird. Dies prognostiziert inzwischen auch der Präsident der Notenbank von Boston, Eric Rosengren. „Leider erwarte ich, dass selbst zum Jahresende die Arbeitslosenrate im zweistelligen Bereich bleiben wird“, so der Währungshüter, der damit Aussagen seines Chefs Jerome Powell bestätigt.

Eurozonen- und deutsche Wirtschaft ähnlich der US-Wirtschaft

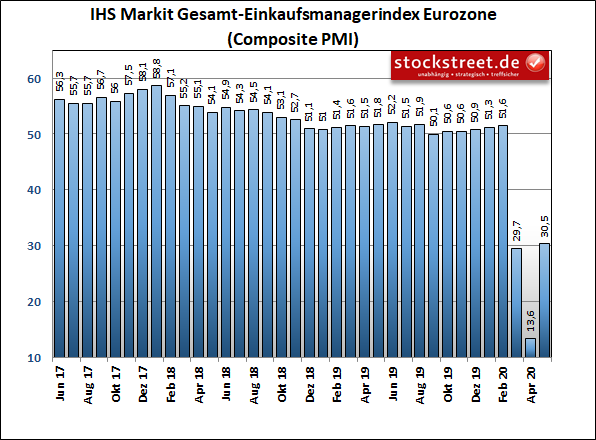

In der Eurozone wird es nicht viel besser aussehen, womit ich nun den Blick auf die heimischen Daten lenken möchte. Hier signalisieren die Einkaufsmanagerdaten von IHS Markit, dass das BIP im laufenden 2. Quartal 2020 um rund 10 % gegenüber dem Vorquartal und damit in einem nie dagewesenen Ausmaß sinken wird. Allerdings nährt der Anstieg des Frühindikators auch hier die Hoffnung, ähnlich wie beim US-Pendant, dass sich parallel zur Lockerung der Restriktionen die Talfahrt der Wirtschaft immerhin deutlich verlangsamt. Der Index für die gesamte Eurozonen-Wirtschaft (Industrie und Dienstleistung) stieg für Mai auf 30,5 Punkte, vom Rekordtief des Vormonats bei 13,6 Zählern. Aber zum Vergleich: Während der globalen Finanzkrise war der Index im Februar 2009 lediglich auf 36,2 Punkte abgesackt.

Die Wirtschaftsleistung dürfte im Gesamtjahr 2020 um nahezu 9 % einbrechen. Und auch hier wird die vollständige Rückkehr zum Vorkrisenniveau mehrere Jahre dauern, zumindest wenn es nach dem Markit-Chefvolkswirt geht.

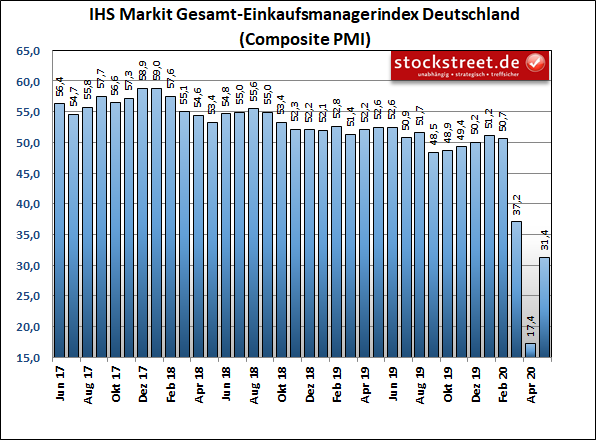

Der Einkaufsmanagerindex für die Industrie und die Dienstleister der deutschen Wirtschaft ist von dem im April erreichten historischen Tiefstand von 17,4 auf nunmehr 31,4 Punkte geklettert.

Genau wie beim US-Index ist dies allerdings der zweitniedrigste Wert seit Beginn der Datenerhebung (1998). Und genau wie in den USA wird auch auf dem europäischen Kontinent die Erholung dauern, wofür der Arbeitsmarkt ein Indikator ist. Denn die hiesigen Unternehmen berichteten im Mai erneut von ausbleibenden Neuaufträgen und einem schwächelnden Exportgeschäft. Deshalb wurden den dritten Monat in Folge Stellen gestrichen. Und es werden eben nur dann Stellen abgebaut, wenn erwartet wird, dass die Nachfrage noch eine ganze Weile unter dem „normalen“ Niveau bleiben wird, die Produktion entsprechend geringer ausfällt und somit weniger Personal benötigt wird. Von IHS Markit ist dazu zu hören, dass die Unternehmen „in besorgniserregendem Maße Arbeitsplätze“ abbauen. Das sind also keine rosigen Aussichten, die aber bislang offenbar am Aktienmarkt herrschten.

Gewinnerwartungen für europäische Unternehmen katastrophal

Zumal Analysten nicht nur sehr pessimistisch auf die Gewinnaussichten in den USA blicken (siehe unter anderem Börse-Intern vom Dienstag). Zahlen des Datenanbieters Refinitiv zufolge erwarten die Experten für das 2. Quartal 2020 einen Gewinneinbruch bei den im europäischen Index Stoxx600 notierten Unternehmen um durchschnittlich 48,4 %. Im 3. Quartal werde der Rückgang bei 35,3 % erwartet. Frühestens Anfang 2021 wird wieder mit steigenden Überschüssen gerechnet. Die Zahlen sind damit noch schlechter als die für die Unternehmen aus dem S&P 500.

Rücksetzer am Aktienmarkt sind noch längst nicht bearish zu werten

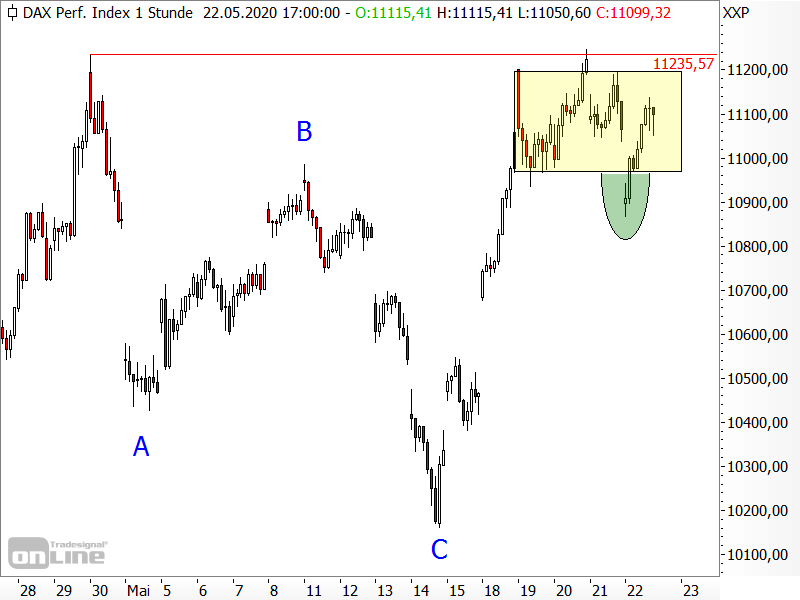

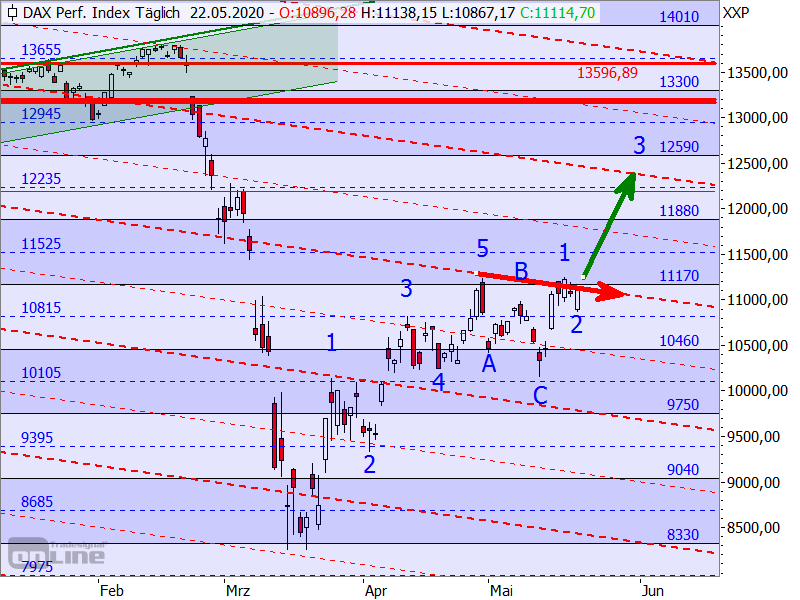

Angesichts dieser Nachrichten und der jüngsten Rücksetzer an den Aktienmärkten könnte man nun annehmen, dass wir einen Stimmungsumschwung bei den Anlegern sehen, der für mich absolut nachvollziehbar wäre. Doch mit Short-Positionen sollte man noch sehr vorsichtig sein. Der DAX ist zwar heute aus der Konsolidierung der Vortage (siehe gelbes Rechteck im folgenden Chart) ausgebrochen, er konnte aber schnell wieder nach oben drehen, so dass eine Bärenfalle blieb (grüner Bogen).

Und solche Fehlausbrüche ziehen meist Kursbewegungen in die entgegengesetzte Richtung nach sich. In diesem Fall könnte der DAX also nun weiter ansteigen und das Trendhoch von Ende April bei 11.235,57 Punkten in Kürze nachhaltig überwinden.

Das Elliott-Wellen-Szenario im DAX spricht für stark steigende Kurse

Noch kämpft der Index zwar um den Kreuzwiderstand an der Rechteckgrenze bei 11.170 Punkten (siehe roter Pfeil im folgenden Chart), doch die Bärenfalle spricht auch dafür, dass wir damit nach der Welle 1 nun die Welle 2 eines neuen 5-gliedrigen Aufwärtszyklus gesehen haben und die Welle 3 den DAX deutlich nach oben treiben kann.

An diesem Szenario muss man erst Zweifeln, wenn der deutsche Leitindex unter das heutige Tagestief fällt.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!