Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Nicht bearish, nur skeptisch

Ausgabe vom 16.10.2019

Nicht bearish, nur skeptisch

von Sven Weisenhaus

Am Donnerstag vergangener Woche hatte ich mit Blick auf die Kursentwicklung des S&P 500 meine Erwartung wiederholt, dass wir in den kommenden Tagen oder Wochen noch einmal einen günstigeren Zeitpunkt für Aktienkäufe bekommen werden. Seitdem sind die Aktienkurse gestiegen. Liege ich also mit dieser Erwartung falsch?

Kurzfristig betrachtet scheinbar schon. Doch diese Erwartung war nicht für die kurzfristige Sicht formuliert. Stattdessen hatte ich geschrieben, ich könne mir „im negativen Szenario auch noch vorstellen, dass sich aus der aktuellen Kursentwicklung (langsames Auslaufen der diesjährigen Aufwärtstendenz) noch eine größere Trendwende ausbildet und damit das übergeordnete „Trompetenszenario“ (blaue Linien) und damit eine deutlich größere Seitwärtskonsolidierung zum Tragen kommen“. Und damit waren folglich die kommenden Wochen und Monate angesprochen.

Innerhalb der Seitwärtstendenz sind wieder fallende Kurse zu erwarten

Der S&P 500 hat seitdem lediglich wieder das obere Ende der aktuellen Seitwärtstendenz auf hohem Niveau angesteuert, nachdem er zuvor die Aufwärtstrendlinie (dick grün im folgenden Chart) als untere Begrenzung der Seitwärtsbewegung bestätigt hat (siehe dazu auch Börse-Intern vom Donnerstag vergangener Woche). Man darf daher auch schon in Kürze durchaus noch einmal fallende Kurse erwarten.

Aber nicht nur aus charttechnischer Sicht bin ich weiterhin skeptisch für die US-Indizes. Schon seit einer ganzen Weile berichte ich hier, dass in den USA die Unternehmensgewinne sinken, die Aktienkurse aber gleichzeitig nahe Allzeithoch notieren, die fundamentale Bewertung daher zu hoch erscheint und sich die Stärke der Aktienmärkte lediglich noch mit der Geldpolitik der Notenbanken begründen lässt.

IWF: US-Aktien sind überbewertet

Mit dieser Meinung stehe ich nicht alleine da. Auch aus Sicht des Internationalen Währungsfonds (IWF) sind die Bewertungen einiger Aktienmärkte überzogen, wie man heute einer Erklärung zur Vorstellung des neuen Finanzstabilitätsberichts entnehmen konnte. Konkret nannte der IWF Japan und die USA. Und auch der IWF sieht als Grund dafür die lockere Geldpolitik, durch die Investoren ermutigt wurden, höhere Risiken einzugehen.

Nun kann man sicherlich argumentieren, dass der IWF häufiger mal den mahnenden Finger hebt und man diese Warnungen daher nicht gerade als einen guten Indikator für das Timing von Short-Positionen heranziehen sollte. An den offensichtlichen Tatsachen ändert dies aber nichts:

Gewinnschätzungen wurden weiter nach unten revidiert

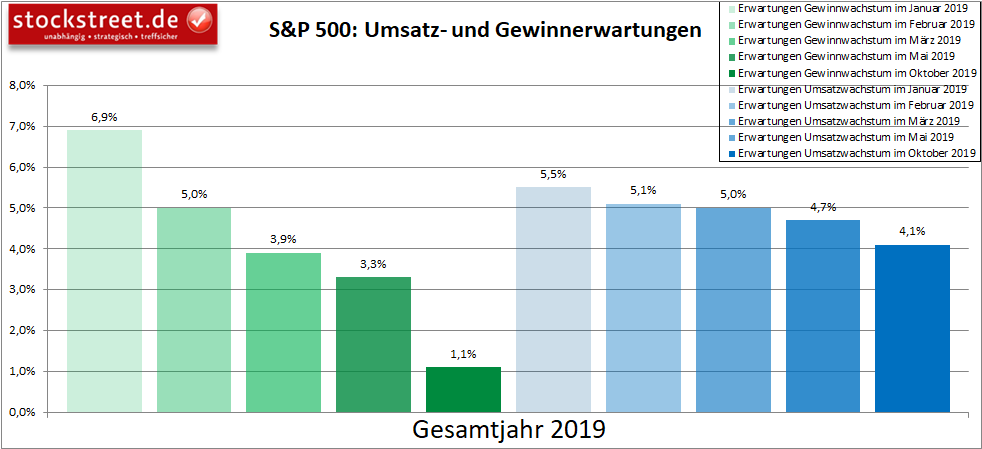

Die Aktienmärkte sind in der ersten Jahreshälfte stark gestiegen. Anschließende Korrekturen wurden immer wieder zurückgekauft. Dadurch stehen die wichtigsten Märkte auf Jahreshoch oder in der Nähe. Gleichzeitig haben sich die Konjunktur- und Gewinnaussichten verschlechtert. Die Gewinnschätzungen wurden mehrheitlich kontinuierlich nach unten revidiert.

Für die gerade anlaufende Berichtssaison zum 3. Quartal 2019 erwarten Analysten bei den Unternehmen aus dem S&P 500 zum Beispiel im Durchschnitt einen Gewinnrückgang in Höhe von -4,6 %. Am 9. August berichtete ich noch, dass die Gewinne im 3. Quartal „nur“ um -2,2 % sinken sollten, nach sogar nur -0,6 % Ende Juni.

Für das Gesamtjahr 2019 wird dadurch inzwischen nur noch ein Gewinnwachstum von 1,1 % erwartet, bei einem Umsatzwachstum von 4,1%.

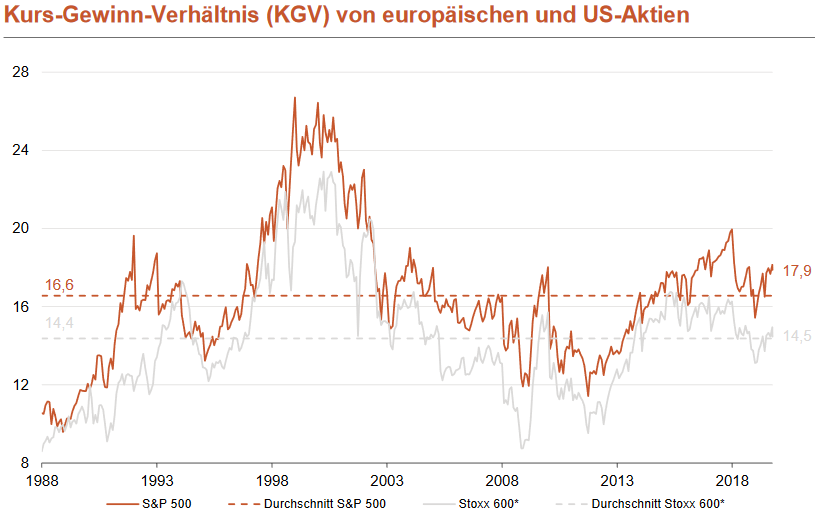

Infolgedessen ist die (KGV-)Bewertung der Aktienmärkte wieder deutlich angestiegen.

(Quelle: Berenberg)

Dabei sind US-Aktien mit Abstand am teuersten bewertet, auch und insbesondere auf Kurs-Buchwert-Basis (KBV).

Positive Nachrichten können Zinsträume zerstören

Positive Nachrichten zum Brexit oder zum Handelskonflikt könnten die Märkte noch weiter stützen oder gar treiben. Doch man sollte dabei dann berücksichtigen, dass die Aktienkurse vor den relativ guten Nachrichten zum Handelsstreit noch überwiegend durch neu angefachte Zinssenkungsfantasien beflügelt wurden. Im Falle eines geordneten Brexits oder der Rücknahme bestehender Zölle könnten diese Fantasien schwinden – und die Kurse dadurch auch wieder belastet werden. Positive und negative Effekte könnten sich aufwiegen.

Zumal ein geordneter Brexit sehr wahrscheinlich immer noch schlechter für die europäische Wirtschaft ist als gar kein Brexit – ähnlich wie der Verzicht auf neue Zölle keine Entlastung für die Weltwirtschaft ist. Selbst wenn also in Kürze ein Brexit-Abkommen verkündet wird, dürfte es in den kommenden Wochen eher noch schlechter für die europäische Wirtschaft laufen als aktuell.

Nicht bearish, nur skeptisch

Und daher sehe ich das Kurspotential für Aktien weiterhin als begrenzt und die Gefahr für neuerliche Rücksetzer als hoch an. Man sollte meine aktuellen Einschätzungen nun aber auch nicht zu bearish interpretieren. Denn schließlich habe ich bislang lediglich geschrieben, dass ich Neueinstiegen kein hohes Kurspotential beimesse. Ebenso habe ich aber auch von größeren Short-Positionen abgeraten. Und an bestehenden Long-Positionen sollte man aus meiner Sicht sogar festhalten, diese lediglich per Stopp enger absichern. Das Depot eines Bären sieht anders aus. Ich bezeichne mich eher als skeptisch, aus den hier genannten Gründen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!