Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Der EZB wurde die Show gestohlen

Ausgabe vom 07.03.2024

Der EZB wurde die Show gestohlen

von Sven Weisenhaus

Die Europäische Zentralbank (EZB) hat heute keine Veränderungen an den Leitzinsen und der Geldpolitik insgesamt beschlossen. Damit hatte zum aktuellen Zeitpunkt aber auch niemand gerechnet. Spannend war daher für die Marktteilnehmer lediglich die Frage, ob es Hinweise auf zukünftige Zinsschritte gibt. Und die gab es.

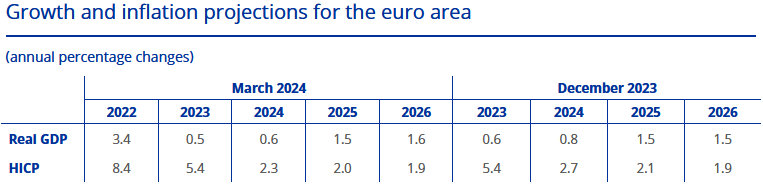

Allerdings waren dies noch nicht im Statement zum Zinsentscheid zu finden. Darin war lediglich zu lesen, dass Inflationsprognosen bzw. -projektionen der EZB-Fachleute (HICP, siehe folgende Tabelle) nach unten korrigiert wurden, insbesondere für das laufende Jahr. Der Grund dafür seien vor allem niedrigere Energiepreise.

(Quelle: Europäische Zentralbank)

Die Projektionen für die Inflation ohne Energie und Nahrungsmittel (Kerninflation) wurden ebenfalls nach unten korrigiert, ebenso die Erwartungen für das Wachstum des Bruttoinlandsprodukts (BIP, engl.: GDP). Ansonsten war das Statement im Wortlaut vollständig unverändert gegenüber dem aus der vorherigen Sitzung vom 25. Januar. Man konnte daher nur spekulieren, was die Angaben zu den Projektionen im Hinblick auf die zukünftige Geldpolitik zu bedeuten haben.

Die EZB wird bis mindestens Juni die Füße stillhalten

Auf der Pressekonferenz sagte EZB-Chefin Christine Lagarde dann, dass sich die meisten Messgrößen der zugrunde liegenden Inflation weiter abgeschwächt hätten, der binnenwirtschaftliche Preisdruck bislang aber hoch bleibe, was zum Teil einem starken Lohnwachstum zuzuschreiben sei. Das konnte man als erneuten Hinweis auf die derzeit hohe Bedeutung der Lohnentwicklung für die Geldpolitik der EZB verstehen.

Zinssenkungen seien daher noch nicht diskutiert worden, so Lagarde weiter. Man habe lediglich begonnen, eine Lockerung der restriktiven Haltung zu diskutieren. (Das kann man als einen weiteren kleinen Schritt zur Vorbereitung der Märkte auf zukünftige Zinsschritte werten.) Für eine konkrete Entscheidung brauche es in den nächsten Monaten aber noch mehr Daten um zuversichtlich hinsichtlich der Zielerreichung bei der Inflation zu sein. Im Juni werde man weit mehr Daten haben, so Lagarde. Und Letzteres war ein relativ klarer Hinweis auf eine abwartende Haltung bis zu diesem Sitzungstermin.

Im Grunde wurde damit aber nur der bisherige Kurs bestätigt. Und insofern war das Ergebnis der EZB-Sitzung heute eigentlich ein Non-Event. Spannender waren da schon einige Wortmeldungen von Vertretern anderer Notenbanken. Sie stahlen der EZB heute eindeutig die Show.

Rudert die Fed angesichts des hohen Wachstums zurück?

Für die US-Notenbank (Fed) gab deren Chef Jerome Powell bei einer Anhörung noch die moderatesten Töne von sich. Seiner Ansicht nach dürften Zinssenkungen im Verlauf des Jahres angemessen sein. Zuvor wolle man jedoch mehr Sicherheit, dass die Inflation zurückgehe. Damit klang er sehr ähnlich wie seine Kollegin Lagarde von der EZB.

Deutlich interessanter war die Einschätzung von Neel Kashkari, Chef des Notenbankbezirks Minneapolis. Ginge es nach ihm, dürfte die Fed die Zinsschraube in diesem Jahr wegen der stärkeren Konjunkturdaten seit Jahresbeginn nur maximal zweimal lockern, eventuell sogar nur einmal.

Und seine Kollegin Michelle Bowman brachte sogar wieder Zinsanhebungen ins Spiel. Sie sei gewillt, die Zinsen anzuheben, wenn die Fortschritte bei der Inflation stagnieren oder sich umkehren. Ihr grundlegender Ausblick sei allerdings weiterhin, dass die Inflation bei gleichbleibendem Leitzins weiter sinken wird. Jedenfalls sei die US-Wirtschaft noch nicht an dem Punkt angelangt, an dem die Fed die Zinsen senken sollte.

Widersprüchliche Marktreaktionen

Warum die Aktienmärkte dennoch weiter zulegen konnten – insbesondere DAX und Euro STOXX 50 nach der heutigen Zinsentscheidung der EZB, also vor allem unsere heimischen Werte – ist mir ein Rätsel. Hatten einige Anleger etwa restriktivere Töne der EZB befürchtet, so dass sie nun Erleichterungskäufe tätigten? Aber warum steigt dann gleichzeitig der Euro zum US-Dollar? Das erklärt sich nur, wenn die EZB die Zinsen länger oben hält. Und ein steigender Euro widerspricht den oben genannten restriktiven Tönen der Fed.

Der Markt ist aus meiner Sicht derzeit einfach verrückt. Letztlich gilt: Die Aktienkurse steigen, weil sie steigen. Die Hausse nährt die Hausse.

Bank of Japan macht den nächsten Schritt in Richtung Zinsanhebungen

Die größte Wirkung auf die Finanzmärkte ging jedoch von der Bank of Japan (BoJ) aus. Und dabei zeigte sich, dass die Kurse auch deutlich anders – und vor allem logischer – verlaufen können, wenn Vertreter einer Notenbank Zinsanhebungen ins Spiel bringen. BoJ-Chef Kazuo Ueda sagte, die Wahrscheinlichkeit steige schrittweise, dass die Bank of Japan (BoJ) ihr Inflationsziel von 2 % erreiche. „Wenn sich bestätigt, dass sich ein positiver Lohninflationszyklus verstärkt, können wir eine Änderung unserer massiven geldpolitischen Lockerungsmaßnahmen in Betracht ziehen“, so Ueda im Parlament.

Diese Äußerungen schürten offensichtlich Markterwartungen, dass die BoJ bereits auf ihrer Sitzung am 19. März aus den Negativzinsen aussteigen könnte. Denn der Nikkei 225 brach heute um bis zu 2,9 % ein und der Yen gewann deutlich an Stärke, vor allem gegenüber dem US-Dollar (siehe rote Ellipse im folgenden Chart).

Die aktuelle Abwärtsbewegung des USD/JPY begann eigentlich schon gestern. Da hatte bereits die japanische Währungshüterin Junko Nakagawa gesagt, es gebe Aussichten für die Wirtschaft, einen positiven Zyklus aus steigender Inflation und Löhnen zu erreichen. Ihrer Ansicht nach seien daher die Voraussetzungen für einen Ausstieg aus den massiven Konjunkturhilfen gegeben.

Passend dazu hieß es vom Gewerkschaftsdachverband Rengo, dass sich die Tarifforderungen dieses Jahr im Durchschnitt auf ein Lohnplus von 5,85 % belaufen. Sie übersteigen damit erstmals seit 30 Jahren die 5 %-Marke.

Entwicklungen auf dem Devisenmarkt

Die Kursreaktionen in Japan ergeben damit sowohl am Aktien- als auch am Devisenmarkt Sinn. Was für eine erfrischende Abwechslung! (Achtung: Sarkasmus!) Jedenfalls ist diese Entwicklung sehr erfreulich. Denn daraus können sich schöne Tradinggewinne ergeben. Schließlich hatte ich erst vor einer Woche in zwei Beiträgen erneut auf die übertriebene Schwäche des Yen und die Möglichkeiten für Short-Trades hingewiesen (siehe „Auch die Yen-Schwäche ist eine Übertreibung“ und „USD/JPY löst das aufsteigende Dreieck nach unten auf“).

Am Donnerstag vergangener Woche hieß es noch, eine Schwalbe würde noch keinen Sommer machen. Doch jetzt mehren sich die „Schwalben“, sowohl in Form von Wortmeldungen der Währungshüter als auch in Form von charttechnisch bearishen Signalen für den USD/JPY. Und damit werden Short-Trades zunehmend aussichtsreich.

Gleichzeitig kann man sich auch über den Anstieg des EUR/USD freuen. Denn am 20. Februar hatte ich geschrieben, dass sich nach dem Bruch der Abwärtstrendkanäle eine spekulative Long-Position lohnen könnte.

Ich wünsche Ihnen damit weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wenn Sie regelmäßig über die Kursentwicklung von EUR/USD und USD/JPY informiert werden möchten, inklusive Hinweise zum Trading, dann schauen Sie sich doch den Börsenbrief „Target-Trend-Spezial“ an! Melden Sie sich JETZT HIER an!

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!