Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

USD/JPY: Allmählich wieder an Short-Trades denken

Ausgabe vom 23.01.2024

USD/JPY: Allmählich wieder an Short-Trades denken

von Stockstreet-Team

Japans Notenbank hat zwar heute beschlossen, weiterhin an der ultraexpansiven Geld- und Negativzinspolitik festzuhalten, die Währungshüter deuteten aber zugleich ein baldiges Ende ihres lockeren Kurses an. Zentralbankchef Kazuo Ueda äußerte sich nach der geldpolitischen Sitzung zwar nicht zu aktuellen Spekulationen, wonach die Zinswende im Frühjahr kommen könnte, aus seiner Sicht ist aber die Wahrscheinlichkeit „sukzessive weiter gestiegen“, dass das inflationsziel der Bank von Japan (BoJ) von 2 % nachhaltig erreicht wird. Diesbezüglich verwies Ueda auf die zuletzt stetig steigenden Preise im Servicesektor.

Die BoJ wartet unverändert die Lohnentwicklung ab

Für Ueda sind allerdings auch noch weitere Hinweise nötig, dass die Löhne kräftig genug steigen, um die Inflation bei 2 % zu halten. Bereits in der Börse-Intern vom 19. Dezember hatte ich berichtet, dass die BoJ noch die Lohnverhandlungen im Frühjahr abwarten wird (Stichwort: „positiver Lohn-Inflations-Zyklus“ – siehe „USD/JPY: Der Devisenmarkt setzt auf die Zinswende“). Zwar liegt die Inflation in Japan schon seit über einem Jahr höher als die Zielmarke der BoJ, die Währungshüter hatten jedoch stets betont, dass der Preisauftrieb durch eine stärkere Nachfrage angefacht werden muss, und nicht nur durch externe Faktoren wie teures Öl. Ueda könne daher noch nicht sagen, wie nah die Notenbank vor dem Ausstieg aus der Negativzinsphase steht, er räumte jedoch negative Nebenwirkungen der ultralockeren Geldpolitik ein.

Die BoJ leitet schrittweise die geldpolitische Wende ein

Und so kann man die aktuellen Aussagen als weitere Vorbereitung der Märkte auf eine Abkehr der expansiven Geldpolitik werten. Zumal die BoJ auch noch ihre Inflationserwartungen leicht angepasst hat. Zwar wurde die Kerninflationsprognose für das Geschäftsjahr 2024 von 2,8 % auf 2,4 % gesenkt, die Prognose für das Geschäftsjahr 2025 wurde aber zugleich von 1,7 % auf 1,8 % erhöht.

Einer aktuellen Umfrage unter Ökonomen zufolge ist jedenfalls der 26. April weiterhin der wahrscheinlichste Zeitpunkt für eine Zinswende. Diese Erwartung wurde von Ueda bestärkt, da er erklärte, dass bis zu der April-Sitzung mehr Informationen verfügbar sein werden als im März.

Die BoJ hebt die Zinsen an, die Fed wird sie senken – aber erst später

Nun könnte man vor dem Hintergrund der zwar nur zaghaften, aber erwarteten Schritte in Richtung geldpolitischer Wende eigentlich davon ausgehen, dass der japanische Yen weitere Stärke gezeigt hat, weil Anleger zukünftige Ereignisse, wie bevorstehende Zinsanhebungen, einpreisen. Doch wie Torsten Ewert gestern und ich in der vergangenen Woche berichteten, haben die Anleger ihre Zinssenkungserwartungen in Sachen US-Notenbank deutlich zurückgenommen. Und dadurch hat der Dollar an Stärke gewonnen, nicht nur gegenüber dem Euro (siehe „EUR/USD: Welche Trading-Chancen bietet das wilde Auf und Ab?“), sondern auch gegenüber dem Yen. Der USD/JPY-Wechselkurs hat seit der oben erwähnten Analyse vom 19. Dezember von 143,651 auf 148,46 kräftig zugelegt.

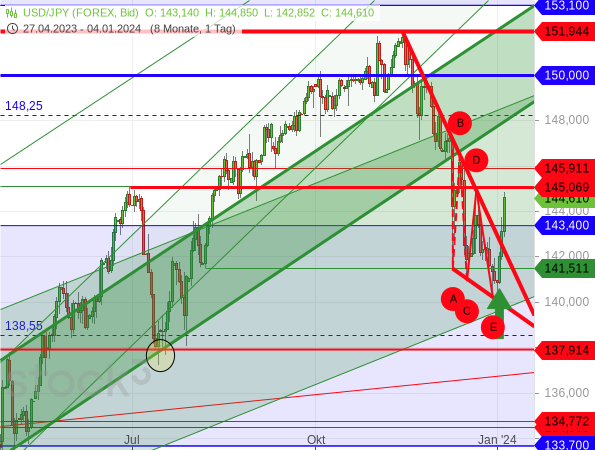

Vom unteren Ende des flachen Aufwärtstrendkanals (dunkelgrün) liefen die Kurse in einem hohen Tempo zu seinem oberen Ende zurück.

Bullisher Ausbruch aus einem fallenden Keil

Lesern des Börsenbriefs Target-Trend-Spezial hatte ich zu dieser Bewegung auch bereits am 5. Januar mit folgendem Chart einen charttechnischen Grund geliefert:

Der Wechselkurs war durch eine steile Folge tieferer Hochs und eine flache Folge tieferer Tiefs (dicke rote Linien) in einen fallenden Keil hineingelaufen. Und aus dieser ABCDE-Formation brach der Kurs idealtypisch dynamisch nach oben aus.

Zuvor hatte ich den Lesern bereits am 20. Dezember passend dazu geschrieben: „Die kurzfristige Tendenz ist somit weiterhin abwärtsgerichtet. Dabei war sie zuletzt durch ein wildes Auf und Ab geprägt, was den Notenbankentscheidungen geschuldet ist. Es liegen somit Überschneidungen vor, womit kein impulsiver Abwärtstrend vorliegt, sondern eine korrektives Kursmuster, was man aus Sicht der Elliott-Wellen bullish betrachten kann.“ Die Leser waren also auf den Kursanstieg vorbereitet.

Die zukünftige Geldpolitik spricht für Short-Trades

Trotz der dynamischen Ausbruchsbewegung würde ich darauf setzen, dass es bald wieder abwärts geht und sogar neue Korrekturtiefs erreicht werden. Denn wenn ab April (oder auch erst im weiteren Verlauf des Jahres) die US-Notenbank den Leitzins in mehreren Schritten senkt, zugleich die Bank of Japan ihren Leitzins anhebt, wird sich die Zinsdifferenz zugunsten des Yen einengen. Und das sollte sich am Devisenmarkt entsprechend bemerkbar machen – durch einen erneut fallenden USD/JPY.

Ich denke daher, dass man auf dem aktuellen Niveau langsam wieder zu Short-Positionen greifen kann. Das gilt aus aktueller Sicht vor allem, wenn das Tief der heutigen Tageskerze unterschritten wird. Das könnte man als bearishes Signal und Auftakt zu weiteren Kursrückgängen werten. Ein alternativer Short-Einstieg wäre denkbar, wenn der Wechselkurs zunächst noch weiter zulegt und den Kreuzwiderstand aus der oberen Linie des aktuellen Aufwärtstrendkanals und der psychologisch wichtigen Marke von runden 150 Yen erreicht. Denn am 19. Dezember hatte ich geschrieben, dass der USD/JPY „nun wieder nachhaltig im flacheren Aufwärtstrendkanal bleiben“ könnte. Man könnte dann also darauf setzen, dass er am Kreuzwiderstand abprallt und wieder die untere Linie des Trendkanals ansteuert.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!