Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Sinkende Leitzinsen haben nicht nur Vorteile

Ausgabe vom 20.08.2019

Sinkende Leitzinsen haben nicht nur Vorteile

von Sven Weisenhaus

Mir kommt es aktuell vor, als sei es an den Märkten deutlich ruhiger geworden. Das liegt insbesondere daran, dass die Nachrichtenflut abgenommen hat, weil die Berichtssaison ausgelaufen ist und wir noch im Sommerloch stecken. Die Medien beziehen sich daher bei der Suche nach den Gründen für aktuelle Kursbewegungen immer wieder auf Zinsspekulationen. Dabei ist es egal, ob die Kurse steigen oder fallen, Schuld sind immer Zinsspekulationen.

Trump fordert von der US-Notenbank eine kräftige Leitzinssenkung

Diese wurden jüngst allerdings auch wieder genährt. Denn US-Präsident Donald Trump hat erneut Druck auf die Federal Reserve (Fed) ausgeübt und zu einer Zinssenkung um 100 Basispunkte (also einen Prozentpunkt) geraten. Begleitet werden könne dies seiner Meinung nach von weiteren Maßnahmen zur Ankurbelung der Konjunktur („quantitative easing“). Die US-Wirtschaft würde dadurch noch besser laufen, so Trump. Auch der Weltwirtschaft würde es dadurch besser gehen, und dies sei gut für alle.

Sinkende Zinsen haben nicht nur Vorteile

Sicherlich, sinkende Zinsen sollen in der Regel die Kreditvergabe ankurbeln, damit von diesem Geld Investitionen oder Konsumausgaben getätigt werden und das geliehene Geld so die Wirtschaft beflügelt. Und die US-Verbraucher haben durchaus auch das Zeug, die gesamte Weltwirtschaft in Gang zu bringen. Denn laut dem Nachrichtenmedium WELT sind die US-Konsumenten der wichtigste Akteur der Weltwirtschaft. Demnach stehen sie mit ihrer Nachfrage für 17 % des globalen Bruttoinlandsprodukts (BIP) und sind damit sogar wichtiger als die gesamte Ökonomie von China, die lediglich 16 % zum Welt-BIP beiträgt.

Doch Zinssenkungen haben nicht nur Vorteile. Vielmehr bergen sie auch Nachteile und sogar Gefahren. Darauf wies jüngst auch der Präsident des Fed-Bezirks Boston, Eric Rosengren hin. Er war einer von zwei Fed-Gouverneuren, die gegen die jüngste Zinssenkung der Fed gestimmt hatten. Und er gab an, dass weiter sinkende Zinsen zu einem beunruhigenden Anstieg der Verschuldung führen können.

Verschuldung der US-Amerikaner übertrifft Niveau der Finanzkrise 2008

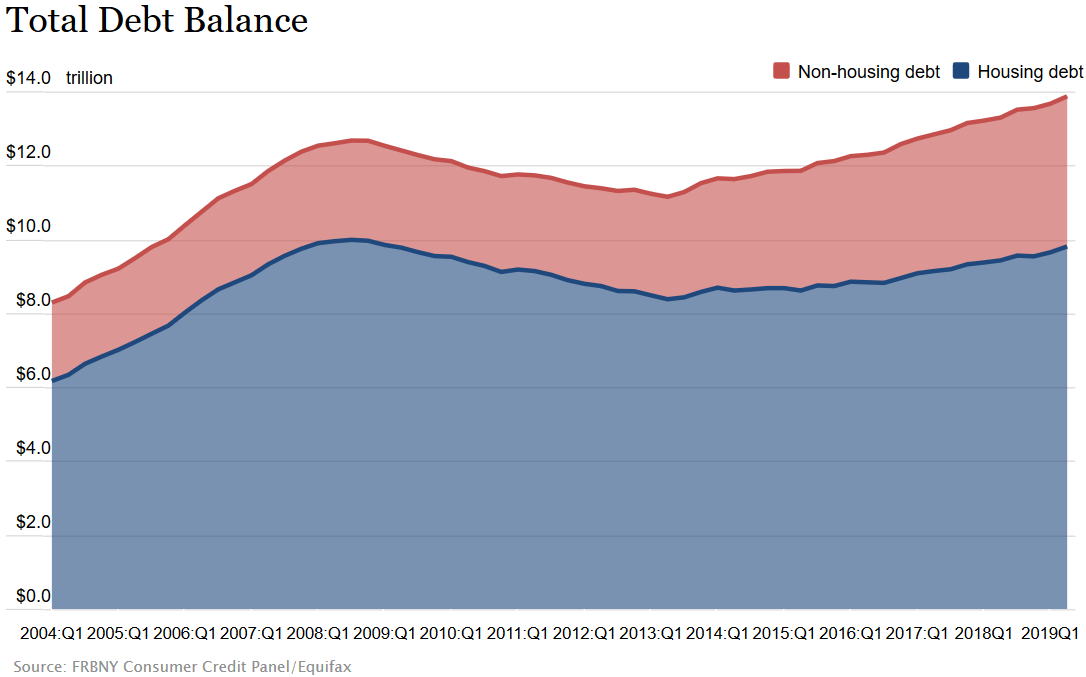

Und damit scheint er ein durchaus aktuelles Problem anzusprechen. Denn nach neuesten Zahlen der Notenbank von New York beliefen sich die Schulden der US-Amerikaner Ende Juni mit 13,9 Billionen Dollar bereits auf einem neuen Höchststand. Zuvor waren sie 20 Quartale in Folge angestiegen – eine Serie, die es zuletzt vor dem Ausbruch der Immobilien- und Finanzkrise 2008 gab.

Nun ist die Welt von heute eine etwas andere als 2008, weshalb ein Vergleich mit den Zahlen von damals nicht 1:1 sinnvoll ist. Aber die aktuellen Zahlen zur Verschuldung in den USA lassen dennoch aufhorchen. So ist der absolute Schuldenstand von fast 14 Billionen Dollar inzwischen um rund zwei Billionen Dollar höher als 2008.

(Quelle: New York Fed) Schulden der US-Amerikaner

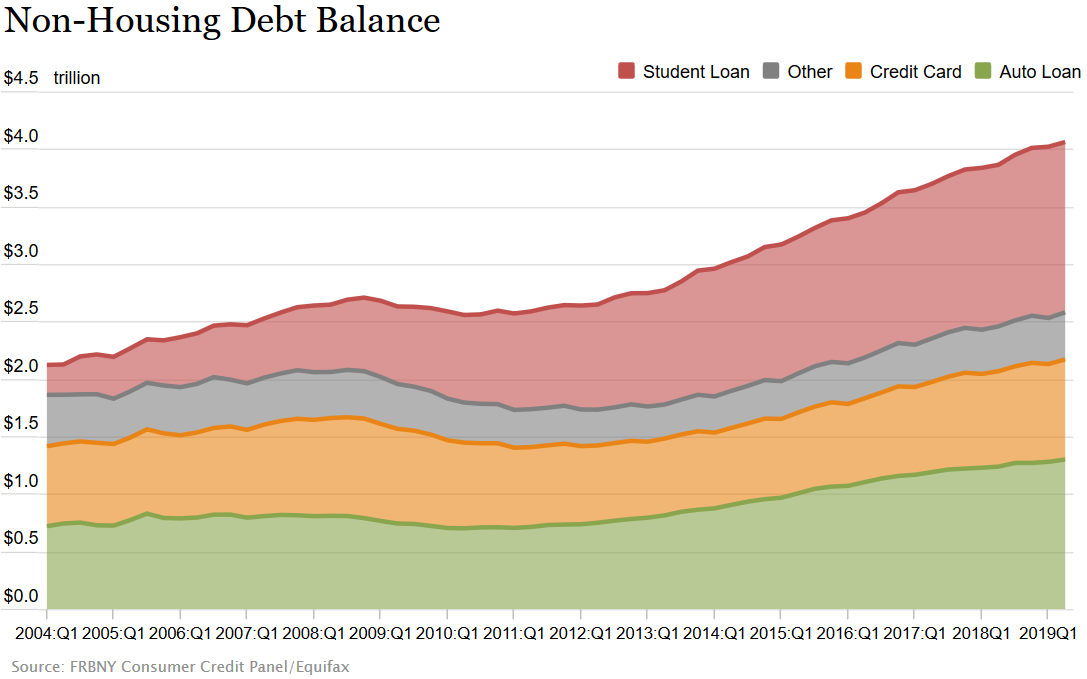

Dabei haben die Immobilienschulden (mortgage balances) der US-Amerikaner nach Angaben der Notenbank von New York bis Ende Juni einen Wert von 9,4 Billionen Dollar erreicht und damit das Rekordhoch vom 3. Quartal 2008 (9,29 Billionen Dollar) übertroffen. Dramatisch ist auch der Anstieg bei Studentenkrediten auf fast 1,5 Billionen Dollar. Jeder Student startet damit beim Abschluss mit Schulden von durchschnittlich 30.000 Dollar ins Berufsleben. Die Autokredite belaufen sich auf 1,3 Billionen Dollar und die Kreditkartenschulden auf fast 900 Milliarden Dollar.

(Quelle: New York Fed) Schulden der US-Amerikaner ohne Immobilienkredite

Donald Trump sollte daher vorsichtig sein mit dem, was er sich wünscht. Denn dieser Wunsch könnte in Erfüllung gehen.

Erst sinkende Schulden werden zum Problem für Aktien

Dabei ist das Problem der Verschuldung aktuell allerdings noch nicht akut. Und ich hatte in vorangegangenen Analysen schon einmal geschrieben, dass eine steigende Verschuldung nicht das Problem der (Aktien-)Märkte ist. Zum Problem für die Börsen wird die Verschuldung stattdessen erst dann, wenn sie sinkt (siehe dazu „Schulden könnten zum Auslöser der erwarteten Korrektur werden“ und „So könnten die Schulden zum Auslöser der Korrektur werden“).

Das ist aber meist erst am Ende eines wirtschaftlichen Aufschwungs bzw. sogar erst beim darauffolgenden Abschwung der Fall. Nämlich dann, wenn die Arbeitslosigkeit nicht mehr ab-, sondern zunimmt. Und wenn sich die Menschen daher den zusätzlichen Konsum nicht mehr leisten können, auch weil die Löhne nicht mehr so stark steigen. Oder wenn sie aufgrund von plötzlicher Arbeitslosigkeit sogar nicht mehr in der Lage sind, ihre Kredite zu bedienen. Davon sind wir aktuell aber noch ein gutes Stück entfernt.

Verliert der US-Verbraucher seine Konsumlust?

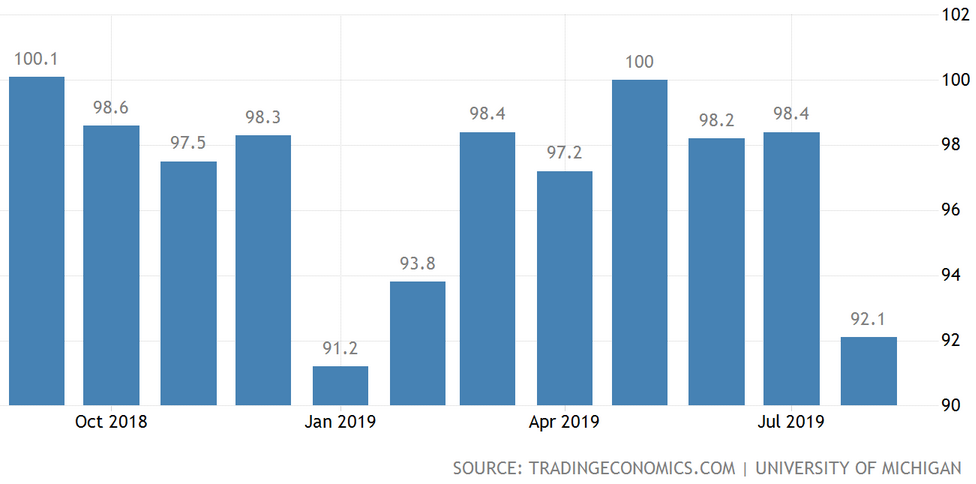

Allerdings gibt es Anzeichen dafür, dass wir langsam in diese Phase hineingeraten. Die schlechteren Konjunkturdaten wurden hier in der Vergangenheit ausführlich beschrieben. Noch nicht besprochen wurde, dass sich auch die Konsumstimmung in den USA jüngst deutlich eingetrübt hat. Das Barometer der Uni Michigan für das US-Verbrauchervertrauen brach im August förmlich ein um 6,3 auf 92,1 Punkte. Und es erreichte damit den niedrigsten Stand seit Januar.

Es mehren sich also weiterhin die dunklen Wolken für die US-Wirtschaft. Zuletzt wurde diese insbesondere noch durch die US-Konsumenten gestützt. Im Juli überraschten die US-Einzelhandelsumsätze sogar noch mit einem Zuwachs von 0,7 % gegenüber dem Vormonat. Wenn nun allerdings der August-Wert des Verbrauchervertrauens die tatsächliche Kaufneigung der US-Bürger widerspiegelt, dann könnte auch die US-Wirtschaft in einen Abwärtsstrudel eintauchen:

Die US-Wirtschaft könnte in einen Abwärtsstrudel geraten

Eine sinkende Konsumnachfrage könnte dann zu sinkenden Umsätzen bei den Unternehmen führen. Weniger Umsatz führt bei gleichbleibenden Kosten zu weniger Gewinn. Um weiterhin Gewinne zu schreiben, müssten die Unternehmen die Kosten senken. Dies erfolgt als erstes durch eine reduzierte Produktion, im zweiten Schritt durch die Freisetzung von Mitarbeitern. Diese können dann weniger konsumieren, was zu weniger Umsatz führt… Und am Ende können die Menschen eventuell ihre Kredite nicht mehr bedienen.

Der Aktienmarkt wird sicherlich nicht warten, bis dies passiert, sondern schon frühzeitig auf diese Entwicklung reagieren – natürlich mit fallenden Kursen. Sollten sich also die Wirtschaftsdaten weiter eintrüben, dann haben wir sicherlich erst den Anfang einer größeren Korrektur gesehen. Aber noch sind auch dies, wie die Analyse in der Börse-Intern vom vergangenen Donnerstag, nur frühzeitige Überlegungen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!