Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Ein Korrekturszenario für den S&P 500

Ausgabe vom 27.06.2019

Ein Korrekturszenario für den S&P 500

von Sven Weisenhaus

Wie schnell negative Informationen zum Handelsstreit zwischen den USA und China auf die Aktienkurse drücken können, hat sich heute kurz vor Mittag wieder gezeigt.

Sehr hohe Erwartungen an den G20-Gipfel

Gestern noch berichtete eine Zeitung, die beiden Konfliktparteien hätten kurz vor dem Treffen von Donald Trump und Xi Jinping beim G20-Gipfel eine Vereinbarung getroffen, wonach die USA vorerst keine weiteren Zölle auf chinesische Warenexporte bzw. Warenimporte im Volumen von rund 300 Milliarden USD erheben. Vor diesem Hintergrund blickten die Anleger noch optimistisch auf das G20-Treffen und ließen die Aktienmärkte heute zunächst steigen. Der DAX legte bis auf über 12.335 Punkte zu.

Als dann aber kurz vor Mittag die Meldung über die Nachrichtenticker lief, dass China auf dem Gipfeltreffen eine Liste mit konkreten Bedingungen für den Handelsvertrag vorstellen will und Trump neue Handelszölle umsetzen wird, falls es keine Fortschritte gibt, gab der DAX binnen Minuten um mehr als 100 Punkte nach.

Handelsstreit lässt die Gewinnerwartungen sinken

Dabei hat der Handelsstreit die Aussichten für die Aktienmärkte sowieso inzwischen schon weiter belastet. Andre Köttner, Co-Leiter des globalen Aktiengeschäfts von DWS Investments, beziffert die negativen Folgen für den Gewinn der Unternehmen aus dem S&P 500 auf „drei Prozentpunkte. In einer vorangegangenen Analyse der DWS vom 17. Juni war noch von „drei Prozent“ die Rede (siehe auch Börse-Intern vom 19. Juni). Zwischen „Prozent“ und „Prozentpunkten“ gibt es aber einen recht großen Unterschied. Mit den drei Prozentpunkten wird sich das durchschnittliche Gewinnwachstum je Aktie laut der Prognose von Herrn Köttner im 3. Quartal 2019 auf nur noch auf 2 % und im 4. Quartal nur noch auf 4 % belaufen. Im Falle von einer nur 3-prozentigen Belastung wäre der Rückgang der Gewinnerwartungen kaum erwähnenswert gewesen.

Sinkende Gewinnerwartungen führen zu höherer Bewertung

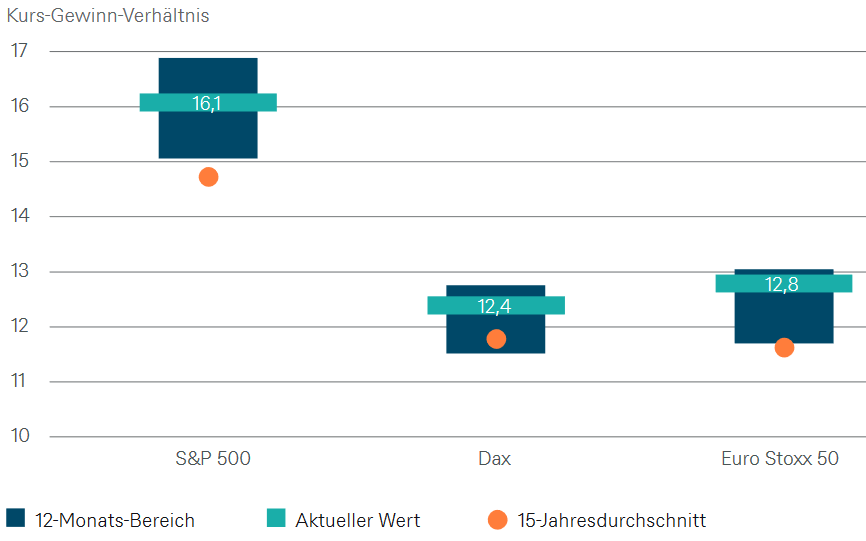

Durch die um drei Prozentpunkte gesunkenen Gewinnerwartungen fällt die fundamentale Bewertung des Aktienmarktes aber nun entsprechend noch höher aus als zuvor schon, ohne dass die Kurse derweil gestiegen sind. In der folgenden Grafik der DWS mit Stand vom 10.06.2019, die ich auch in der Börse-Intern vom Mittwoch vergangener Woche bereits präsentiert habe, hatte die DWS das Kurs-Gewinn-Verhältnis (KGV) des S&P 500 noch mit 16,1 angegeben – Stand 10. Juni.

(Quelle: DWS Investment)

Und obwohl sich der S&P 500 seit dem 10. Juni kaum vom Fleck bewegt hat (ca. +1,3 %), beziffert Herr Köttner, wohl durch die reduzierten Gewinnerwartungen, das KGV für den S&P 500 nun mit 17,7 und damit 9 % höher. Dadurch liegt das KGV nun natürlich noch deutlicher über dem 15-Jahresdurchschnitt.

Ein Korrekturszenario für den S&P 500

Würde der S&P 500 nur den historischen KGV-Durchschnitt von 16,0 erreichen wollen, müsste er nach den Zahlen der DWS um etwas mehr als 10 % fallen. Vom jüngsten Allzeithoch, welches der Index kürzlich mit 2.964,15 Punkten bereits erreichen konnte (wie aus saisonaler Sicht zu erwarten war), würde dies einem Kursziel von 2.667,7 Zählern entsprechen (siehe roter Pfeil im Chart).

Damit würde der Index allerdings lediglich etwas weniger als 50 % seiner Ende 2018 gestarteten Aufwärtsbewegung korrigieren (blaue Fibonacci-Linien). Das wäre vom Ausmaß her eine völlig normale Gegenbewegung auf die vorangegangenen Kursgewinne.

Oberes Ende der Seitwärtsrange bei ca. 2.950 Punkten?

Dieses Szenario ist aktuell sogar sehr gut denkbar, weil aus saisonaler Sicht die starke Phase der Vorwahljahre bald endet und der Index trotz neuen Allzeithochs letztlich am Hoch vom 1. Mai bei 2.954,13 Punkten (siehe rote Ellipse im Chart) bzw. wieder am Hoch vom 21.09.2018 bei 2.940,91 Punkten (dicke rote horizontale Linie) nach unten abgeprallt ist. Bleibt es dabei, könnte sich die Marke von rund 2.950 Punkten als das obere Ende der Seitwärtsrange im S&P 500 etablieren.

Mit der üblichen Herbstschwäche zum Kursziel?

Ich könnte mir sehr gut vorstellen, dass der S&P 500 spätestens mit der jahresüblichen Herbstkorrektur das Kursziel von ca. 2.667,7 Zählern erreicht und die fundamentale Bewertung damit angesichts von einem kaum vorhandenen Gewinnwachstum wieder auf Normalmaß zurückkommt. Insbesondere, wenn der G20-Gipfel keine Lösung des Handelsstreits bringt und dieser sich zusammen mit dem Iran-Konfliktverschärft, wäre die dafür nötige Abwärtstendenz des S&P 500 wohl kaum mehr zu verhindern.

Noch sollte man auf dieses Szenario aber nicht mit massenhaften Positionsverkäufen oder gar hohen Short-Positionen setzen. Denn sollte es versöhnliche Töne nach dem G20-Gipfel geben, dann könnten die Aktienmärkte vor der möglichen Korrektur mit dem saisonalen Rest-Rückenwind auch noch etwas weiter zulegen.

Die kurzfristigen Kursentwicklungen bleiben also leider ungewiss, das Marktgeschehen damit aber auch sehr spannend…

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!