Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Statt auf die EZB sollte man auf die US-Inflation achten

Ausgabe vom 10.04.2019

Statt auf die EZB sollte man auf die US-Inflation achten

von Sven Weisenhaus

Die aktuelle Sitzung der Europäischen Zentralbank (EZB) folgte genau den Erwartungen, die Torsten Ewert am Montag bereits formuliert hatte. Eine neue Richtungsentscheidung wurde nicht getroffen. Die Leitzinsen bleiben noch bis mindestens Ende 2019 auf dem aktuellen Niveau und die Reinvestitionen der fälligen Anleiheerträge sollen bis nach der ersten Zinserhöhung wie bisher fortgesetzt werden. Details zu den neuen Langfristkrediten für Banken (TLTROs) sollen bei einer der zukünftigen EZB-Zinssitzungen beschlossen und bekanntgegeben werden.

Mario Draghi bestätigt, was bereits bekannt war

Interessant war lediglich, dass EZB-Chef Mario Draghi auf der Pressekonferenz mitteilte, die eintreffenden Daten seien zwar weiter schwach, vor allem im verarbeitenden Gewerbe, die Rezessionswahrscheinlichkeit bleibe aber dennoch niedrig. Dies bestätigt aber lediglich die jüngsten Analysen hier in der Börse-Intern. Und insofern waren das Sitzungsergebnis sowie die heutige Pressekonferenz ein absolutes Non-Event. Denn die Notenbankpolitik der EZB wird unverändert bzw. wie geplant fortgesetzt. Und dieser geldpolitische Plan war ja vor der heutigen Sitzung bereits bekannt.

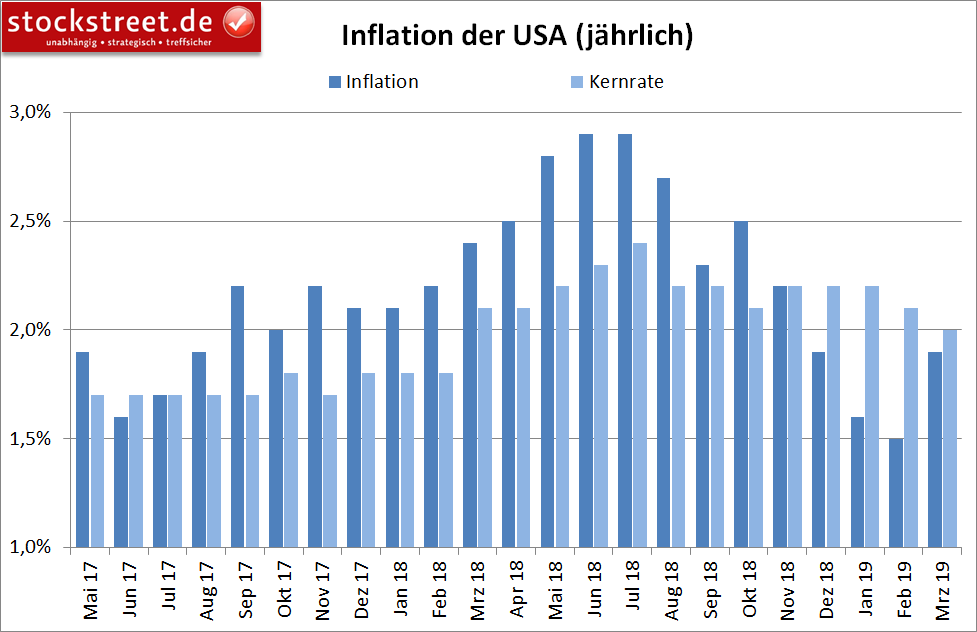

Inflation in den USA legt wieder zu

Spannender könnte es da schon eher in Sachen Geldpolitik der US-Notenbank werden. Denn aktuell preisen die Märkte hier ja bereits eine erste Zinssenkung ein. Doch mit Blick auf die aktuellen Inflationsdaten könnte dies ein Irrtum sein. So sind die Verbraucherpreise in den USA im März im Vergleich zum Vormonat um 0,4 % gestiegen (Februar: +0,2 %). Dadurch stieg die jährliche Inflationsrate auf 1,9 %, nach nur 1,5 % im Vormonat.

Ein Grund dafür waren die gestiegenen Ölpreise. Die US-Sorte WTI verteuerte sich von weniger als 43 USD am 24.12.2018 auf inzwischen mehr als 64 USD um fast 50 % (!).

Die Kernrate, bei der diese volatilen Preiskomponenten (Energie- und Nahrungsmittel) herausgerechnet werden, gab zwar von 2,1 % im Februar auf nun 2,0 % nach, doch wenn die Ölpreise weiterhin hoch bleiben oder sogar weiter steigen, dann wird zukünftig auch die Rate der Kerninflation wieder zulegen. Und wie ich am Donnerstag vergangener Woche berichtete, könnte es mit den Ölpreisen durchaus noch weiter aufwärts gehen.

Hoffnungen auf Zinssenkung könnten sich in Luft auflösen

In diesem Fall dürften sich die Hoffnungen auf eine Zinssenkung in Luft auflösen – mit entsprechenden Konsequenzen für die Börsenkurse. Die Renditen dürften damit wieder steigen und die Aktienmärkte belasten.

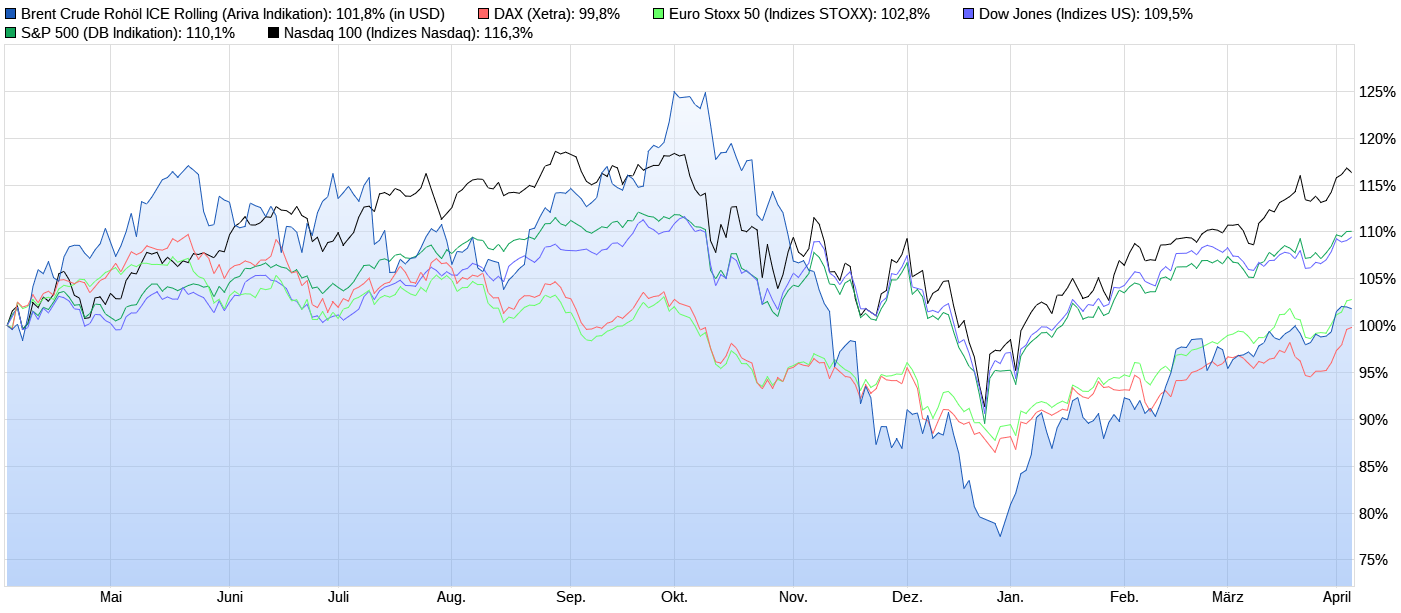

Steigende Ölpreise erhöhen die Gewinne im Energiesektor

Allerdings gibt es mit den steigenden Ölpreisen auch noch einen positiven Aspekt, der dem soeben genannten negativen entgegenwirkt. In der Börse-Intern vom vergangenen Montag nannte Torsten Ewert im Hinblick auf die bald beginnende Berichtssaison zum 1. Quartal 2019 den Bankensektor als einen Kandidaten für positive Überraschungen. Ich hatte derweil bereits am Donnerstag vergangener Woche mit dem folgenden Chart auf den Gleichlauf von Aktienmarkt und Ölpreis hingewiesen.

(erstellt mit: ariva.de)

Und mit Blick auf den seit Ende 2018 gestiegenen Ölpreis sehe ich daher im Energiesektor das größte Überraschungspotential. Zumal kurioserweise die Gewinnerwartungen für den Energiesektor mit -34,0 % am stärksten nach unten revidiert wurden, gefolgt vom Rohstoffsektor mit -16 %. Mit dem steigenden Verkaufspreis für Öl steigen aber die Margen der Ölkonzerne und damit deren Gewinne. Es könnte also gut sein, dass die ölfördernden Unternehmen die reduzierten Gewinnerwartungen noch deutlicher schlagen als die Banken. Und dies könnte auch ein Grund für die bereits gestiegenen Aktienkurse sein.

Negative Aspekte könnten die positiven überwiegen

Allerdings wären diese positiven Gewinnüberraschungen dann bereits zumindest zu einem Teil in den Kursen eingepreist. Und außerdem belastet ein höherer Ölpreis die Gewinne der Unternehmen, die Öl lediglich als Produktionsfaktor konsumieren. Und damit könnte der negative Aspekt der sich in Luft auflösenden Zinsfantasie den positiven Aspekt des steigenden Ölpreises überwiegen. Und so spricht wieder vieles dafür, dass sich die Seitwärtsbewegung auf hohem Niveau in den US-Indizes fortsetzen wird.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Bernd Raschowski hat für seine Leser des Allstar-Traders vor dem Hintergrund einer möglichen erneuten Marktschwäche jüngst diverse Gewinnmitnahmen vorgenommen. Das Musterdepot erreichte dabei ein Allzeithoch und notiert seit dem Jahreswechsel bereist 15,6 % im Gewinn. Da viele Titel sehr gut gelaufen sind, brachte er nun einige Schäfchen ins Trockene. So verkaufte er zum Beispiel die Aktien von Deutz nach nur einer Woche mit einem Gewinn von 10,51 % und die Aktien von Wacker Neuson binnen zwei Wochen mit 14,88 % Gewinn.

Wollen auch Sie solche Gewinn erzielen? Dann melden Sie sich hier zum Allstar-Trader an.

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!