Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Update: Sind Aktien derzeit teuer? (Teil 2)

Ausgabe vom 20.09.2018

Update: Sind Aktien derzeit teuer? (Teil 2)

von Sven Weisenhaus

Der Titel der gestrigen Börse-Intern ließ bereits vermuten, dass es noch einen zweiten Teil des Updates zum Thema fundamentale Bewertung von Aktien geben würde. Gehen wir also heute weiter der Frage nach, ob Aktien derzeit zu teuer sind.

Aktienmarkt vs. Anleihemarkt

Die Analyse in der Börse-Intern vom 17. November 2017, auf die ich gestern bereits Bezug genommen habe, verglich auch die Bewertung des Aktienmarktes mit der des Anleihenmarktes. Denn aus Sicht großer Investoren stehen beide Märkte in einer Konkurrenzsituation zueinander. Auf der Suche nach dem höchst möglichen risikolosen Zins finden regelmäßig große Umschichtungen zwischen diesen beiden Märkten statt.

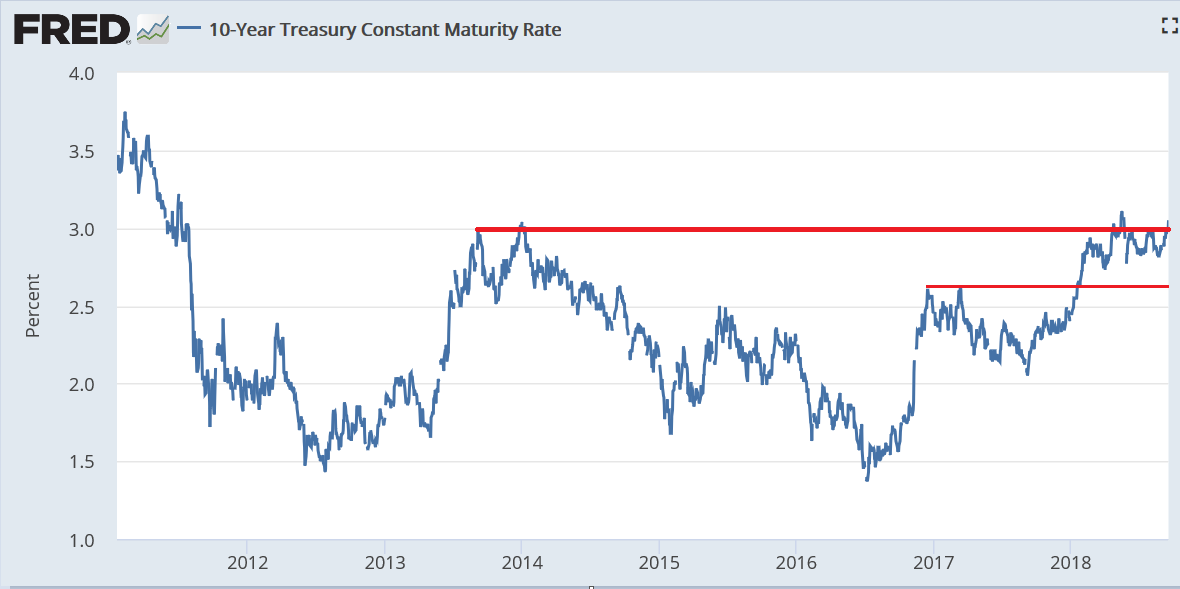

Ende November kam ich allerdings zu dem Fazit, dass die Renditen am Anleihemarkt durch die Niedrigzinspolitik der Notenbanken noch zu gering war, um dem Aktienmarkt echte Konkurrenz zu machen. Das galt selbst für die Rendite von 10-jährigen US-Staatsanleihen, die sich zu dieser Zeit immerhin um die Marke von 2,5 % seitwärts bewegte. Rücksetzer am Aktienmarkt galt es daher als günstige Einstiegs- bzw. Nachkaufkurse zu betrachten, da aus meiner damaligen Sicht noch neue Allzeithochs folgen sollten.

Bei Anleiherenditen von 3 % oder 4 % könnte sich das Anlegerinteresse wandeln

Soweit war diese Einschätzung aus heutiger Sicht korrekt. Allerdings mahnte ich damals bereits, dass sich das Anlegerinteresse bei Anleiherenditen von 3 % oder 4 % wandeln könnte. Einen Vorgeschmack darauf, was in diesem Fall passieren könnte, haben wir dann Ende Januar / Anfang Februar des laufenden Jahres bereits gesehen. Als die 10-Jahres-Rendite der US-Anleihen die wichtige Widerstandsmarke von 2,7 % knackte…

…gingen die Aktienmärkte auf Talfahrt:

Die beiden Grafiken stammen aus der Börse-Intern vom 14. Februar. Doch die folgende, aktuelle Grafik zeigt, dass sich der Renditeanstieg danach nicht ungehindert fortsetzte. Stattdessen traf der Anstieg bei der Marke von 3 % bereits auf den nächsten wichtigen Widerstand (siehe dicke rote Linie im folgenden Chart), der den Anleihemarkt in eine neue Seitwärtstendenz zwang.

Dadurch konnten sich die Aktienmärkte in den USA stabilisieren und letztlich sogar auf neue Allzeithochs steigen. Selbst dem Dow Jones ist gerade heute erst nach fast 8 Monaten ein frisches neues Allzeithoch gelungen.

Rendite der US-Staatsanleihen kurz vorm nächsten Ausbruch

Sollte aber bald am Anleihemarkt der nächste Ausbruch erfolgen - und danach sieht es charttechnisch bereits aus - dann könnten die Aktienmärkte wieder genauso reagieren, wie sie es bereits Anfang des Jahres getan haben. Vielleicht ist schon die nächste Zinsanhebung der US-Notenbank in der kommenden Woche der Auslöser für diese Entwicklung. Wundern würde mich dies nicht.

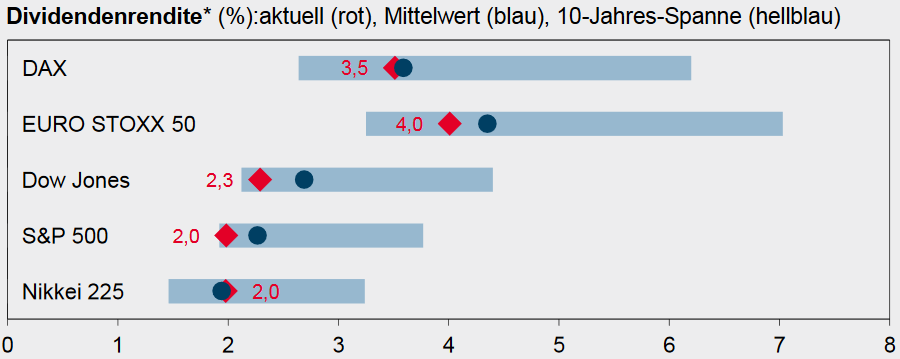

Und in diesem Fall könnte sich der Aktienmarkt auch nachhaltiger belastet zeigen. Denn mit Renditen jenseits von 3 % erscheint der Anleihemarkt gegenüber dem Aktienmarkt bereits deutlich konkurrenzfähiger. Denn eine relativ sichere Anleihenrendite von über 3 % stünde dann einer Dividendenrendite von gerade einmal 2,3 % (Dow Jones) bzw. 2,0 % (S&P 500) gegenüber. Und diese Dividendenrendite ist auch noch mit einem Kursrisiko behaftet.

(Quelle: Helaba)

Deutlich attraktiver erscheint auch bei diesem Vergleich der DAX. Denn hier winkt eine Dividendenrendite von 3,5 % - im Euro STOXX 50 sogar von 4,0 %. Selbst im Vergleich zu den relativ hoch rentierenden US-Anleihen ist das noch viel. Und im Vergleich zu heimischen Anleiherenditen, die zum Beispiel im Falle von Bundesanleihen bei durchschnittlich 0,3 % liegt, sind europäische und Deutsche Aktien ein echtes Schnäppchen.

Nur wenn man die Rendite des Aktienmarktes ermittelt, indem man das KGV umkehrt (100 / KGV), und das Ergebnis dann mit der Anleihenrendite vergleicht, schneiden US-Aktien noch brauchbar ab. So liegt die Aktienrendite des S&P 500 bei 5,95 % (100 / 16,8) und damit noch oberhalb der Anleihenrendite. Ob man sich aber für eine Rendite von 5,95 % das Kursrisiko von Aktien ins Depot holen möchte, wenn man - nach einem Ausbruch - eine Anleihenrendite von über 3 % ohne Kursrisiko haben kann, bleibt abzuwarten. Da die Aktienrendite des DAX aktuell bei 8,4 % liegt (100 / 11,9), bleibe ich jedenfalls bei dem bisherigen Fazit:

Fazit

Steigende Unternehmensgewinne werden die Aktienkurse zwar weiterhin stützen, doch die Anleihenmärkte werden angesichts weiter steigender Zinsen zunehmend attraktiver. Und ab einem bestimmten Niveau werden steigende (Leit-)Zinsen zum Killer für jeden Aufwärtstrend am Aktienmarkt.

Wann dieses Niveau erreicht ist, ist nicht sicher zu prognostizieren. Aber in den USA sind wir bereits auf einem Niveau, an dem größere Investoren Gelder teilweise aus dem Aktienmarkt in die Anleihemärkte umschichten. Ich bin daher auch sehr gespannt, wie der Markt auf die nächste Zinsanhebung der US-Notenbank in der kommenden Woche reagieren wird.

Aus meiner Sicht ist eine große Seitwärtsbewegung auf hohem Niveau bei DAX, Dow Jones & Co. für die kommenden Wochen und Monate zu erwarten. Und dabei würde ich weiterhin heimische Aktien übergewichten.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!