Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Die Flut muss alle Boote heben

Ausgabe vom 18.07.2016

Die Flut muss alle Boote heben

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

schon Wilhelm Busch wusste: „Wer durch des Argwohns Brille schaut, sieht Raupen selbst im Sauerkraut“. Es ist also offenbar nichts Neues, dass sich immer jemand findet, der an etwas Schönem irgendetwas herumzumäkeln hat. Das ist natürlich auch an der Börse so.

Es ist Rally und keinen freut‘s

Zunächst ist es doch positiv, dass die großen US-Indizes Dow Jones und S&P 500 auf neue Allzeithochs ausgebrochen sind. Immerhin ist damit eine rund ein Jahr dauernde zähe Konsolidierung zu Ende gegangen. Und es gab dabei Momente, da schien sogar Schlimmeres zu drohen – denken Sie an die Einbrüche im August 2015 und im Januar/Februar 2016.

Sie erinnern sich sicherlich an all die „Horrormeldungen“ dieser Zeit, von einer Rezession in China bis zu einem Zusammenbruch der US-Ölindustrie. Zum Glück ist bisher nichts davon eingetreten. Und so sollte doch nach dem Ausbruch der Märkte nach oben wenigstens etwas Erleichterung und Freude herrschen.

Davon ist aber wenig zu spüren. Es überwiegen die Zweifel. Die Nörgler monieren die Nachhaltigkeit des Ausbruchs. Sie führen dazu eine Reihe von guten Argumenten an. Es ist doch aber an der Börse so: Solange es noch mehr Zweifler als Begeisterte, mehr Ängste als Euphorie gibt, können die Märkte weiter steigen – entlang der sprichwörtlichen Mauer der Angst. Das sollten Sie auf jeden Fall im Hinterkopf behalten, wenn Sie in den kommenden Tagen und Wochen auf die Charts und in die Nachrichten schauen!

Auf die Wahrscheinlichkeiten kommt es an

In den vergangenen Wochen hatte ich Ihnen bereits mehrfach meine Einschätzung zur Lage im S&P 500 gegeben, zuletzt am 04.07.2016. Das grundlegende Szenario war dabei stets dasselbe: Die Konsolidierung seit März 2016 war bullisher Natur. Sie sollte also zu einem Ausbruch nach oben führen. Da knapp oberhalb des Ausbruchsniveaus das Allzeithoch lag, war es ziemlich wahrscheinlich, dass es überwunden wird, wenn die Kurse nach oben ausbrechen.

Und so ist es nun auch gekommen. Jetzt könnte ich hier herausposaunen, dass ich es ja vorher gewusst habe. Aber das wäre gelogen. Ich habe es nicht gewusst. Ich habe einfach nur die verschiedenen Möglichkeiten hinsichtlich ihrer Wahrscheinlichkeiten bewertet. Und dabei war der Ausbruch nach oben die wahrscheinlichste Variante. Deshalb war er mein Favorit.

Und so werde ich auch weiterhin vorgehen. Am wahrscheinlichsten ist nun, dass die Kurse in den USA weiter steigen. Es kann zu einem Rücksetzer an das alte Allzeithoch kommen. Aber danach sollten die Kurse wieder steigen und danach erneut neue Hochs erreichen. Soweit mein weiterer „Fahrplan“ für die US-Börsen.

„Muss“ es nun einen Rücksetzer geben?

Aber was ist nun mit den Argumenten der Zweifler? Kann man diese einfach vom Tisch wischen oder sind sie gar irrelevant? Schauen wir uns ein paar davon an.

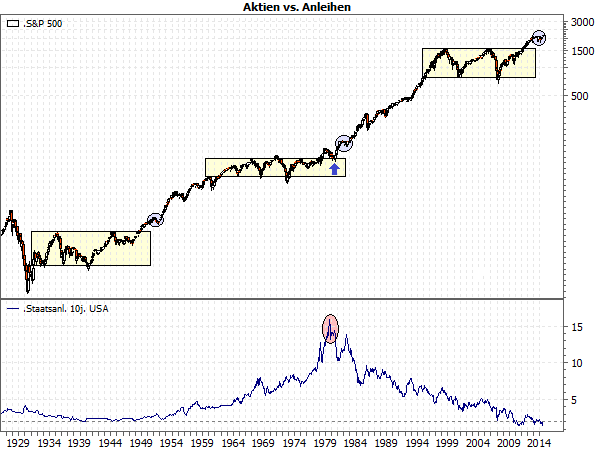

Da sagen einige „Charttechniker“, der S&P 500 könne ja noch gar nicht steigen, weil er zunächst sein Ausbruchsniveau der großen Seitwärtsbewegung seit Ende der 1990er Jahre testen müsse. Langjährige Leser wissen, dass wir diese Seitwärtsbewegung seit mehreren Jahren immer wieder thematisiert haben. Das geschah vor dem Hintergrund, dass nach einem Ausbruch aus dieser Seitwärtsbewegung eine lang anhaltende Rally starten könnte. Wir haben diese Seitwärtsbewegung auch immer wieder mit ihren Vorgängern verglichen, insbesondere der großen Seitwärtsbewegung der 1960/70er Jahre. Und tatsächlich kam es damals zu einem Rücksetzer an das Ausbruchsniveau (siehe Pfeil im folgenden Chart).

(Chart erstellt mit MarketMaker)

Allerdings ist dieser Rücksetzer wohl eher eine Ausnahme. Der Ausbruch aus der großen Seitwärtsbewegung der 1930/40er Jahr kam ohne einen Rückfall aus. Typischer ist hingegen eine kleine Konsolidierung wenige Jahre nach dem Ausbruch (siehe blaue Ellipsen). Allerdings stiegen die Kurse danach weiter – ohne noch einmal an frühere Ausbruchsniveaus zurückzukehren. Eine solche kleine Konsolidierung in einem neuen Trend könnte die Phase von 2015/2016 im S&P 500 gewesen sein.

Auf den richtigen Vergleich kommt es an

Im Vergleich dieser drei Seitwärtsbewegungen erscheint die aktuelle Situation zudem eher vergleichbar mit der Lage zu Beginn der 1950er Jahre. Auch damals erreichten nämlich die Zinsen (siehe unterer Chartteil) einen Tiefpunkt bei damals rund 2 % (siehe gestrichelte Linie). Derzeit haben wir erneut ein historisch niedriges Zinsniveau. Im Gegensatz zu damals fallen die Zinsen aber noch, während sie damals schon leicht anzogen.

Anfang der 1980er Jahre, als es zu dem genannten Rücksetzer kam, lagen die Zinsen dagegen auf historisch hohem Niveau. Hier war es sicher viel schwieriger, Anlegern Aktien schmackhaft zu machen – wenn Sie sich für die nächsten zehn Jahre Zinsen von bis zu 16 % sichern konnten. Insofern hatten die Anleger immerhin eine relevante Alternative zu Aktien. Der Rücksetzer ist also vermutlich eher der Ausdruck dieser Abwägung zwischen den verschiedenen Anlageklassen als eine Gesetzmäßigkeit – die es so im Übrigen auch charttechnisch gar nicht gibt.

Mit Verweis auf die fehlenden Alternativen kann man auch viele fundamentale Erwägungen ad acta legen. Ja, gemessen am Kurs-Gewinn-Verhältnis und anderen Kennziffern mögen Aktien derzeit im historischen Vergleich etwas teuer sein. Im Vergleich mit anderen Anlageklassen, wie Anleihen und Immobilien, sind sie aber nach wie vor am günstigsten. Auch darauf hatten wir in der Börse-Intern schon mehrfach hingewiesen.

Und was ist mit der Marktbreite?

Schwerer wiegt schon das Argument der Bären, die „Marktbreite“ bei Aktien sei zu schwach. Damit ist gemeint, dass nur relativ wenige Aktien einen großen Index wie den S&P 500 nach oben treiben. Die Masse der Aktien bleibt hingegen zurück. Das wird vielfach mit Schwäche gleichgesetzt.

Schauen wir uns die Lage an:

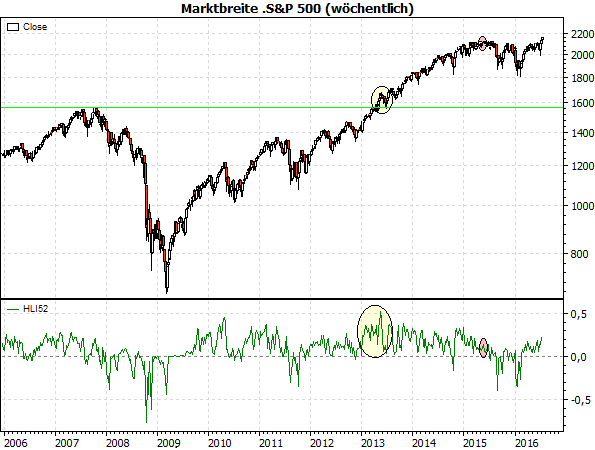

(Chart erstellt mit MarketMaker)

Dieser Wochenchart zeigt oben den S&P 500 und unten den Saldo der Aktien des Index, die in der jeweiligen Woche ein 52-Wochen-Hoch bzw. -Tief erreichen (angezeigt als Anteil aller Aktien des S&P 500).

Der Saldo liegt tatsächlich niedriger als während des Ausbruchs über das alte Allzeithoch in 2013 (siehe gelben Ellipsen). Er liegt aber höher als bei Bildung des vorherigen Allzeithochs (rote Ellipsen). Und er stieg zuletzt deutlich an und bildete neue Zwischenhochs – das jüngste mit dem Ausbruch des S&P 500 in der Vorwoche.

Worauf es jetzt wirklich ankommt

Insofern ist die Aufwärtstendenz intakt. Die geringeren absoluten Zahlen sind den eingangs genannten Zweifeln geschuldet. Wenn nur wenige mit dem Ausbruch rechnen, dann treiben zunächst auch nur die „Anlegerlieblinge“ die Kurse. Und bedenken Sie: Nur kurz vor diesem Ausbruch hatten die Märkte den Brexit zu verarbeiten! Wer kauft da Aktien?

Allerdings sollte mit steigenden Kursen nun auch die Marktbreite wieder zunehmen. Viel wichtiger ist jedoch ein anderer Aspekt: Zwar haben der Dow Jones und der S&P 500 neue Allzeithochs erreicht. Der NASDAQ 100, der NASDAQ Composite und der Nebenwerteindex Russell 2000 hängen jedoch hinterher.

Es ist durchaus typisch, dass einzelne Indizes bei einem neuen Hoch des Marktes hinterherhinken. Aber das sollte stets nur eine vorübergehende Erscheinung sein. Die Flut hebt alle Boote, sagt der Börsianer. Das bedeutet, dass nach und nach auch alle Indizes nach oben ausbrechen sollten. Das ist durchaus möglich. Die Abstände zu den Allzeithochs der genannten Indizes betragen zwischen 3,9 % beim NASDAQ Composite und 7 % beim Russell 2000. Das ist in relativ kurzer Zeit zu schaffen.

Wann Sie sich Sorgen machen sollten und wann Sie jubeln können

Sorgen müsste man sich machen, wenn diese Indizes an ihren Hochs scheitern (eventuell sogar mehrfach) und auch die beiden großen Indizes wieder Schwäche zeigen. Wenn allerdings auch die drei anderen Indizes nach oben ausbrechen, dann wäre das äußerst vielversprechend – vor allem seitens der beiden NASDAQ-Indizes.

Diese würden dann nämlich ihre Allzeithochs aus dem Jahr 2000 überwinden. Damit wäre nicht nur die zwischenzeitliche Schwäche wieder wettgemacht, sondern die Anleger würden signalisieren, dass sie auch die Technologiewerte wieder zu den damaligen (hohen) Kursen kaufenswert finden. Das könnte dann tatsächlich der Startschuss für die nächste Mega-Rally werden – allen aktuellen Unkenrufen zum Trotz.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!