Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Vielversprechender Ausklang der US-Berichtssaison

Ausgabe vom 17.05.2016

Vielversprechender Ausklang der US-Berichtssaison

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

die Berichtssaison in den USA neigt sich dem Ende zu. Bis zum Wochenbeginn haben 461 Unternehmen des S&P 500 ihre Zahlen vorgelegt; das sind 91,5 % der Indexmitglieder. Damit lässt sich bereits ein eindeutig positives Fazit ziehen – das konkrete Auswirkungen auf Ihre Investmententscheidungen haben kann.

Übertriebene Prognosekorrekturen der Analysten

Zur Erinnerung: Der Start der Berichtssaison zum ersten Quartal 2016 stand scheinbar unter keinem guten Stern. Die Analysten hatten im Vorfeld der Zahlenflut ihre Schätzungen so weit reduziert wie nur einmal zuvor seit der Finanzkrise 2009. Die nähere Betrachtung zeigte, dass dies hauptsächlich der Energiebranche geschuldet war, weil diese unter dem anhaltenden Ölpreisverfall litt (siehe Börse-Intern vom 11.04.2016).

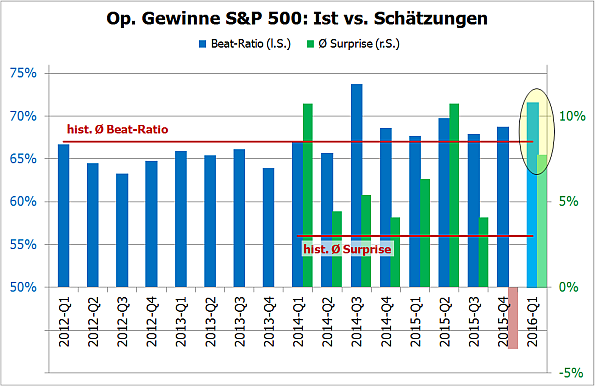

Es gibt jedoch Möglichkeiten, eine derartige negative Übertreibung bei den Analystenschätzungen zu erkennen – und das auch während der laufenden Berichtssaison: mit Hilfe des sogenannten Beat-Ratios und der durchschnittlichen Surprise. Das Beat-Ratio ist der Anteil derjenigen Unternehmen, die mit ihren Ist-Ergebnissen die Schätzungen übertreffen, also die Analysten positiv überraschen. Die Surprise beziffert dagegen die prozentuale Größe, um welche die Schätzungen im Durchschnitt übertroffen werden.

Weil die Unternehmen in der Regel bei ihren Prognosen tiefstapeln und damit auch die Analysten tendenziell eher zurückhaltend schätzen, liegt der historische Durchschnittswert des Beat-Ratios nicht beim „logischen“ Wert von 50 %, sondern deutlich höher bei rund 67 %. Mit anderen Worten: Üblicherweise übertreffen rund zwei Drittel der Unternehmen die Analystenschätzungen. Aus gleichem Grund ist die historische durchschnittliche Surprise nicht null, sondern liegt bei rund 3 %. Das heißt, die Schätzungen werden insgesamt um durchschnittlich 3 Prozent übertroffen.

Starke Zahlen im schwachen ersten Quartal

Schauen wir nun auf die entsprechenden Werte des ersten Quartals im Vergleich zu den zurückliegenden Quartalen:

Quellen: Standard & Poor’s, Zacks Investment Reasearch

Sie sehen, dass die aktuellen Werte für das erste Quartal nicht nur im Vergleich zum schwachen vorherigen Quartal, sondern auch im Vergleich der vergangenen Jahre überdurchschnittlich sind. Das Beat-Ratio liegt mit 71,6 % auf dem zweithöchsten Wert seit 2012 und die durchschnittliche Surprise erreicht mit 7,75 % den dritthöchsten Wert seit 2014.

Das bestätigt zunächst die Vermutung, dass die Analysten tatsächlich zu drastisch bei ihren Abschlägen für das erste Quartal waren. Für die folgenden Quartale waren die Abschläge dagegen weniger stark. Hier blieben die Werte in den vergangenen Wochen sogar recht stabil, auch wenn sich natürlich der schwache Energiesektors letztlich durchaus in den Zahlen niederschlug.

Fundamentale Aufwärtstendenz bleibt bestehen

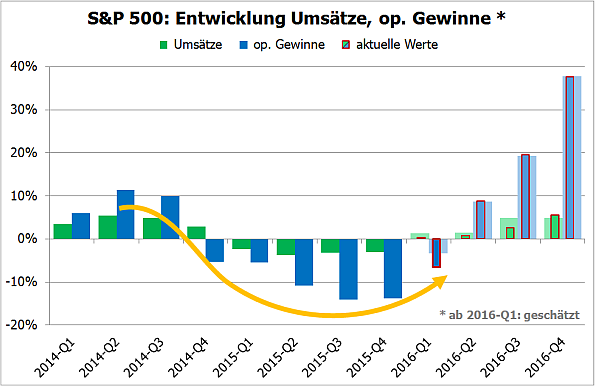

Das zeigt ein Blick auf die weiteren Schätzungen der Analysten (siehe folgender Chart):

Quellen: Standard & Poor’s, Thomson Reuters

Hier sehen Sie neben den Ist-Werten für Umsätze (grün) und operative Gewinne (blau) der S&P500-Unternehmen die Analystenschätzungen vom Beginn der Berichtssaison (breite helle Balken) im Vergleich zu den aktuellen Werten (schmale Balken mit rotem Rand).

Dabei zeigt sich, dass die Erwartungen der Analysten recht stabil geblieben sind. Abgesehen von einer zunächst noch leicht schwächeren Umsatzentwicklung, ist aber die Aufwärtstendenz, die sich bereits in den Vorquartalen andeutete (siehe Pfeil), unverändert. Die fundamentale Situation zeigt also durchaus Potenzial für eine Fortsetzung des jüngsten Kursanstiegs – schließlich rechtfertigen steigende Umsätze und Gewinne perspektivisch auch steigende Kurse.

Aktuelle Konsolidierung bietet Einstiegsgelegenheit

Unterstützung erhält diese Sichtweise auch durch die jüngsten Konjunkturdaten: So stiegen die US-Einzelhandelsumsätze im April um sehr starke 1,3 % gegenüber dem Vormonat und setzten damit die Ende 2015 begonnene Wachstumsdynamik fort. Das passt ebenso zu den anhaltend starken Daten vom Arbeitsmarkt (siehe Börse-Intern vom 09.05.2016) wie die sich weiter verbessernde Verbraucherstimmung. Dieser von der Universität Michigan berechnete Index stieg laut der vorläufigen Umfrage im Mai um 6,8 auf 95,8 Punkte. Ökonomen hatten hingegen nur mit einer Stagnation gegenüber dem Vormonat gerechnet.

Gut, nun kann man spekulieren, ob diese guten Zahlen der Fed einen Grund liefern, die Zinsen doch früher als bislang erwartet zu erhöhen. Aber das ist wieder ein anderes Thema. In jedem Fall sind gute Konjunktur-, Arbeitsmarkt- und Verbraucherstimmungsdaten ein positives Zeichen auch für die Aktienmärkte. Dann wäre also die aktuelle Konsolidierung tatsächlich eine gute Gelegenheit zum (Wieder-)Einstieg.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!