Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Denkt der Markt zu kurzfristig?

Ausgabe vom 09.05.2016

Denkt der Markt zu kurzfristig?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

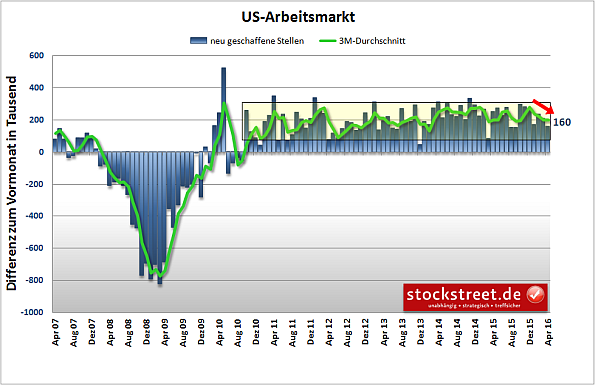

am Freitag wurde in den USA der Arbeitsmarktbericht veröffentlicht. Danach wurden im April 160.000 neue Stellen außerhalb der Landwirtschaft geschaffen. Analysten hatten hingegen mit einem deutlich höheren Wert von durchschnittlich rund 200.000 Stellen gerechnet, nachdem für März zunächst noch 215.000 neue Stellen gemeldet worden waren.

US-Arbeitsmarktbericht: Non-Event oder Schwächephase?

Das ist nicht nur der niedrigste Wert seit September 2015, sondern auch der Drei-Monatsdurchschnitt fällt damit zum vierten Mal in Folge – also während des gesamten Jahres 2016. Kurzfristig ist damit ganz klar ein Abwärtstrend zu erkennen (siehe roter Pfeil in folgender Grafik). Übergeordnet bewegt sich der US-Arbeitsmarkt jedoch vorerst weiterhin auf dem hohen Niveau, das er – von ein paar gelegentlichen Ausreißern abgesehen – seit Ende 2010 hält (siehe gelbes Rechteck). Das unterstreicht auch die Arbeitslosenquote, die unverändert bei 5,0 % liegt und damit quasi Vollbeschäftigung signalisiert.

Quelle: U.S. Bureau of Labor Statistics

Im Grunde ist damit der US-Arbeitsmarktbericht eigentlich ein Non-Event und man könnte wieder zur Tagesordnung übergehen. Mit Blick auf die von der Fed im Dezember 2015 eingeleitete Zinswende stellt sich jedoch die Frage, ob und wie diese Zahlen die weitere Vorgehensweise der Fed beeinflussen.

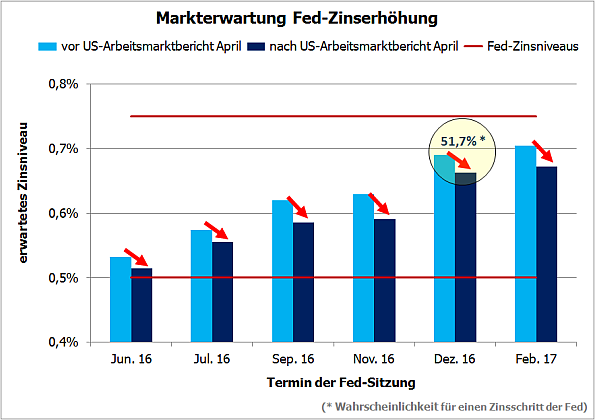

Und hier beziehen die Märkte eine völlig eindeutige Position: Offensichtlich aufgrund dieser „schwachen“ Zahlen rechnen sie auf der bevorstehenden Fed-Sitzung im Juni nun definitiv nicht mehr mit einer zweiten Zinserhöhung. Nach der Veröffentlichung der Arbeitsmarktzahlen am Freitag sprangen der Fed Funds Futures für Juni kräftig nach oben. Waren am Donnerstag zuvor immerhin rund 13 % der Anleger der Meinung, dass die Fed im Juni das nächste Mal an der Zinsschraube dreht, so ging dieser Anteil am Freitag schlagartig auf nur noch 6 % zurück. Mit anderen Worten: Eine geradezu überwältigende Mehrheit von 94 % der Börsianer glaubt nicht mehr an eine Zinserhöhung im ersten Halbjahr 2016!

Der Markt erwartet bestenfalls noch eine Zinserhöhung in diesem Jahr

Aber nicht nur das. Auch für die kommenden Fed-Sitzungen gingen die Erwartungen hinsichtlich der nächsten Zinsschritte nach diesen Zahlen deutlich zurück (siehe folgende Grafik):

Quelle: CME Group

Erkennbar wird das vor allem am Rückgang der Zinsniveaus, die der Markt für die jeweilige Fed-Sitzung erwartet (siehe rote Pfeile). Erst für Dezember kommt das erwartete Zinsniveau in die Nähe der nächsten Zinsschwelle von 0,75 % (obere rote Linie). Allerdings liegt die Wahrscheinlichkeit für eine Zinserhöhung im Dezember derzeit trotzdem nur bei 51,7 %. Das bedeutet, dass der Markt selbst für diesen Termin faktisch noch keine klare Meinung hat.

Auch hier könnte man meinen: So weit, so gut – und einen Haken dran machen, um zur Tagesordnung überzugehen. Es scheint ja auch logisch, dass ein schwacher oder zumindest sich abschwächender Arbeitsmarkt die Fed zurückhaltend bleiben lässt. Allerdings könnte es sein, dass der Arbeitsmarkt nicht so „schwach“ ist, wie die reinen Beschäftigungszahlen suggerieren. Wie das?

Möglicher Wechsel am US-Arbeitsmarkt

Nun, so lag z.B. die Jahresveränderungsrate der durchschnittlichen Stundenlöhne mit einem Plus von 2,5 % über den Erwartungen der Analysten – auch weil bei dieser Kennziffer die Werte der Vormonate nach oben korrigiert wurden. Die Gesamtlöhne (die sich nicht nur aus den Löhnen selbst, sondern unter gleichzeitiger Berücksichtigung von Beschäftigung und Arbeitszeiten ergeben) stiegen sogar noch dynamischer und waren mit einem Zuwachs von 0,7 % außergewöhnlich hoch.

Zumindest theoretisch könnte damit ein Wechsel am Arbeitsmarkt eingeläutet worden sein: In der Spätphase eines Beschäftigungsaufbaus sinkt die Zahl der neu geschaffenen Stellen – weil z.B. nicht mehr genügend Arbeitskräfte zur Verfügung stehen oder diese keine ausreichende Qualifikation haben. Um dennoch die freien Stellen zu besetzen, müssen die Unternehmen höhere Löhne zahlen. Alternativ können sie die vorhandenen Beschäftigten mehr arbeiten lassen (und dafür natürlich ebenfalls entsprechend entlohnen). Die Löhne und Gehälter werden in dieser Phase also relativ stärker steigen als die Zahl der neuen Stellen. Da der Stellenaufbau, wie oben gesehen, schon mehrere Jahre anhält und seit geraumer Zeit praktisch Vollbeschäftigung herrscht, ist dies also durchaus ein mögliches Szenario.

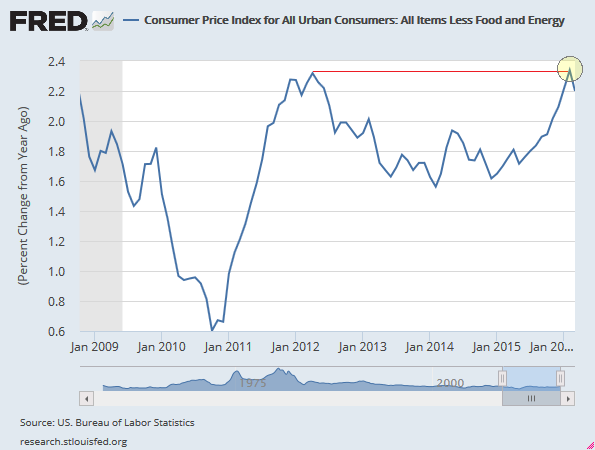

Allerdings würde in diesem Fall relativ schnell die Inflation ansteigen, weil der Lohnzuwachs erfahrungsgemäß unmittelbar in einen höheren Konsum fließt. Dann müsste die Fed unter Umständen die Zinsen sogar schneller erhöhen als erwartet, um eine Lohn-Preis-Spirale zu verhindern. Und diese Gefahr ist zweifellos gegeben, denn die Verbraucherpreise (ohne Nahrungsmittel und Energie) sind im März im Jahresvergleich um 2,2 % gestiegen und liegen damit klar über dem erklärten Inflationsziel der Fed von 2,0 %. Zwar verzeichnen die USA damit einen leichten Rückgang der Inflationsrate im Vergleich zum Februar, aber der damals gemessene Wert von 2,3 % war immerhin der höchste seit der bis Mitte 2009 dauernden Rezession (siehe folgende Grafik).

Wann die Inflation zur Bedrohung für die Märkte werden könnte

Es könnte also sein, dass der Markt momentan zu kurzfristig denkt und nur auf die Zahlen schaut, die scheinbar ins Konzept der laufenden Rally passen. Aber bis zur Fed-Sitzung im Juni wird die Fed nicht nur dem Arbeitsmarktbericht für Mai, sondern auch zwei weitere Zahlen zur Inflationsentwicklung (April, Mai) vorliegen haben.

Und dann könnte es sein, dass entweder die Fed die Märkte negativ überrascht oder – und das ist wahrscheinlicher – die Anleger ihre bisherige positive Sichtweise drastisch ändern (müssen). Häufig ist es aber so, dass die Märkte in den Tagen nach wichtigen Veröffentlichungen solche Hintergrundinformationen und -überlegungen schon nach und nach einpreisen.

Insofern sollten Sie also abwarten, ob die erste positive Reaktion auf die Zahlen vom Freitag auch in dieser Woche Bestand hat. Wenn die unlängst gestartete Korrektur an den US-Märkten wieder aufgenommen wird und insbesondere länger anhält als nötig, dann könnte ein Sinneswandel der Börsianer ein Grund dafür sein. Aber wie immer werden es uns die Charts verraten, ob diese sehr frühe Warnung berechtigt ist. Wir werden Sie hier in Ihrer Börse-Intern darüber natürlich auf dem Laufenden halten.

Mit besten Grüßen,

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!