Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

S&P 500 so hoch bewertet wie seit April 2021 nicht mehr

Ausgabe vom 13.11.2024

S&P 500 so hoch bewertet wie seit April 2021 nicht mehr

von Sven Weisenhaus

Schaut man auf die Kursentwicklung der Aktienindizes, könnte man annehmen, dass die noch laufende Berichtssaison zum 3. Quartal 2024 sehr erfolgreich verläuft. Doch das ist nicht der Fall. Wie FactSet berichtet, liegen sowohl die Anzahl als auch das Ausmaß der positiven Gewinnüberraschungen im Vergleich zu den Schätzungen unter ihren 5-Jahres-Durchschnitten.

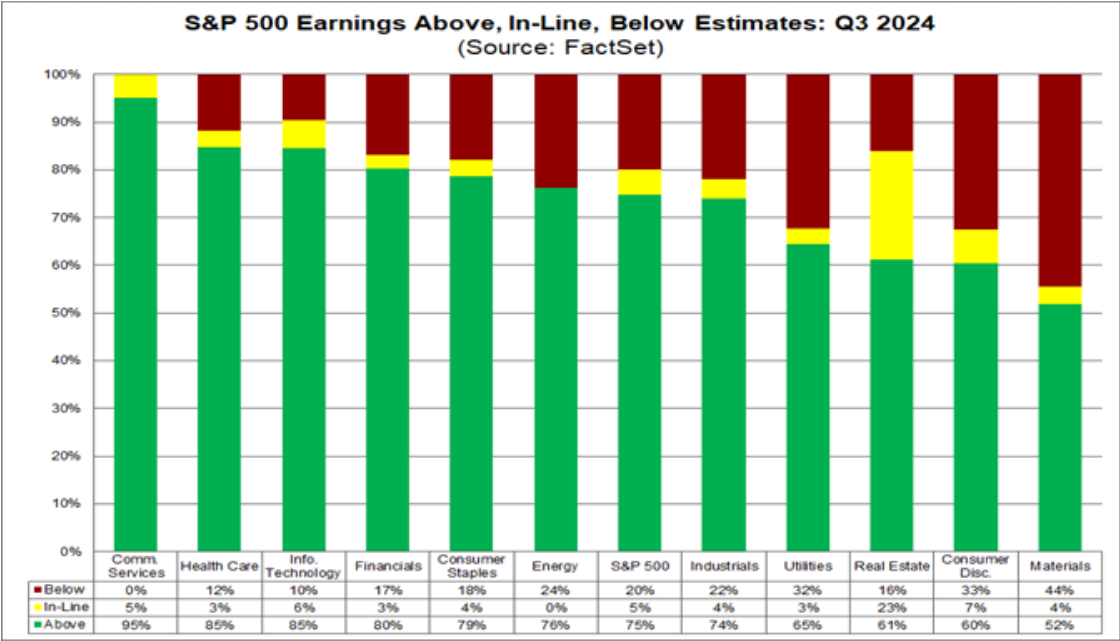

Berichtssaison verläuft relativ schwach

Am Freitag vergangener Woche hatten bereits mehr als 90 % der Unternehmen aus dem S&P 500 ihre Geschäftszahlen veröffentlicht. 75 % davon haben die (im Vorfeld wie üblich teils deutlich reduzierten) Gewinnerwartungen übertroffen. Der 5-Jahres-Durchschnitt liegt bei 77 % liegen (10-Jahres-Durchschnitt: 75 %).

(Quelle: FactSet)

Insgesamt meldeten die Unternehmen Gewinne, die 4,3 % über den Schätzungen liegen. Hier beträgt der 5-Jahres-Durchschnitt +8,5 % (10-Jahres-Durchschnitt: +6,8 %).

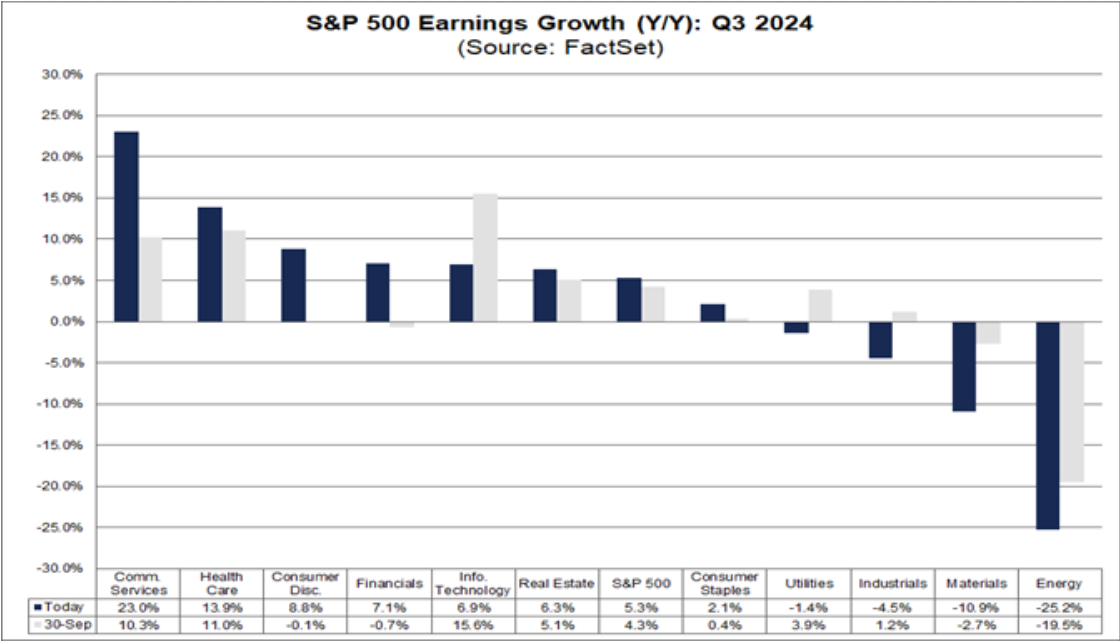

Insgesamt werden die Gewinne der Unternehmen voraussichtlich um 5,3 % gegenüber dem Vorjahr gewachsen sein.

(Quelle: FactSet)

Immerhin wäre damit das 5. Quartal in Folge ein Gewinnwachstum erzielt worden. Doch ein prozentualer Zuwachs im mittleren einstelligen Bereich ist nicht gerade rekordverdächtig, um es noch positiv auszudrücken. Zumal im Sommer noch von einem Gewinnwachstum von 8,6 % ausgegangen worden war, wie die folgende Grafik aus der Börse-Intern-Ausgabe vom 18. Juni zeigt (siehe „Vorboten einer Marktwende?“).

(Quelle: LSEG, Börse-Intern vom 18.06.2024)

Seitdem hat der S&P 500 aber um fast 10 % zugelegt.

Wie passt das zusammen? Gar nicht!

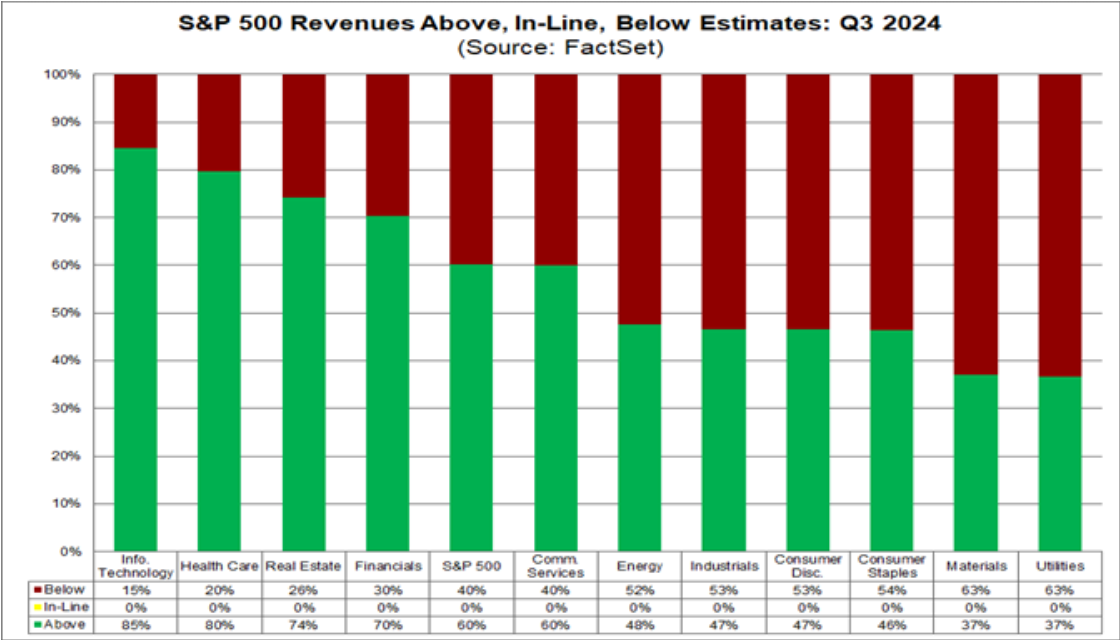

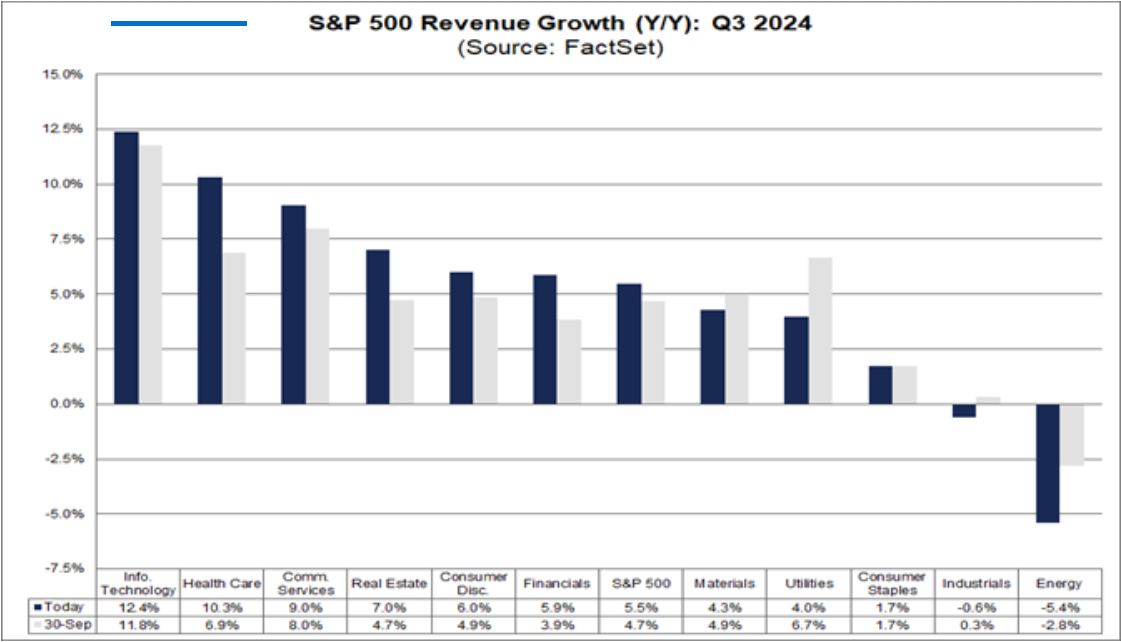

Licht und Schatten bei den Umsätzen

Übrigens sieht es bei den Umsätzen nicht besser aus. 60 % der S&P500-Unternehmen haben Umsätze über den Schätzungen gemeldet, gegenüber einem 5-Jahres-Durchschnitt von 69 % (10-Jahres-Durchschnitt: 64 %).

(Quelle: FactSet)

Die Umsätze lagen dabei im Durchschnitt um 1,2 % über den Schätzungen, und damit deutlich unter dem 5-Jahres-Durchschnitt von +2,0 % (10-Jahres-Durchschnitt: +1,4 %).

Immerhin: Mitte Juni lagen die Erwartungen für das Umsatzwachstum bei +4,3 %. Tatsächlich haben die Unternehmen die Erlöse aber um 5,5 % (und damit das 16. Quartal in Folge) steigern können.

(Quelle: FactSet)

Und es ist das höchste Umsatzwachstum seit dem 3. Quartal 2022.

Licht und Schatten auch bei den Zukunftsaussichten

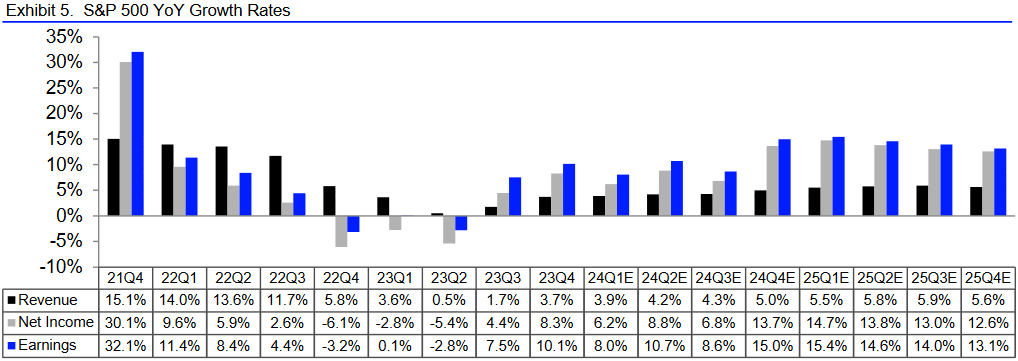

Aber wichtiger für die Anleger sind eben die Gewinne. Und hier sieht es auch für die Zukunft nicht mehr ganz so rosig aus wie noch im Sommer. Aktuell erwarten Analysten (im Jahresvergleich) eine Gewinnwachstumsrate von 12,2 %, 12,7 % und 11,9 % für das laufende und die folgenden beiden Quartale. Schaut man auf die obige Tabelle, so wurden auch dieses Mal die Erwartungen wieder zurückgeschraubt.

Positiv kann man aber werten, dass das Wachstum zukünftig wieder prozentual zweistellig ausfallen soll. Und das gilt auch auf Gesamtjahressicht. Für 2024 erwarten Analysten (im Jahresvergleich) ein Gewinnwachstum von 9,4 %, 2025 sollen es +14,8 % sein. Aber wer weiß, was davon in einem Jahr übrigbleibt, wenn es bei dem Trend der Abwärtsrevisionen bleibt, wovon auszugehen ist.

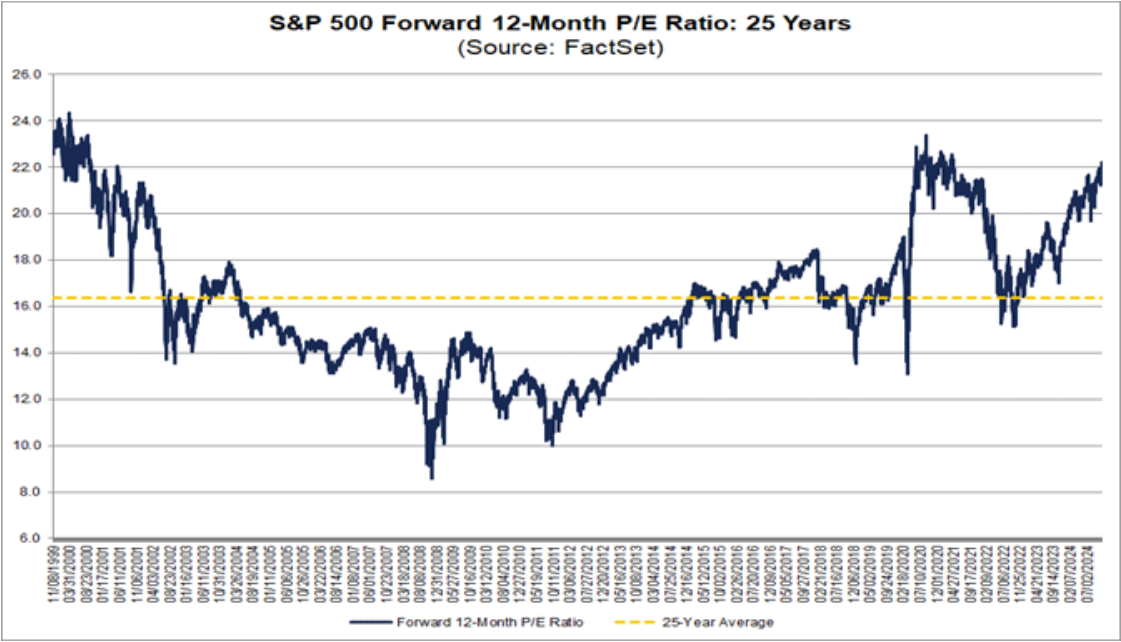

S&P 500 so hoch bewertet wie seit April 2021 nicht mehr

Und selbst wenn es bei einem Gewinnwachstum von +14,8 % bleibt, so ist das im Vergleich zur aktuellen Bewertung des S&P 500 eigentlich zu wenig. Denn der US-Aktienindex kommt bei einem aktuellen Stand von rund 6.000 Punkten und einer 12-Monats-EPS-Schätzung von 269,44 Dollar auf ein 12-Monats-Kurs-Gewinn-Verhältnis (Forward-P/E) von 22,2 (!). Das liegt über dem 5-Jahres-Durchschnitt (19,6) und dem 10-Jahres-Durchschnitt (18,1). Und es liegt deutlich über den historischen Werten von 16,4 im 15-jährigen und von 15,8 im 20-jährigen Durchschnitt.

(Quelle: FactSet)

Das letzte Mal, das ein derart hohes KGV bzw. P/E-Verhältnis erreicht wurde, war am 27. April 2021. Treiber für die aktuelle Entwicklung ist fast ausschließlich der Kursanstieg am Aktienmarkt: Vor 3 Monaten lag das KGV bei 19,7. Seitdem ist der S&P 500 um rund 15 % gestiegen, während die 12-Monats-EPS-Schätzung nur um 1,9 % angehoben wurden.

Fazit

Eine fundamental hohe Bewertung ist kein guter Timing-Indikator für eine bevorstehende Korrektur. Doch sie zeigt, welches Korrekturpotential besteht, wenn die Bullen aufhören, hohe Preise für Aktien zu bezahlen und es zu Gewinnmitnahmen kommt.

Das Hoch trifft man an der Börse nur selten. Und daher glaube ich weiterhin, wie schon am Donnerstag vergangener Woche geschrieben (siehe „Will man den Markt verstehen, muss man auf NVIDIA sehen“), dass es jetzt der richtige Zeitpunkt ist, einige Schäfchen ins Trockene zu bringen, bevor es die Mehrheit der Marktteilnehmer tut.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Bei den Stockstreet-Börsenbriefen gab es jüngst wieder Gewinnmitnahmen. Sowohl aus dem Depot des „HighTech-Trader“ als auch dem des „Allstar-Traders“ wurden Aktien von Tesla verkauft, deren Kurs nach der US-Präsidentschaftswahl förmlich explodiert sind. Bernd Raschkowski konnte dadurch in beiden Fällen für seine Leser einen Gewinn von mehr als 50 % realisieren.

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich JETZT HIER an!

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!