Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

EZB kann die Zinswende einleiten – EUR/USD erholt sich

Ausgabe vom 24.05.2022

EZB kann die Zinswende einleiten – EUR/USD erholt sich

von Sven Weisenhaus

Das Wachstum der deutschen Wirtschaft bleibt aufgrund der diversen Probleme (Ukraine-Krieg, China-Lockdowns, Lieferkettenprobleme, hohe Inflation) gedämpft. Dank der kräftigen Erholung der Dienstleister von den Corona-Beschränkungen setzt es sich aber fort. Darauf deuten zumindest die Stimmungsindikatoren.

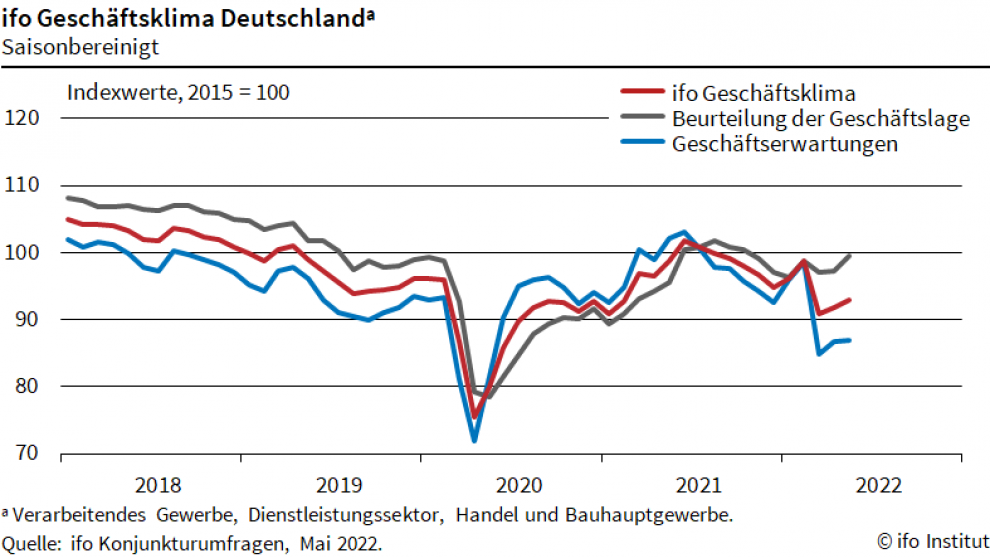

Der ifo Geschäftsklimaindex ist im Mai auf 93,0 Punkte gestiegen, nach 91,9 Punkten im April.

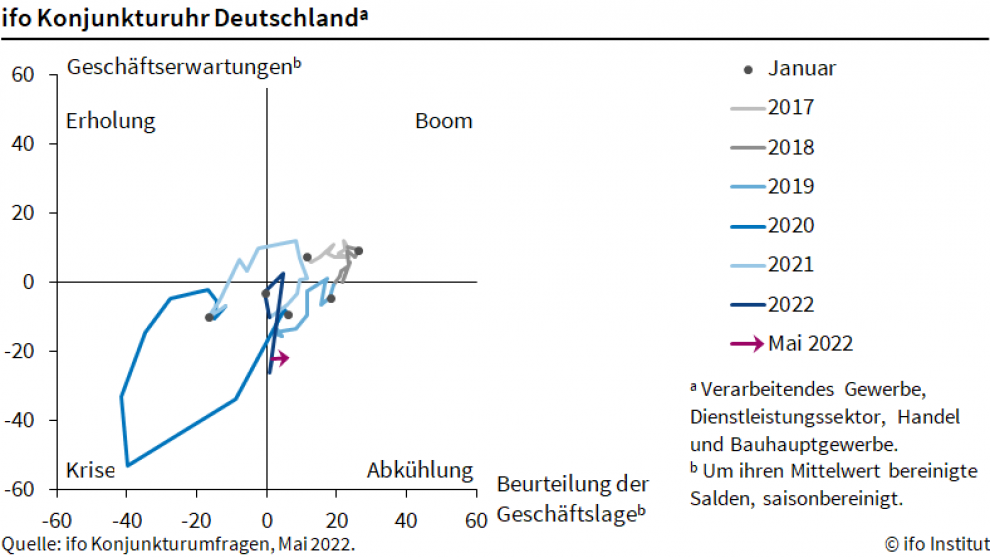

Dabei waren die rund 9.000 befragten Unternehmen vor allem zufriedener mit den laufenden Geschäften. Auch bezüglich der Erwartungen gab es Verbesserungen, doch blieben die Firmen diesbezüglich pessimistisch. Und daher verharrte die Konjunktur-Uhr im Abkühlungs-Quadranten.

Ähnliches zeigen die vorläufigen Einkaufsmanagerdaten. Zwar ist der Auftragsbestand weiterhin sehr hoch, doch hat es beim Auftragseingang in der Industrie den deutlichsten Rückgang seit knapp zwei Jahren gegeben. Ein Grund dafür kann sein, dass der Inflationsdruck hoch blieb. Denn die Steigerungsraten schwächten sich bei Einkaufs- und Verkaufspreisen von ihren Rekordhochs im April nur leicht ab. Und das dämpft die Nachfrage.

Greifen die Probleme der Industrie auf die Dienstleister über?

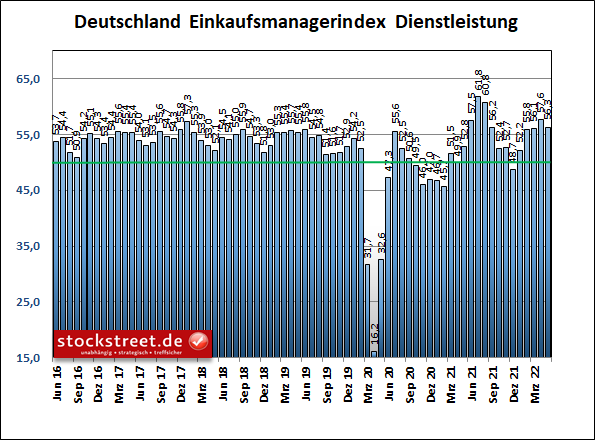

Jedenfalls steht der Einkaufsmanagerindex (PMI) für die Industrie aktuell bei 54,7 Punkten (April: 54,6) und der Service-PMI bei 56,3 (April: 57,6), wie S&P Global heute zu seiner monatlichen Umfrage unter rund 800 Unternehmen mitteilte. Die Dienstleister sind also dank der Corona-Lockerungen immer noch besser gestimmt als die von den Materialengpässen und Preissteigerungen geplagte Industrie, auch wenn die Stimmung im Service-Sektor gegenüber dem Vormonat einen deutlichen Dämpfer erhalten hat (-1,3 Punkte).

Dieser sei ein Hinweis darauf, dass die Probleme der Industrie auf einige Bereiche der Dienstleister übergreifen, warnte Chefvolkswirt Chris Williamson von S&P Global.

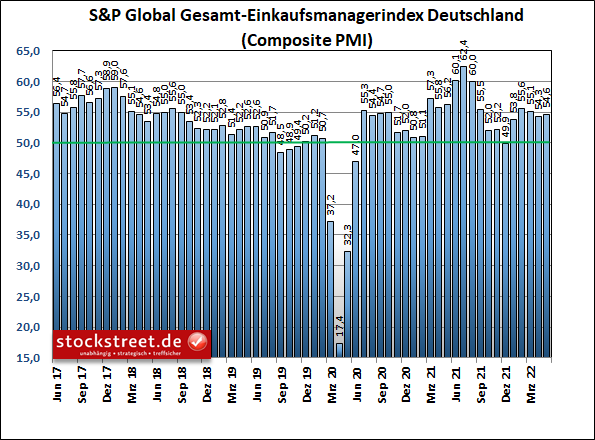

Wachstum von 0,6 % scheint im zweiten Quartal möglich

Doch letztlich legte der Einkaufsmanagerindex für die gesamte Privatwirtschaft – also Industrie und Service-Sektor zusammen – im Mai überraschend um 0,3 auf 54,6 Punkte zu. Von Reuters befragte Ökonomen hatten dagegen mit einem Rückgang auf 54,0 Stellen gerechnet. Der Frühindikator bleibt also klar über der Marke von 50 Punkten, ab der Wachstum signalisiert wird.

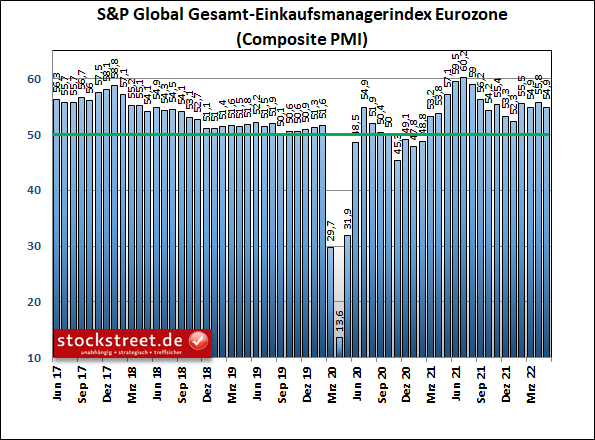

Das gilt auch für die Wirtschaft der Euro-Zone. Der Einkaufsmanagerindex für die gesamte Privatwirtschaft fiel hier zwar um 0,9 Punkte, er steht aber mit 54,9 Zählern noch etwas höher als das deutsche Pendant.

Und die Umfrage-Daten signalisieren laut S&P Global beim aktuellen Niveau ein Wachstum im laufenden zweiten Quartal um 0,6 %.

EZB bereitet die Märkte auf die Zinswende vor

Angesichts dieser Perspektiven verwundert es nicht, dass die Europäische Zentralbank (EZB) die Märkte zunehmend auf die nahende Zinswende einstimmt. Nach Worten ihrer Präsidentin Christine Lagarde wird die Notenbank bis Ende September die Ära der Negativzinsen in der Währungsunion beenden. „Ausgehend von den derzeitigen Aussichten werden wir wahrscheinlich in der Lage sein, die negativen Zinssätze bis zum Ende des dritten Quartals zu stoppen“, schrieb Lagarde am Montag in einem Blogbeitrag auf der EZB-Website. Zur Erinnerung: Der Einlagensatz der EZB liegt derzeit bei minus 0,5 %.

Und schon heute legte Lagarde bei Bloomberg TV nach: Der Einlagenzins könnte Ende des dritten Quartals bei null oder auch leicht darüber liegen.

Da die EZB auf ihrer Sitzung im Juli erstmals die Zinsen anheben will und bis Ende des dritten Quartals nur noch eine weitere Sitzung im September stattfindet, muss es demnach auf jeder Sitzung Zinsschritte von mindestens 0,25 Prozentpunkten geben.

Zuvor hatte der französische Notenbankchef Francois Villeroy de Galhau Sorge über die Auswirkungen der Euro-Abwertung auf die Inflation geäußert. „Ein zu schwacher Euro würde unserem Preisstabilitätsziel zuwiderlaufen“, sagte er am Montag vergangener Woche. Die Europäische Zentralbank werde die Wechselkursentwicklung sorgfältig beobachten, da sie ein wichtiger Treiber für importierte Inflation sei.

EZB treibt den EUR/USD in eine kräftige Erholung

Man darf jetzt gerne darüber spekulieren und diskutieren, ob die EZB den Wechselkurs nur sorgfältig beobachtet hat oder die klaren Worte von Lagarde auch dazu dienten, den Euro durch eine verbale Intervention aktiv zu mehr Stärke zu verhelfen. Jedenfalls hat sich der EUR/USD seit den Worten des französische Notenbankchefs (siehe blaue Linie im folgenden Chart) von weniger als 1,04 USD auf mehr als 1,07 USD kräftig erholt.

Aus charttechnischer Sicht ist dabei besonders interessant, dass der Wechselkurs zuvor sein aktuelles Korrekturtief im Unterstützungsbereich zwischen ca. 1,05 und 1,035 USD gebildet hat (grüne Zone). Dort wurden in den Jahren 2015 und 2017 diverse Tiefs markiert.

Long-Trade im Gewinn

In der letzten EUR/USD-Analyse vom 29. April hatte ich daher geschrieben, es würde aus meiner Sicht nicht schaden, „wenn man auf aktuellem Niveau (ca. 1,055 USD) bereits jetzt einen kleinen Long-Trade wagt“ (siehe „EUR/USD erreicht wichtigen Unterstützungsbereich“). Wer dieser Einschätzung gefolgt ist, kann sich also nun bereits über Gewinne freuen. Jetzt kann man überlegen, ob man einen Stop-Loss unter das aktuelle Korrekturtief oder sogar auf Einstiegskurs legt. Dann kann man die Positionen schon recht entspannt weiter laufen lassen. Und ich gehe davon aus, dass sich die Kurserholung noch fortsetzt.

Diskussion über die Schuldenbremse

Getrieben wird diese übrigens auch von der Diskussion über die Schulden im Euroraum. Die EU-Kommission hat vorgeschlagen, die europäischen Schuldenregeln 2023 noch ausgesetzt zu lassen. Sie sollen erst 2024 wieder greifen. Das würde den EU-Staaten mehr Spielraum geben, negative Effekte des Ukraine-Krieges abzufedern. Bundesfinanzminister Christian Lindner kritisierte dies aber nach zweitägigen Beratungen mit seinen europäischen Amtskollegen. Und der Chef der Eurogruppe, der irische Finanzminister Paschal Donohoe, pflichtete ihm bei: Schrittweise solle aus der Unterstützung in diesem Jahr dann 2023 in den neutralen Modus gewechselt werden, sagte er.

Ich sehe das ganz ähnlich. Zumal aktuell noch niemand sagen kann, ob der Ukraine-Krieg 2023 überhaupt noch herrscht. Und angesichts der Inflation sollte staatliche Nachfrage zurückgefahren werden, da dies die Inflation dämpfen würde. Ob die Märkte das aktuell auch schon so sehen, weiß ich nicht. Jedenfalls würde es dem Euro zusätzlich Stärke verleihen, wenn weniger Euro-Schulden gemacht werden. Denn dadurch würde die Eurozone stabilisiert, da die Risiken einer Überschuldung reduziert wären. Man sollte also neben der Geldpolitik auch die Diskussion über die Schuldenregeln aufmerksam verfolgen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: In meinen Börsenbriefen „Börse-Intern Premium“ und „Target-Trend-CFD“ habe auch ich entsprechende Long-Trades platziert, die nun ebenfalls im Gewinn notieren. Wenn Sie wissen möchten, wie ich damit weiter umgehe, melden Sie sich JETZT HIER an! Und profitieren Sie damit auch von weiteren interessanten Trades. Übrigens: Sie haben die Möglichkeit einer kostenlosen Probe-Phase!

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!