Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

EZB könnte noch vor der Fed ihre Anleihekäufe zurückfahren

Ausgabe vom 07.04.2021

EZB könnte noch vor der Fed ihre Anleihekäufe zurückfahren

von Sven Weisenhaus

Das nenne ich mal eine überraschende Bestätigung: Gestern hatte ich geschrieben, „dass die US-Notenbank bald genötigt sein wird, ein Abrücken von ihrer extrem expansiven Geldpolitik anzukündigen“. Und heute meldete sich der niederländische Notenbankchef Klaas Knot zu Wort. Nach seiner Einschätzung ist die Euro-Zone nach wie vor auf Kurs für eine robuste Erholung im späteren Jahresverlauf. Und dies könne es der Europäischen Zentralbank (EZB) möglich machen, ab dem 3. Quartal 2021 langsam ihre Notfall-Anleihenkäufe des PEPP-Programms herunterzufahren und auslaufen zulassen und sie wie vorgesehen im März 2022 zu beenden.

Zwar vermische ich hier auf den ersten Blick zwei Welten, weil ich mich gestern auf die US-Notenbank bezog und heute über die Europäischen Zentralbank schreibe, doch auf den zweiten Blick steckt hier folgende Überlegung hinter:

Theoretisch müsste die Fed vor der EZB die Anleihekäufe reduzieren

Die Euro-Zone hinkt bei der wirtschaftlichen Erholung den USA deutlich hinterher. Wenn nun aber die EZB für die zweite Jahreshälfte deutlich optimistisch ist und sie schon ab dem 3. Quartal ihre Anleihekäufe reduzieren könnte, ja wann wird dann wohl die US-Notenbank damit beginnen?! Rein theoretisch müsste sie damit vor der EZB starten.

Und so sehe ich mich in meiner Einschätzung bestätigt, dass die Fed die Märkte bald auf einen Entzug vorbereiten wird, ähnlich wie es die EZB durch Klaas Knot heute in einem ersten kleinen Schritt getan hat.

Denn eins ist sicher: Notenbankmitglieder tätigen solche Aussagen nie unüberlegt. Stattdessen sind solche vermeintlich nur aufgrund eines Interviews ausgesprochenen Ankündigungen meist als Testballons zu werten. Die Notenbank will sehen, wie die Märkte auf solche Aussagen reagieren. Im Zweifelsfall kann man diese dann im Nachgang relativieren und damit wieder einfangen.

Ein Gleichlauf von Inflation und Renditen gilt als harmlos

Knot äußerte sich auch zum Anstieg der Renditen in einer interessanten Art und Weise. „In dem Ausmaß, in dem die höheren nominalen Renditen von besseren Inflations- und Wachstumsraten getrieben sind, ist das für mich völlig harmlos“, sagte er. Steigen die Renditen im gleichen Tempo wie die Inflation, bedeutet dies konstante reale Renditen. Und damit könne er gut leben, so Knot.

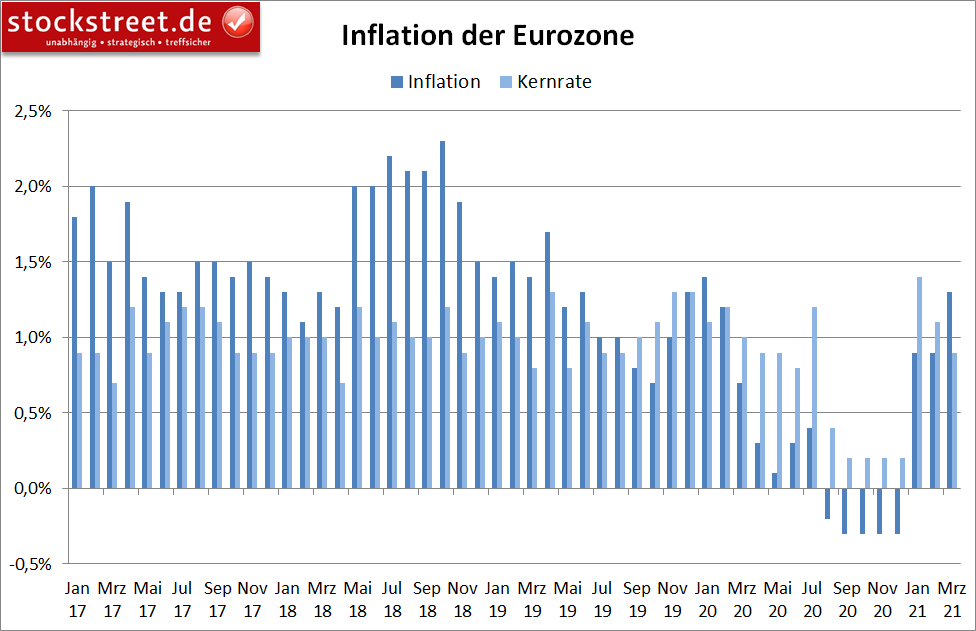

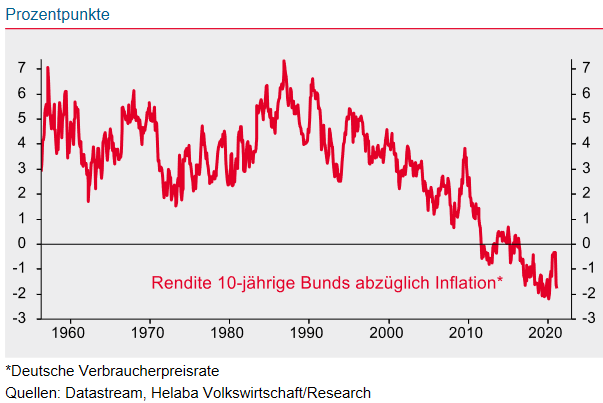

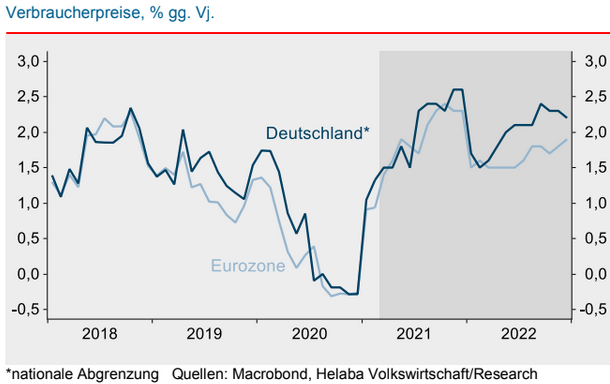

Die Rendite der vielbeachteten 10-jährigen Bundesanleihe ist von -0,61 % am Jahresanfang auf aktuell -0,30 % gestiegen. Vor einer Woche wurden die Schnellschätzungen zu den Inflationsdaten des Euroraums für den Monat März veröffentlicht. Demnach ist die jährliche Inflation auf 1,3% gestiegen, von 0,9% im Februar (und Januar).

Der Renditeanstieg (0,3 Prozentpunkte) hinkt der Inflation (+0,4 Prozentpunkte) also etwas hinterher, was die Realrendite jüngst wieder deutlich gedrückt hat, wie die folgende Grafik der Helaba zeigt.

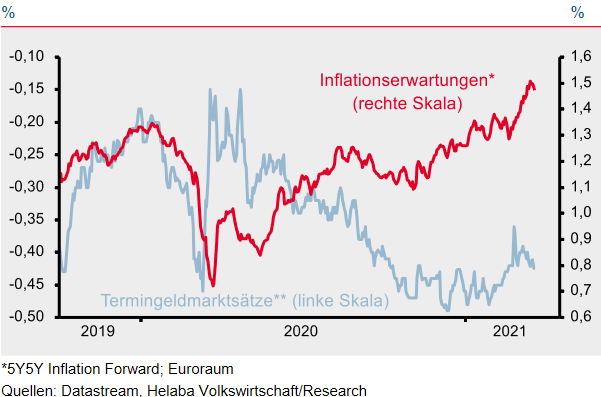

Die EZB könnte daher den Renditen durchaus noch etwas Spielraum lassen. Stattdessen hat sie aber jüngst deutlich mehr Tempo bei den Anleihekäufen gemacht, um den Renditeanstieg zu bremsen. Und dadurch sind die Renditen jüngst sogar wieder etwas zurückgegangen, obwohl die Inflationserwartungen weiter zugelegt haben.

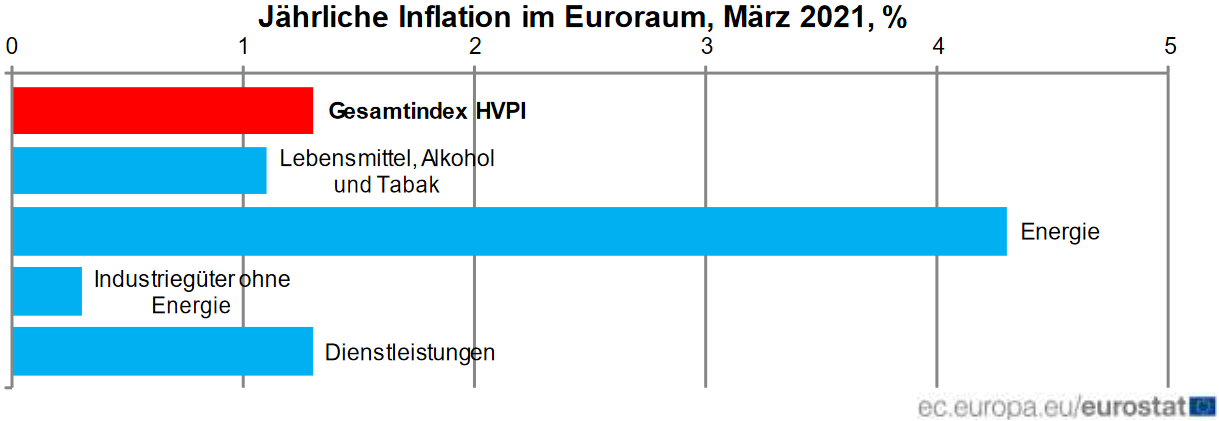

Ein Grund dafür könnte sein, dass die Kernrate der Inflation von 1,4 % im Januar über 1,1 % im Februar auf 0,9 % im März gesunken ist. Der Anstieg der Verbraucherpreisinflation ist nämlich insbesondere durch volatile Faktoren wie die Energiepreise bedingt, die bei der Kerninflation herausgerechnet werden.

Immerhin liegt der Ölpreis der Sorte Brent aktuell bei etwa 53 Euro pro Fass und damit mehr als doppelt so hoch wie im Durchschnitt des April 2020 (25 Euro).

Volkswirte rechnen daher damit, dass die Inflation durch solche einmalige Basiseffekte, wie dem Anstieg der Ölpreise oder auch der zeitlich begrenzten Reduzierung der Mehrwertsteuer in Deutschland sowie der Einführung einer CO2-Steuer, auch in den kommenden Monaten weiter zulegen wird.

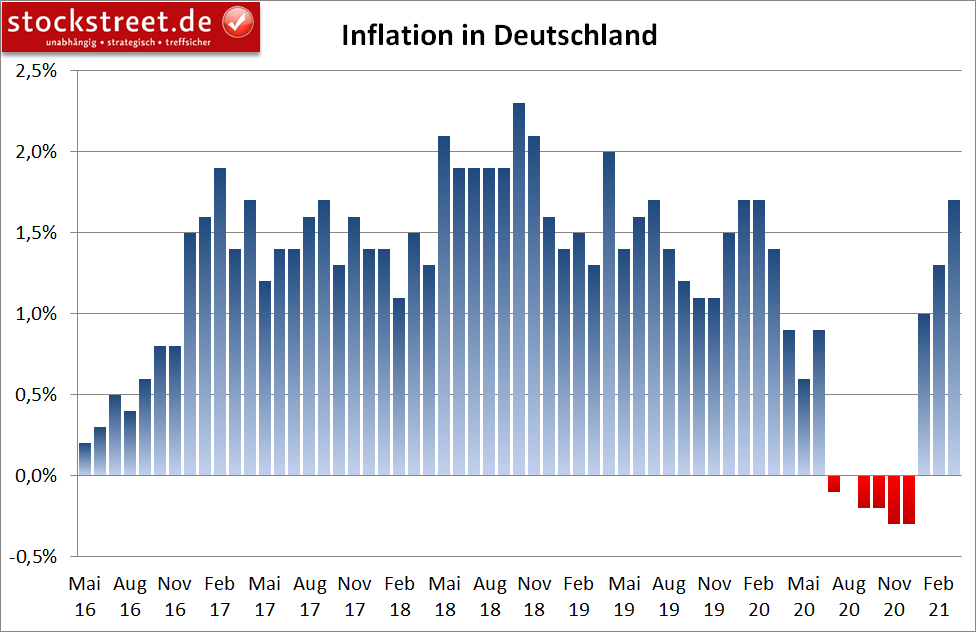

In Deutschland ist die jährliche Inflation dadurch im März laut vorläufigen Daten sogar auf 1,7 % gestiegen, von 1,3 % im Vormonat, und damit so stark wie seit Februar 2020 nicht mehr.

Und dieser Anstieg wird sich fortsetzen. Denn in Deutschland werden im 2. Halbjahr 2021 Güter und Dienstleistungen mit 19%iger Mehrwertsteuer mit den temporär niedrigeren 16%-Sätzen des Vorjahres verglichen. Da Deutschland im harmonisierten Verbraucherpreisindex einen Anteil von fast 30 % aufweist, führt dies auch zu nennenswerten Effekten in der Eurozone.

Die Notenbanken schauen aber eher auf die Kerninflation. Und der Basiseffekt der Mehrwertsteuer fällt Anfang nächsten Jahres aus der Inflationsberechnung heraus, so dass dann mit wieder niedrigeren Raten zu rechnen ist. Daher ist es umso erstaunlicher, dass Herr Knot sich bereits zum aktuellen Zeitpunkt derart geäußert hat.

Die EZB scheint den Entwicklungen hinterherzuhinken

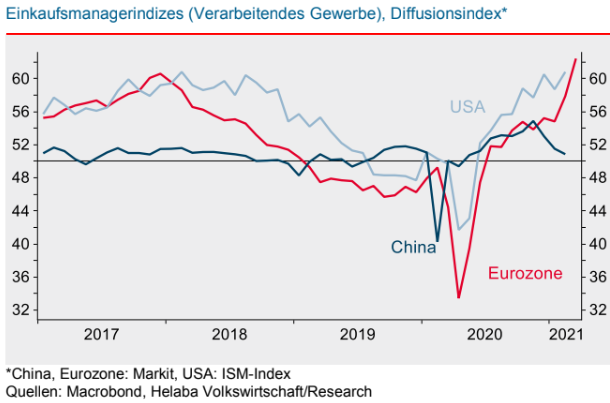

Man sollte nun beobachten, ob sich solche Wortmeldungen mehren. Denn vielleicht hat die EZB das Wachstum der Euro-Zone bislang unterschätzt. Darauf deuten auch die Einkaufsmanagerdaten hin, die zuletzt stark gestiegen sind, insbesondere im verarbeitenden Gewerbe. In diesem Bereich muss sich die Eurozone hinter den USA nicht verstecken:

Und angesichts eines solchen Wachstumstempos hat die EZB womöglich auch die Gefahr von Preisanstiegen außerhalb von Basiseffekten unterschätzt. Zur Erinnerung: Die Notenbank hatte auf ihrer letzten geldpolitischen Sitzung die Inflationsprognosen für 2021 von 1,0 % auf 1,5 % und für 2022 von 1,1 % auf 1,2 % angehoben. Das erschien damals schon eher defensiv und somit zu gering.

Billionenschwere Programme der US-Regierung zwingen auch die Fed zum Handeln

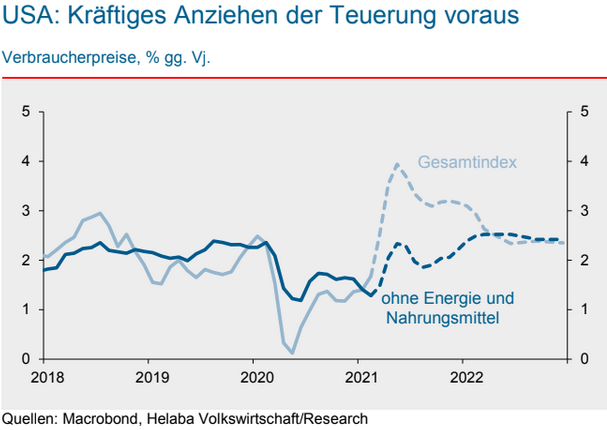

„Zumal die aktualisierten Projektionen das 1,9 Billionen schwere Fiskalpaket der USA noch nicht berücksichtigt, welches aufgrund seines hohen Gewichts sicherlich auch auf die Inflation der Eurozone einen Einfluss haben wird“, hieß es in der Börse-Intern vom 11. März dazu. Und inzwischen steht schon Joe Bidens Infrastrukturpaket im Volumen von 4 Billionen Dollar in den Startlöchern (siehe gestrige Börse-Intern). Auch in den USA wird daher mit weiter steigenden Preisen gerechnet. Die Helaba sieht die US-Inflation im Jahreshoch bei rund 4 % und am Ende des Jahres letztlich bei 3,3 %.

Vor diesem Hintergrund wäre es schon eine große Überraschung, wenn die EZB noch vor der Fed ihre Anleihekäufe zurückfährt. Wann wird die Fed also die Märkte auf einen Entzug vorbereiten?

Jetzt noch Käufe am Aktienmarkt tätigen?

Diese Frage bleibt zunächst unbeantwortet. Aber wenn es soweit ist und die Hinweise einzelner Notenbanker vom Aktienmarkt verstanden werden, dann könnte dies den Aktienkursen, wie gestern bereits geschrieben, zumindest einen Dämpfer verpassen.

Neue Long-Positionen sollten daher aktuell nur noch mit einem sehr langfristigen Anlagehorizont eingegangen werden, wenn man zwischenzeitliche Rücksetzer problemlos aussitzen kann, oder nur mit einem sehr kurzfristigen, wenn man die letzten Prozentpünktchen Gewinn noch mitnehmen möchte.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Im Target-Trend-CFD sind sehr kurzfristige Trades auf der Tagesordnung. Gestern wurde bei einer Long-Position auf den S&P 500 der Take-Profit erreicht. Erst am 26. März waren wir hier eingestiegen. Und binnen nur 7 Handelstagen wurde ein Gewinn von rund 90 Euro erzielt – pro Kontrakt wohlgemerkt. Zudem haben wir gestern einen Long-Trade auf den Nasdaq 100 verkauft. Hier waren wir sogar erst am 31. März eingestiegen. Und der Trade brachte fast 490 Euro Gewinn pro Kontrakt.

Lassen Sie sich solche Gewinne nicht mehr entgehen! Melden Sie sich jetzt HIER an! Denn die nächsten Gewinn-Trades sind bereits in Vorbereitung.

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!