Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

EZB stemmt sich gegen steigende Anleiherenditen

Ausgabe vom 11.03.2021

EZB stemmt sich gegen steigende Anleiherenditen

von Sven Weisenhaus

Die Europäische Zentralbank (EZB) hat heute ihren „sehr akkommodierenden geldpolitischen Kurs nochmals“ bestätigt, so der EZB-Rat in seinem heutigen Statement zum Sitzungsergebnis. Dabei blieben die meisten Maßnahmen unverändert. Das gilt insbesondere für den Ausblick bezüglich der Leitzinsen und das Programm zum Ankauf von Vermögenswerten (APP), welches unverändert mit einem monatlichen Volumen von 20 Milliarden Euro fortgesetzt, ohne dass dabei ein konkretes Enddatum angegeben wird.

Auch das Notfallankaufprogramm PEPP wird unverändert mit einem Volumen von 1.850 Milliarden Euro fortgesetzt und in dessen Rahmen werden bis mindestens Ende März 2022 Anleihen erworben. Tilgungsbeträge werden nach wie vor bis mindestens Ende 2023 reinvestiert. Soweit also alles beim Alten. Doch eine wichtige Änderung gab es:

EZB wird Anleihekäufe im 2. Quartal 2021 signifikant erhöhen

Die PEPP-Ankäufe sollen während des 2. Quartals 2021 deutlich umfangreicher ausfallen als während der ersten Monate dieses Jahres. Der Umfang des Programms kann dabei je nach Bedarf in beide Richtungen angepasst werden. Er kann also erhöht, muss aber nicht voll ausgeschöpft werden. „Der EZB-Rat wird die Ankäufe flexibel in Abhängigkeit von den Marktbedingungen und mit dem Ziel durchführen, eine Verschlechterung der Finanzierungsbedingungen zu vermeiden, die nicht damit vereinbar ist, dem Abwärtsdruck der Pandemie auf die projizierte Inflationsentwicklung entgegenzuwirken“, ist im Statement dazu zu lesen. Und EZB-Chefin Christine Lagarde sprach auf der Pressekonferenz von einer „signifikanten Erhöhung“ der Käufe. Damit hat die EZB geliefert, was sich die Anleger erhofft hatten. Die Notenbank stellt sich einem möglichen Renditeanstieg entgegen.

Diese Entscheidung der EZB war bereits eingepreist

In einer ersten Reaktion verhielten sich die Märkte, wie es zu erwarten war: Die Kurse von Aktien stiegen, ebenso die der Anleihen, was deren Renditen unter Druck setzte. Doch größere Marktbewegungen blieben dabei aus und wenig später setzte eine Gegenbewegung ein. Die anfänglichen Reaktionen wurden egalisiert. Das kam etwas überraschend. Für mich zeigt dies, dass die Entscheidung der EZB bereits eingepreist war, auch wenn insbesondere in den USA die Aktienkurse letztlich doch wieder dynamisch stiegen. Denn der die heimischen Werte von DAX & Co. zogen nicht mit.

Inflationsprognosen wurden an die Realität angepasst

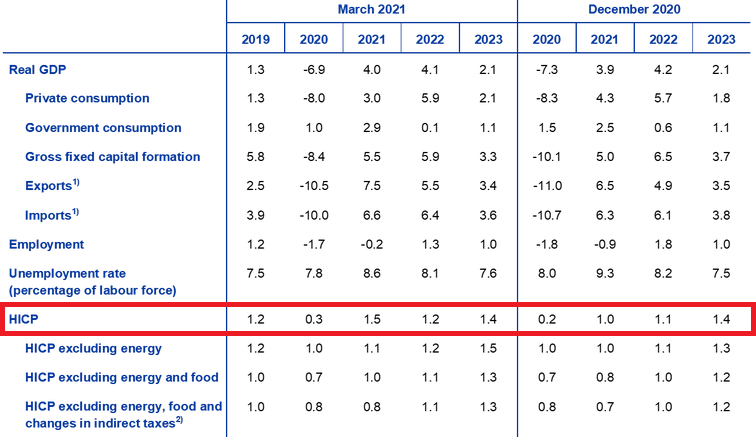

In den aktuellen Prognosen (Projektionen) des EZB-Mitarbeiterstabs wurde die jüngste Inflationsentwicklung berücksichtigt. Die Inflationsprognose wurde von im Durchschnitt bislang 1,0 % auf 1,5 % für 2021 angepasst. Die Erwartung für 2022 wurde nur leicht von 1,1 % auf 1,2 % angehoben. Und der Wert für 2023 blieb mit 1,4 % unverändert (siehe rote Markierung in der folgenden Tabelle).

(Quelle: Europäische Zentralbank)

Diese Prognosen erscheinen angesichts aktueller Tendenzen auf diversen Ebenen der Preisentwicklung eher defensiv. Zumal die aktualisierten Projektionen das 1,9 Billionen schwere Fiskalpaket der USA noch nicht berücksichtigt, welches aufgrund seines hohen Gewichts sicherlich auch auf die Inflation der Eurozone einen Einfluss haben wird. Vermutlich möchte die EZB die Inflationserwartungen nicht weiter anheizen.

Dabei werden sich die Prognosen aber kaum halten lassen. Sie dürften bei den nächsten Überarbeitungen durch die Volkswirte der EZB in einem Vierteljahr sehr wahrscheinlich erneut angehoben werden. Das gilt insbesondere dann, wenn sich abzeichnet, dass die Inflation vor dem 4. Quartal 2021 auf 2 % steigt. Denn aktuell gehen die EZB-Volkswirte davon aus, dass die Inflation im letzten Quartal 2021 einen Höchststand von 2,0 % erreicht.

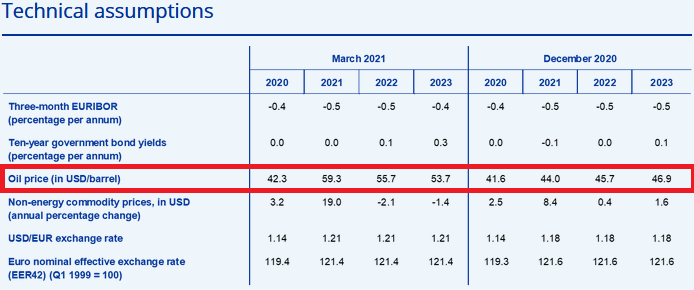

OPEC+ kann mit aktuellen Ölpreisen gut leben

Viel wird dabei auch von den Ölpreisen abhängen. Für 2021 geht die EZB von Ölpreisen in Höhe von 59,3 Dollar aus. Über dann 55,7 Dollar in 2022 sollen diese bis 2023 auf 53,7 Dollar sinken.

(Quelle: Europäische Zentralbank)

Und hier ist es interessant zu erfahren, dass die Ölförderländer der OPEC+ mit dem aktuellen Preisen sehr gut leben können. Der russische Außenminister Sergej Lawrow erklärte gestern bei einer Pressekonferenz mit seinem Kollegen aus Saudi-Arabien, der gegenwärtige Preis spiegele mehr oder weniger das Gleichgewicht zwischen Anbietern und Konsumenten wider. Größere Ausschläge bei den Ölpreisen sollen zukünftig verhindert werden.

Ausbruch aus Seitwärtsrange gescheitert

Das passt aus meiner Sicht zu der Analyse vom 5. März. Demnach sollten sich die Ölpreise „langfristig auf dem aktuellen Niveau einpendeln“. Und inzwischen konnte ein Anstieg über die ehemalige Seitwärtsrange hinaus verhindert werden (siehe rote Ellipse im folgenden Chart).

Gut möglich also, dass sich die Preise tatsächlich schon jetzt wieder auf dem aktuellen Niveau einpendeln. Das würde insgesamt zu Stabilität beitragen. Sollten sie hingegen weiter steigen, ist dies schlecht für den Plan der Notenbanken und auch eher schlecht für die Aktienmärkte. Moderat nachgebende Ölpreise dürften dagegen von den Notenbanken und den Aktienmärkten begrüßt werden.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!