Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Aktienmarkt im Stadium der Spekulationsblase angekommen

Ausgabe vom 28.01.2021

Aktienmarkt im Stadium der Spekulationsblase angekommen

von Sven Weisenhaus

Vielleicht erinnern Sie sich noch: Vor nicht allzu langer Zeit hatte ich bemängelt, dass die Aufwärtsbewegung insbesondere der US-Indizes nur von einigen wenigen Aktien getrieben wurde. Während also viele Aktien konsolidierten oder gar fielen, zogen nur einige Schwergewichte die Aktienindizes immer weiter nach oben. Und diese Diskrepanz der Aktien hat nun offenbar einen Höhepunkt erreicht.

Extrem geringe Korrelation ist das nächste Warnsignal

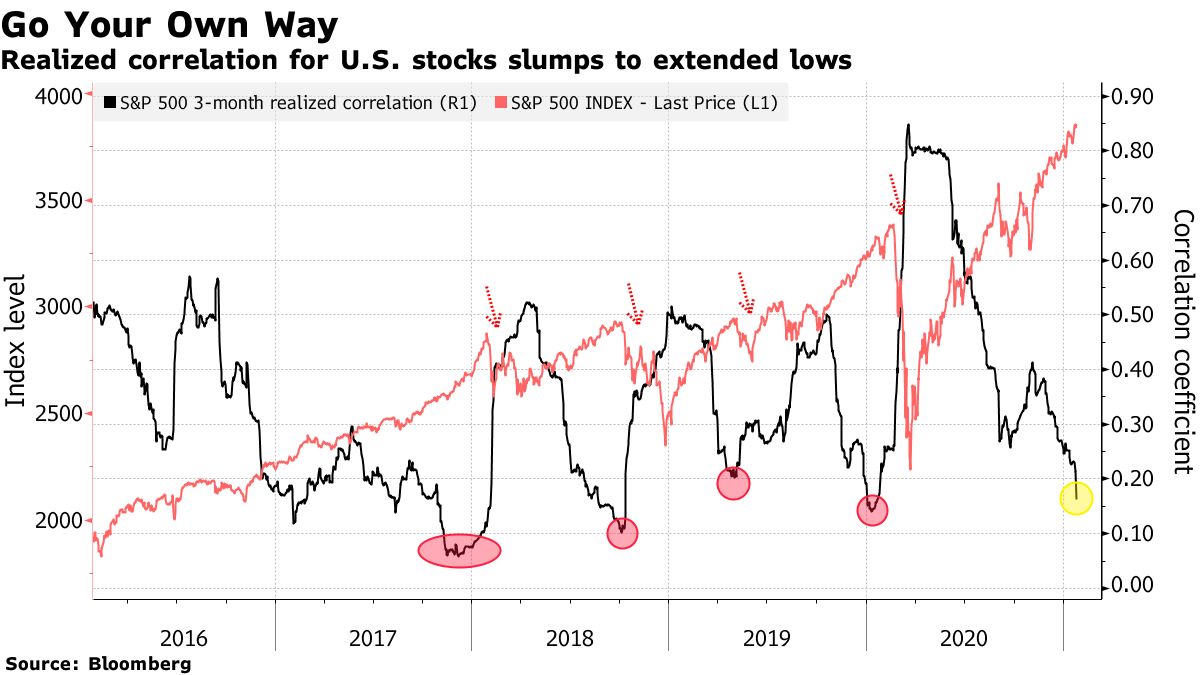

Wie Bloomberg vorgestern berichtete, ist die Korrelation der US-Aktien zuletzt auf ein Niveau gesunken, dem in den vergangenen Jahren immer wieder Ausverkäufen an den Aktienmärkten folgten (siehe folgende Grafik). Konkret ist die von Bloomberg ermittelte Korrelation der Aktien des S&P 500 auf nur noch 0,16 gefallen (gelber Kreis). Das ist der niedrigste Stand seit einem Jahr und ein historisch betrachtet extremes Niveau.

Grundsätzlich sagt die Korrelation aus, wie stark sich zwei Kurvenverläufe, zum Beispiel die einer Aktie und eines Vergleichsindex, ähneln. Die maximal mögliche Korrelation von 1,0 würde bedeuten, dass sich die Werte im Gleichschritt bewegen. Dementsprechend zeigt eine Korrelation von nur 0,16, dass sich die Aktien zuletzt mehr wie ein wilder Hühnerhaufen verhielten.

Bloomberg begründet dies allerdings auch mit der Sektor-Rotation, die durch den Amtswechsel des Präsidenten in den USA in Gang gesetzt wurde. Niedrige Korrelationen werden aber grundsätzlich auch als eine Abschwächung der Marktbreite interpretiert. Und häufig mündet es in Korrekturen, wenn die Märkte nur noch von wenigen Aktien oben gehalten werden, während der Rest des Marktes schon konsolidiert oder korrigiert. Denn wenn es dann auch eine Gegenbewegung bei den wenigen Schwergewichten gibt, zieht dies den gesamten Aktienindex nach unten.

Die Aktienmärkte geraten außer Kontrolle

Nun kann man aktuell aber scheinbar nicht mit Argumenten kommen, was am Markt normalerweise passiert. Denn normal ist an den Aktienmärkten derzeit nur noch wenig. In der Wochenausgabe des Premium-Trader war heute Morgen bereits zu lesen, dass wir uns inzwischen eindeutig in einer Spekulationsblase befinden. Kleinanleger stürzen sich gerade in Scharen auf Aktien, die an der Wall Street besonders stark leerverkauft wurden und treiben deren Kurse in einer unglaublichen Geschwindigkeit in die Höhe.

Während ich der gestrigen Pressekonferenz der US-Notenbank lauschte, habe ich auch die Nachrichtenticker durchstöbert. Und dabei konnte ich bei unzähligen Kursmeldungen nur ungläubig mit dem Kopf schütteln und staunen. Um nur einige zu nennen: Aktien von ehemaligen Schwergewichten wie Nokia und Blackberry stiegen jeweils um 25 %. Die Papiere von Bed Bath & Beyond legten um 37 % zu und bei Sorrento Therapeutics betrug der Zuwachs 63 %. Aktien von AMC explodierten sogar um 274 %. Und bei Naked Brand und Koss wurde sogar der Handel ausgesetzt, als die Aktien 203 % bzw. 426 % im Plus notierten.

Insgesamt haben die 30 meist geshorteten Aktien an der Wall Street laut einer Auflistung von Bespoke Investment seit Jahresbeginn im Durchschnitt um sage und schreibe 112,96 % zugelegt. Alleine gestern lag das durchschnittliche Kursplus bei 11,32 %. Derweil sind die Aktienindizes deutlich ins Minus geraten. Dies passt zu der oben beschriebenen niedrigen Korrelation und dem Bild eines wilden Hühnerhaufens. Aber wie passen die stark steigenden Aktienkurse zu den trotzdem fallenden Aktienindizes?

Eine Erklärung dafür dürfte sein, dass die Hedgefonds, die in den zumeist relativ kleinen Unternehmen leerverkauft waren, einerseits ihre Short-Trades beenden mussten, was die Aktienkurse zusätzlich nach oben getrieben hat. Und um dabei entstandene Verluste auszugleichen, welche ihnen die „GameStop-Spekulanten“ eingebrockt haben, mussten sie andererseits Long-Investments in deutlich größeren Unternehmen verkaufen, was deren Aktienkurse und somit die Aktienindizes belastete.

Setzen sich dieses Phänomen fort, könnten im Extremfall einige Hedgefonds derart in Schieflage geraten, dass es dadurch zu einem Dominoeffekt kommt und der Aktienmarkt crasht.

Ein Crash würde zur Trompete im Dow Jones passen

Aus charttechnischer Sicht wäre das eine sehr interessante Kursentwicklung. Denn ich erinnere noch einmal an die Trompetenformation im Dow Jones (lila Linien im folgenden Chart), die immer noch intakt ist:

Nun will ich hier gar keinen Crash beschreien. Zumal sich die US-Indizes heute wieder einmal sehr kräftig von ihren jüngsten Verlusten erholen konnten und auch dadurch charttechnisch noch längst nichts Schlimmes passiert ist am Gesamtmarkt. Aber ich möchte Ihnen aufzeigen, welche Risiken sich durch die Spekulationsblasen ergeben können, die sich in einigen Marktsegmenten derzeit zweifelsfrei aufblähen.

Notenbanken können einen Crash nicht verhindern

Aufhorchen lässt vor diesem Hintergrund auch, was gestern von Seiten der US-Notenbank (Fed) zu hören war. Zunächst einmal hat die Fed die Markterwartungen erfüllt. Die Börsen hatten sich Hinweise darauf erhofft, dass ein frühzeitiges Abschmelzen der Anleihekäufe vorerst kein Thema ist, sondern die aktuelle Geldpolitik noch lange fortgeführt wird. Und die Fed lieferte diesen Hinweis.

So räumten die Währungshüter im Statement zum FOMC-Beschluss ein, dass sich das Tempo der Erholung der Wirtschaftstätigkeit und der Beschäftigung in den letzten Monaten abgeschwächt hat und die anhaltende Krise erhebliche Risiken für die wirtschaftlichen Aussichten berge. Bei dieser Einschätzung wurden Zeitangaben wie „in the near term“ und „over the medium term“ gestrichen, die sich im Statement der vorangegangenen Sitzung noch fanden. Und genau damit hat die Notenbank womöglich das Signal gesendet, dass der Zeitpunkt für eine Reduzierung der Anleihekäufe noch nicht absehbar ist. Die Märkte müssen also ein Abflauen der Liquiditätsflut vorerst nicht fürchten. (Abgesehen davon war das Statement zur geldpolitischen Entscheidung wortgleich zu dem des vorangegangenen Treffens am 16. Dezember.)

Geholfen hat den Aktienmärkten dies allerdings gestern nicht. Sie notierten zur Veröffentlichung des Statements bereits kräftig im Minus und gaben nach der Pressekonferenz weiter nach. Ein Grund dafür war womöglich, dass Fed-Chef-Powell sagte, die Geldpolitik sei kein Werkzeug, um Finanzmarktstabilität zu sichern. Und genau dies hat mich dann doch aufhorchen lassen. Denn man kann diese Aussage auch dahingehend deuten, dass eine Korrektur am Aktienmarkt oder gar ein Einbruch von der US-Notenbank nicht verhindert werden kann, soll oder wird.

Eine Korrektur könnte einen Crash verhindern

Völlig überrascht hat mich die Aussage der Notenbank, dass die Geldpolitik in den letzten Monaten kein Treiber bei Aktienkursen gewesen sein soll. Ich sehe das komplett anders. Und ich hoffe, dass die Aktienmärkte in Kürze in eine schärfere Korrektur gehen. Denn wie im Premium-Trader heute auch zu lesen war, fällt das böse Erwachen umso heftiger aus, je länger sich solche Eskapaden hinziehen, wie wir sie aktuell an den US-Märkten sehen. Eine Korrektur könnte daher einige Spekulanten vertreiben oder zumindest vorsichtiger werden lässt. Am besten möglichst bald, bevor es zu spät ist.

Ich wünsche Ihnen weiterhin viel Erfolg an den Börsen

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!