Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Die 2. Welle läuft – darauf kommt es jetzt an

Ausgabe vom 04.05.2020

Die 2. Welle läuft – darauf kommt es jetzt an

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

während die Börsen hierzulande am Freitag feiertagsbedingt pausierten, hat ein Rücksetzer an den US-Börsen womöglich die zweite Abwärtswelle im Corona-Crash gestartet. Nun geht es darum, diese Welle optimal zu nutzen. Eine Anleitung in 5 Schritten.

Schritt 1: Nachrichten ausblenden

In den Medien konnten Sie am Wochenende zu dem Rücksetzer der US-Börsen lesen, dass der Streit zwischen den USA und China über die Herkunft des Corona-Virus die Kurse drückte. Angeblich erwägen die USA deswegen Sanktionen gegen China, was die bevorstehende Rezession vermutlich verlängern würde.

Wer in den vergangenen Wochen regelmäßig Nachrichten gelesen, gehört oder gesehen hat, kann über diese Begründung nur den Kopf schütteln. Diese Vorwürfe sind ein alter Hut; auch von „Maßnahmen“ der USA war schon öfter die Rede. Es ist daher sehr unwahrscheinlich, dass ausgerechnet am Freitag erneute Bemerkungen von US-Präsident Trump zu diesem Thema plötzlich einen Sinneswandel bei den Anlegern bewirkt haben sollten.

Blenden Sie also am besten solche „Nachrichten“ aus und konzentrieren Sie sich auf das konkrete Geschehen an den Märkten.

Schritt 2: Charts beobachten

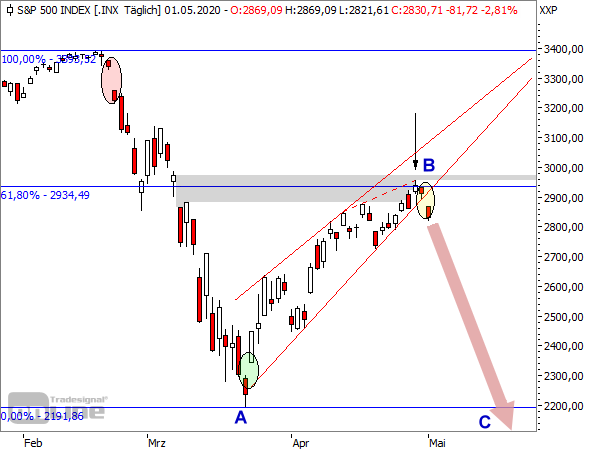

Das funktioniert am besten durch einen Blick auf die Charts. Sven Weisenhaus hatte am vergangenen Dienstag schon darauf hingewiesen, dass der S&P 500 fast das 61,8%-Niveau seines Crashs erreicht hatte. Am Mittwoch bildete er ein Hoch knapp darüber (siehe schwarzer Pfeil in folgendem Chart) – und fällt seitdem zurück.

Mit dem Zwischenhoch vom Mittwoch hat der S&P 500 zudem die große Kurslücke von Anfang März beinahe geschlossen – aber eben nur beinahe. Eine solche Kurslücke ist immer auch ein Widerstand, der in diesem Fall das 61,8%-Niveau verstärkt.

Hinzu kommt, dass der etwas größere Rücksetzer am Freitag wiederum mit einer Kurslücke einherging – diesmal nach unten (siehe gelbe Ellipse). Eine solche Abwärtskurslücke unterhalb eines markanten Hochs ist häufig der Auftakt zu einer neuen Abwärtsbewegung. So begann übrigens auch der Crash Ende Februar (siehe rote Ellipse).

Für einen Aufwärtstrend gilt das natürlich genauso: Auch die Erholung nach dem Tief Ende März begann mit einer (Aufwärts-)Kurslücke (siehe grüne Ellipse).

Die Abwärtslücke vom Freitag ist auch deshalb von Bedeutung, weil der S&P 500 damit eine wichtige Aufwärtstrendlinie übersprang (untere rote Linie). Diese Linie ist die Unterkante einer Keilformation, die sehr häufig eine (Zwischen-)Erholung in einem Abwärtstrend begleitet. Mit dem Bruch dieser Keilformation gilt die Erholung als beendet – und die nächste Abwärtswelle könnte begonnen haben. Auf das Ende der Erholung weist auch die Schwäche des S&P 500 in der zweiten Aprilhälfte hin, die sich in einer flacheren Neigung der Hochpunkte der jüngsten Kursbewegungen äußert (siehe gestrichelte rote Linie).

Schritt 3: Potenzial der nächsten Kursbewegung abschätzen

Wenn die 2. Abwärtswelle tatsächlich begonnen hat, dann geht es nun darum, ihr Potenzial auszuloten. Wenn wir es mit einer klassischen dreiteiligen Korrekturbewegung zu tun haben, dann folgt auf eine 1. Abwärtswelle A (die wir im März erlebten) und eine zwischenzeitliche Erholung B (die Ende April geendet haben könnte) eine 2. Abwärtswelle C (siehe blaue Buchstaben im Chart oben).

Diese 2. Abwärtswelle hat theoretisch die gleiche Ausdehnung wie die erste, also rund 1.200 Punkte. Das Zwischenhoch vom Mittwoch wurde bei knapp 2.955 Punkten markiert, so dass die 2. Abwärtswelle bis etwa 1.755 Punkte laufen könnte. Damit kann der S&P 500 bis unter die Tiefs von 2016 fallen!

Dazu muss es aber nicht kommen. Wir haben es zwar voraussichtlich mit einer heftigen Rezession zu tun, aber Regierungen und Notenbanken sind bemüht, deren Folgen mit allen Mitteln zu lindern. Und auch das Virus dürfte erfolgreich bekämpft werden – entweder mit einem Impfstoff bzw. einem anderen Gegenmittel oder notfalls auch durch eine Gewöhnung der Menschen (wie bei Grippeviren ja auch).

Die 2. Abwärtswelle C könnte also früher enden, auch wenn sie vielleicht doch bis unter die Welle A fällt. Für Letzteres spricht auch das saisonale Muster, das ohnehin ab Mai eine schwächere Phase erwarten lässt („Sell in May…“).

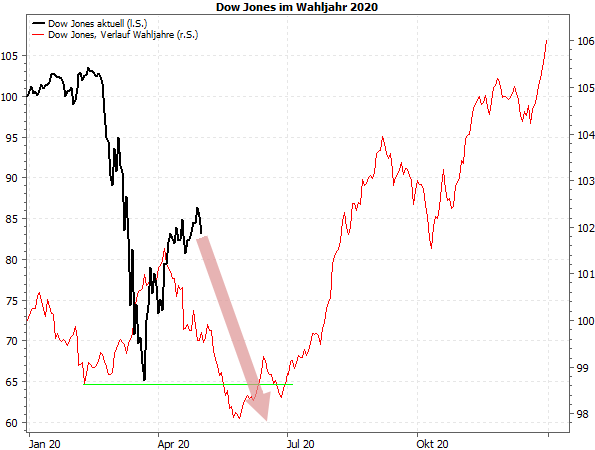

In einem Wahljahr (wie 2020) kommt es – wie übrigens auch gemäß dem generellen Saisonverlauf – Ende Mai zu einem neuen Jahrestief (siehe folgender Chart).

(Quellen: MarketMaker, eigenen Berechnungen)

Natürlich ist der aktuelle Jahresverlauf an den Aktienmärkten durch den Corona-Crash verzerrt, aber grundsätzlich erkennt man einen ähnlichen Verlauf: Das typische Schwäche-Tief im Februar gab es diesmal erst im März (als Crash-Tief) und die folgende Erholung lief entsprechend länger (erreichte aber kein neues Jahreshoch mehr).

Nun deutet sich der Rückfall an, der nach dem typischen Verlauf deutlich unter das bisherige Jahrestief fällt (grüne Linie) – bevor es dann im Sommer zu einer Bodenbildung mit anschließender Wahl- bzw. Jahresendrally kommt.

Schritt 4: Maßnahmen ergreifen bzw. vorbereiten

Nun bietet sich – je nach Anlage- bzw. Tradingstil – eine Absicherung oder ein Nachziehen eventueller Stopps an. Bei weiter fallenden Kursen kann man in die Schwäche hinein Abstauberlimits legen oder erste Käufe tätigen. Vor allem für Letzteres bietet sich an, auf Werte bzw. Branchen zu setzen, die im Laufe der Zeit schon wieder Stärke zeigen.

Dafür gibt es mehrere Möglichkeiten, aber die einfachste ist, darauf zu achten, wann eine Aktie bzw. ein ETF kein neues Tief mehr ausbildet, obwohl der Gesamtmarkt noch weiter fällt. Als Vergleichswerte eignen sich am besten marktbreite Indizes wie der S&P 500 oder der STOXX Europe 600.

Schritt 5: Konsequent bleiben

Obwohl damit eigentlich alles gesagt ist, gibt es noch einen 5. Schritt – und dieser ist der wichtigste von allen. Denn wenn es tatsächlich zu neuen Tiefs kommt, sich eventuell noch eine zweite Infektionswelle andeutet oder gar ausbreitet und die Rezession hässlicher wird als gedacht, werden die Nachrichten und Kommentare erneut immer düsterer werden.

Dann ist es sehr schwer, bei der vorgesehenen Strategie zu bleiben, weil man denkt, dieses Mal ist alles anders (und die Welt geht jetzt tatsächlich unter). Da hilft auch das Ausblenden von Nachrichten wenig (siehe Schritt 1), weil man sich davon auch gar nicht ganz freimachen kann – Sie wollen doch z.B. nicht auf Ihre tägliche Börse-Intern verzichten, oder?

Aber ich verspreche Ihnen, dass die Welt auch diesmal nicht untergehen wird. Also bleiben Sie konsequent und halten Sie sich an diese (oder eine andere) einfache Schrittfolge. Vermutlich werden Sie damit nicht genau das Tief treffen, aber die Wahrscheinlichkeit ist groß, dass Sie auf diese Weise zumindest besser als die meisten Anleger abschneiden werden.

Also: Nur Mut! Ich wünsche Ihnen jedenfalls viel Erfolg!

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!