Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Der Bund-Future geht in die erwartete Seitwärtstendenz über

Ausgabe vom 09.04.2024

Der Bund-Future geht in die erwartete Seitwärtstendenz über

von Sven Weisenhaus

Im Vorfeld der für morgen anstehenden und mit Spannung erwarteten Verbraucherpreisdaten aus den USA tendierten die Kurse an den dortigen Aktienmärkten über weite Strecken in relativ engen Bahnen seitwärts. Sie zeigten sich damit weiterhin unbeeindruckt von der Möglichkeit, dass die US-Notenbank den Leitzins im Kampf gegen die immer noch zu hohe Inflation länger oben halten muss.

Die Anleihemärkte preisen dies dagegen zunehmend ein. Die Rendite der 10-jährigen US-Staatsanleihe ist zum Beispiel gestern auf 4,434 % gestiegen und wäre damit beinahe aus dem (erweiterten) Aufwärtstrendkanal nach oben ausgebrochen. Am Ende kam die Rendite zwar etwas zurück, so dass der Ausbruchsversuch scheiterte, der Trend ist aber weiterhin klar aufwärtsgerichtet.

Die Anleger am Anleihemarkt gehen also davon aus, dass die US-Notenbank die Zinsen tendenziell oben halten wird, um den Druck auf die Wirtschaft und die Preise aufrechtzuerhalten.

Stimmung der kleinen und mittleren Unternehmen auf 11-Jahres-Tief

Und dies scheint auch nötig, wenn man die Sorgen der kleinen und mittleren Unternehmen in den USA ernst nimmt. Denn für diese ist die Inflation inzwischen zum dringlichsten Problem geworden. Der Anteil der Firmen, die Teuerung als das größte Problem bei der Betriebsführung anführen, stieg im März um 2 Prozentpunkte auf 25 %. Das geht aus einer Umfrage der National Federation of Independent Business (NFIB) hervor. Im Februar war der Wert bereits um 3 Prozentpunkte auf 23 % gestiegen, womit die Inflation das bisherige Hauptproblem der Arbeitsqualität (-5 Prozentpunkte auf 16 %) abgelöst hatte.

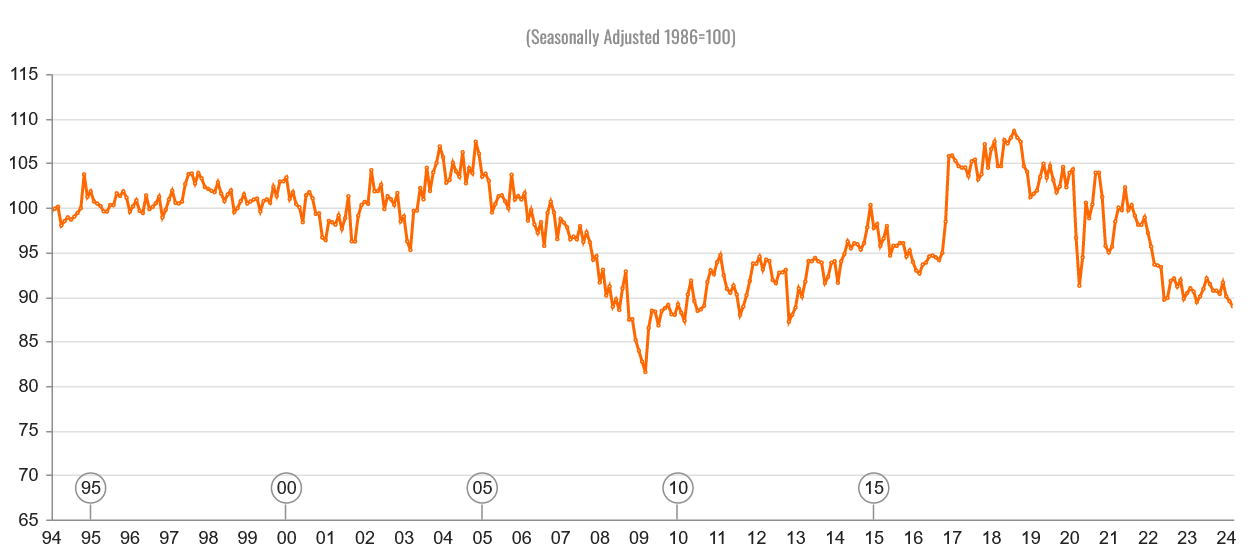

Der von der NFIB erhobene Geschäftsoptimismus-Index fiel im März um 0,9 auf 38,5 Punkte, womit er den niedrigsten Wert seit Dezember 2012 erreichte. Zudem notiert er nun schon den 27. Monat unterhalb des 50-Jahres-Durchschnitts von 98 Zählern.

(Quelle: National Federation of Independent Business)

Die US-Notenbank ist daher gut beraten, die geldpolitischen Zügel nicht zu lockern, bevor das 2 %-Ziel bei der Inflation eindeutig erreichbar scheint.

Ein Anstieg der Inflation macht eine Zinssenkung unwahrscheinlich

Das ist aber aktuell keineswegs der Fall. Denn Experten gehen mehrheitlich davon aus, dass die jährliche Inflation im März auf 3,4 % gestiegen ist, von 3,2 % im Februar. Damit würde sie sich wieder ein Stückchen von dem Ziel der US-Notenbank von 2 % wegbewegen.

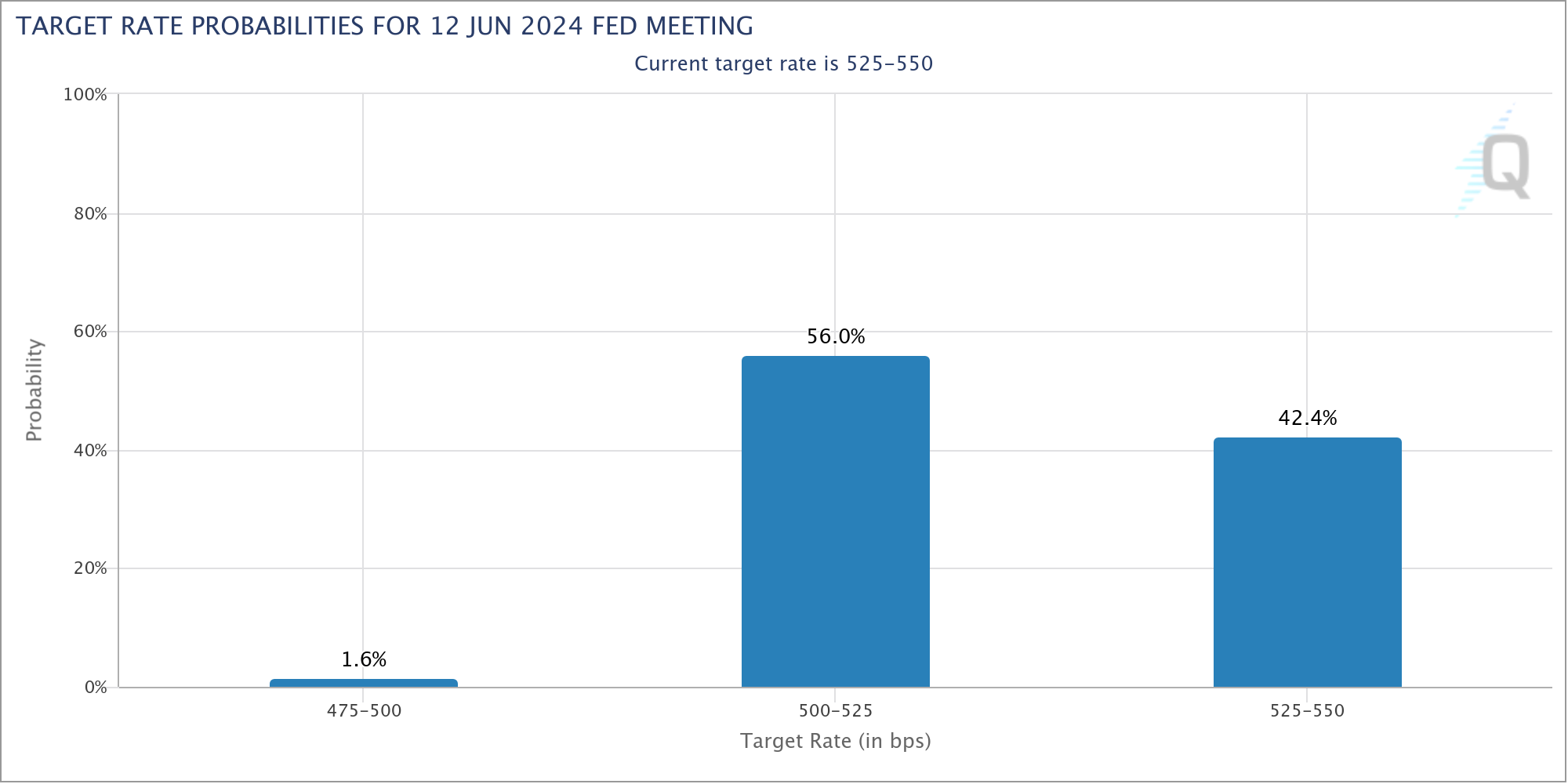

Und so verwundert es auch nicht, dass an den Terminmärkten eine Zinssenkung im Juni, die lange Zeit als gesichert galt, inzwischen nur noch mit einer Wahrscheinlichkeit von 56 % erwartet wird.

(Quelle: CME Group)

Diese Entwicklung hat auch die Renditen an unserem heimischen Markt getrieben und damit die Kurse belastet.

Der Bund-Future geht in die erwartete Seitwärtstendenz über

Der Bund-Future hat dadurch gestern seinen Aufwärtstrendkanal gebrochen (siehe gelbe Ellipse im folgenden Chart). Das Korrekturtief vom 29. Februar bei 131,62 Punkten hat allerdings erneut als Unterstützung gedient, mit der eine Rückeroberung des Trendkanals gelang. Und so hatte der Trendbruch keine bearishen Konsequenzen. Stattdessen scheint der Bund-Future in die von mir erwartete Seitwärtstendenz übergegangen zu sein (siehe „Bund-Future: US-Preisdaten bieten Chance zur Gewinnmitnahme“).

Den Lesern des Börsenbriefs „Target-Trend-Spezial“, in dem der Bund-Future regelmäßig analysiert wird, hatte ich heute früh allerdings bereits geschrieben, dass zwar die Tiefs auf einer horizontalen Ebene liegen, zugleich aber die Hochs noch fallend sind (blaue Linien = abfallendes Dreieck). Und dadurch droht aus charttechnischer Sicht noch ein neues Korrekturtief.

Zinssenkungen der EZB sind weiterhin fest eingepreist

Aus fundamentaler Sicht dürfte dies aber an dem Übergang in eine Seitwärtstendenz bzw. später in eine moderate Aufwärtstendenz wenig ändern. Womöglich wird das Tief lediglich etwas niedriger liegen. Denn die Europäische Zentralbank (EZB) kann aller Wahrscheinlichkeit nach an ihrem Plan erster Zinssenkungen ab Sommer festhalten. Und das dürfte zu tendenziell sinkenden Renditen und somit steigenden Kursen am Anleihemarkt führen.

Aktuell rechnen Experten für Donnerstag mit klaren Hinweisen der EZB, dass die Euro-Währungshüter im Juni die Leitzinsen senken werden. Laut der ING Bank sind bereits mehr als 24 Basispunkte der Juni-Senkung um 25 Basispunkte an den Terminmärkten eingepreist. Und insgesamt rechnet der Markt aktuell mit einer Lockerung um rund 90 Basispunkte bis Ende des Jahres 2024.

Ich würde daher nicht mit Short-Positionen auf einen bearishen Ausbruch aus dem fallenden Dreieck setzen, sondern eher abwarten, ob sich ein solcher Ausbruch, so er denn überhaupt kommt, womöglich als Bärenfalle entpuppt. Und wenn das der Fall ist, würde ich eher mit Long-Positionen auf Zinssenkungen der EZB setzen. Da diese aber nur sehr vorsichtig und langsam erfolgen dürften, wird der Bund-Future wahrscheinlich keine großen Sprünge machen. Hohe Gewinne sind also nicht oder nur mit einem hohen Hebel zu erwarten. Das sollte man beim Trading auf den Bund-Future berücksichtigen. Und vielleicht sollte man sich daher lieber auf anderen Märkten nach lukrativeren Chancen umschauen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!