Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

US-Dollar: Nach Fed-Sitzung noch schwächer

Ausgabe vom 17.12.2020

US-Dollar: Nach Fed-Sitzung noch schwächer

von Sven Weisenhaus

Wie vom Markt allgemein erwartet und gestern in der Börse-Intern geschrieben, hat die US-Notenbank Federal Reserve (Fed) die Geldschleusen nicht weiter geöffnet. Sie nahm lediglich eine Änderung an der Forward Guidance vor:

Im Statement zum Zinsentscheid findet sich der Passus, dass die Anleihekäufe im aktuellen Umfang von monatlich 80 Milliarden Dollar bei Staatsanleihen und 40 Milliarden Dollar bei hypothekenbesicherten Wertpapieren (MBS) solange fortgesetzt werden, „bis substanzielle Fortschritte in Bezug auf die Ziele der maximalen Beschäftigung und der Preisstabilität erzielt wurden”. Zuvor hatte die Fed ein unverändertes Volumen der Anleihekäufe auf Sicht „der kommenden Monate“ in Aussicht gestellt und die jeweiligen Summen (insgesamt 120 Milliarden Dollar monatlich) bislang im Statement nicht genannt.

Einige Marktbeobachter sahen in der Umformulierung eine Verlängerung des Anleihekaufprogramms. Ich sehe darin lediglich eine Präzisierung. So wurde eine Bedingung formuliert, die erfüllt sein muss, bevor die Anleihekäufe reduziert werden.

US-Notenbank zeigt sich optimistischer

Abgesehen davon war das Statement wortgleich zu dem der Sitzung vom 4. und 5. November. Und zur Pressekonferenz gab es im Wesentlichen lediglich die üblichen Phrasen, zum Beispiel dass die Notenbank bei Bedarf noch einmal nachlegen könnte. Interessant waren aber die aktualisierten Projektionen:

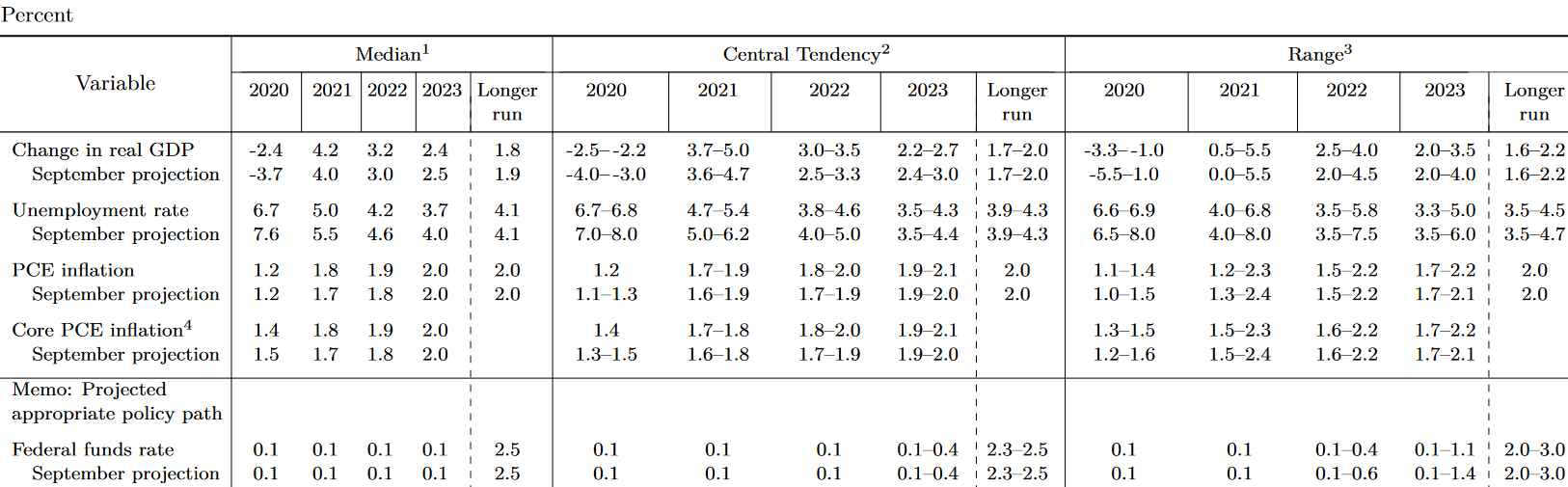

(Quelle: federalreserve.gov)

Demnach erwartet die Fed nun für das laufende Jahr einen Rückgang der Wirtschaftsleistung um -2,4 % (bisher -3,7 %) und rechnet im nächsten Jahr mit einem Plus von 4,2 % (bisher +4,0 %). Auch für 2022 ist die Notenbank optimistischer als noch im September. Die Arbeitslosenrate soll 2020 bei 6,7 % (bisher 7,6 %) liegen und im nächsten Jahr auf 5,0 % (bisher 5,5 %) weiter sinken. Der Inflationsausblick hat sich kaum verändert. Für 2020 rechnet die Fed weiterhin mit 1,2 % und im nächsten Jahr mit 1,8 % (bisher 1,7 %).

Zinsanhebung frühestens 2022

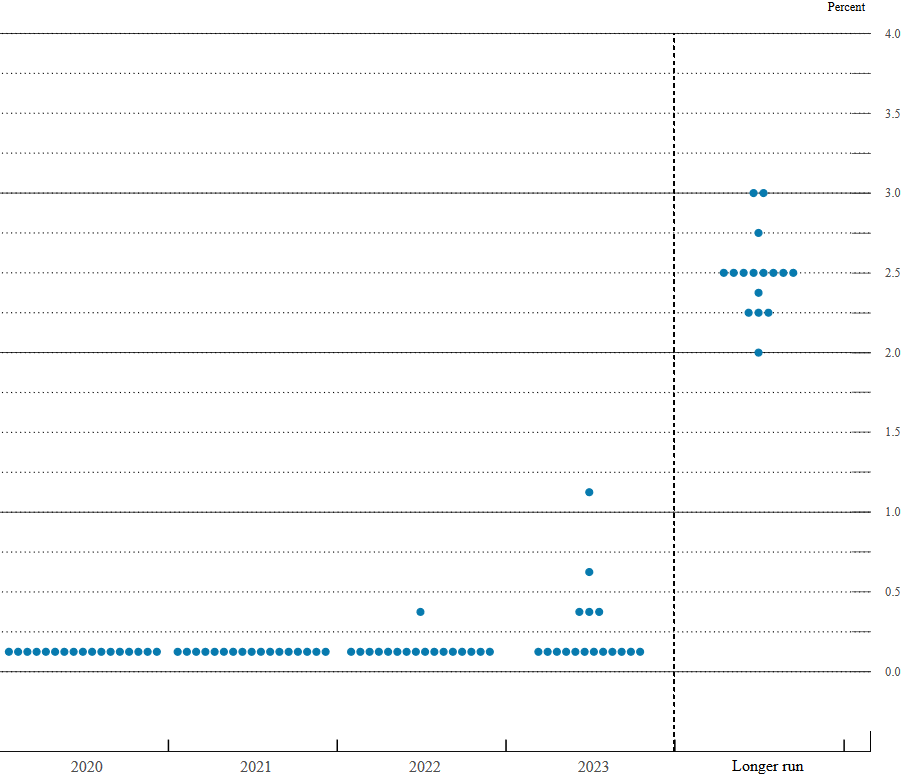

Bezüglich des Leitzinses rechnet bis Ende 2021 kein Mitglied des Federal Open Market Committee (FOMC) mit einer Anhebung des Leitzinses. Erst 2022 kann sich ein Mitglied eine Leitzinsanhebung auf 0,5 % vorstellen. Im Jahr 2023 sehen dann drei Mitglieder einen Leitzins von 0,5 %, ein Mitglied geht von 0,75 % aus und ein Mitglied kann sich sogar einen Anstieg auf 1,25 % vorstellen. Dies ergibt sich konkret aus den sogenannten Dot Plots:

(Quelle: federalreserve.gov)

Da die FOMC-Mitglieder allerdings weiterhin mehrheitlich keine Leitzinserhöhung bis einschließlich Ende 2023 erwarten, ist bis dahin auch nicht mit einer Anhebung zu rechnen, zumindest laut aktueller Datenlage. Zumal die Fed auch erst 2023 eine Arbeitslosenquote von 3,7 % erwartet und dies dem Vor-Krisen-Niveau entspricht. Ebenso soll die Inflation erst 2023 ihr Ziel von 2 % erreichen.

US-Dollar zeigt sich nach der Fed-Sitzung schwächer

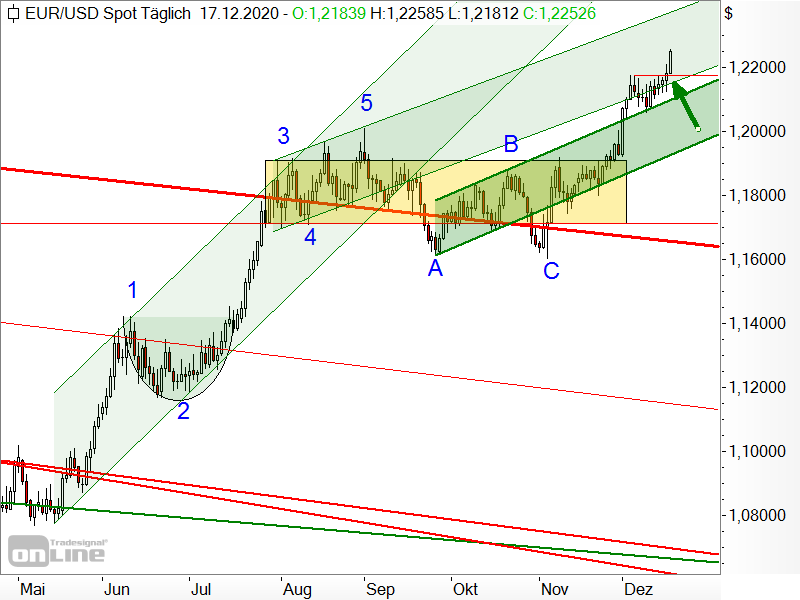

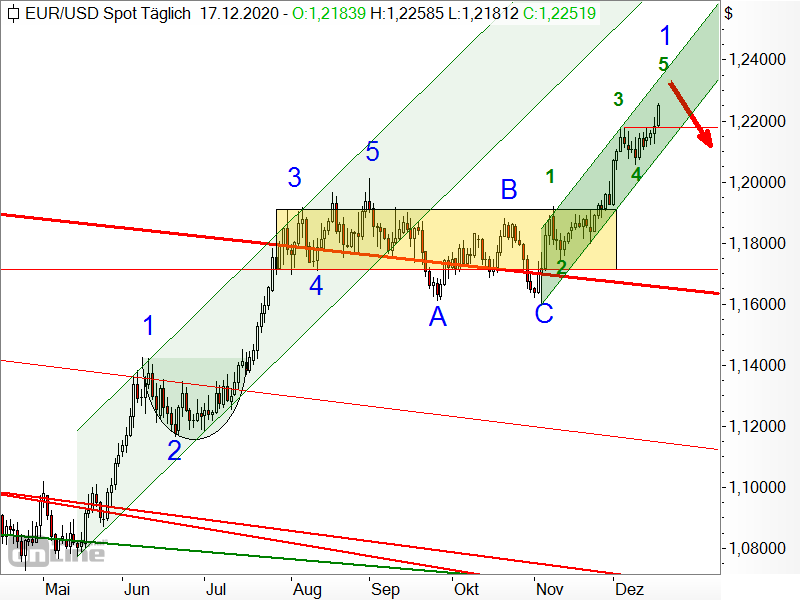

Der Markt machte aus diesen Perspektiven eine neuerliche Dollar-Schwäche, nicht nur gegenüber dem Euro. So stieg der EUR/USD über das bisherige Bewegungshoch (siehe grüner Pfeil im folgenden Chart) und setzte den neuen Aufwärtstrend damit fort.

Aus charttechnischer Sicht kommt dies für mich nicht überraschend (siehe auch EUR/USD-Chart weiter unten), fundamental hingegen schon etwas. Denn die Europäische Zentralbank (EZB) hatte im Gegensatz zur Fed jüngst noch einmal nachgelegt und die Euro-Notenpresse noch einen Gang höher geschaltet. Eigentlich müsste dies eher zu einer Euro-Schwäche führen. Allerdings werden nicht mehr Euros auf einmal gedruckt, sondern über einen verlängerten Zeitraum. Und nichts anderes macht die US-Notenbank. Insofern handelt es sich eigentlich um eine Patt-Situation.

Nun kann man allerdings noch die ausufernde Verschuldung der USA anführen. Mit dem 1,8 Billionen Euro schweren Corona-Hilfspaket der Europäischen Union steht die Eurozone aber nicht viel besser dar. Im Gegenteil: Die Wirtschaft der USA wächst schneller als die der EU. Das zeigen nicht nur die aktuellen Prognosen der US-Notenbank, sondern auch die jüngsten Einkaufsmanagerdaten.

US-Wirtschaft wächst stärker als Euro-Wirtschaft

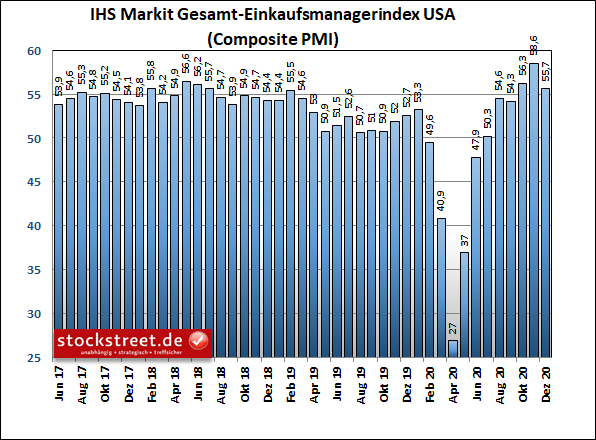

Demnach hat die US-Wirtschaft zwar im Dezember einen Gang zurückgeschaltet – der Einkaufsmanagerindex, der Industrie und Dienstleister zusammenfasst, fiel um 2,9 auf 55,7 Zähler – doch hielt sich das Barometer deutlich über der Wachstumsschwelle von 50 Punkten. Und im November signalisierte das Barometer das stärkste Wachstum seit mehr als fünf Jahren.

Wie ich gestern berichtete, lag der Einkaufsmanagerindex der Eurozone derweil im Dezember mit nur 49,8 Zählern knapp unterhalb der Wachstumsschwelle. Während die US-Wirtschaft also weiterhin kräftig wächst, schrumpft die Wirtschaft der Eurozone noch. Insofern müsste der Dollar eigentlich Stärke und der Euro auch angesichts dieses Aspekts Schwäche zeigen. Doch letztlich ist die Schuldenquote der USA höher und die US-Notenbank hat in Summe mehr Dollar in den Markt gepumpt als die EZB. Und das scheint die Devisenhändler momentan wohl zu stören.

Eine Gegenbewegung wird langsam wahrscheinlicher

Der aktuelle Aufwärtstrend des EUR/USD verläuft allerdings ziemlich steil (siehe dunkelgrüner Trendkanal im folgenden Chart). Und in dieser Geschwindigkeit wird er sich nicht ewig fortsetzen können. Eine Konsolidierung dürfte bald etwas Tempo aus dem Anstieg herausnehmen.

Dafür sprechen auch die Elliott-Wellen. Denn den aktuellen Aufwärtstrend kann man inzwischen schon 5-gliedrig zählen (grüne Ziffern).Und daher könnte bald wieder eine übergeordnete Welle 1 (blau) zu Ende gehen und sich eine Konsolidierung in Form einer Welle 2 anschließen, wie wir es auch im Sommer gesehen haben (grüner Bogen).

Für Long-Trader kein Problem

Für Long-Trader dürfte dies aber kein Problem sein. Sie können an ihren Positionen festhalten und sich über die bisher bereits erzielten Gewinne freuen. In der Börse-Intern vom 4. Dezember hatte ich bereits geschrieben, dass man Long-Trades auf den EUR/USD bereits am Einstandskurs absichern kann, um einen Verlust auszuschließen, während man die Gewinne weiter laufen lässt. Das gilt unverändert.

Sollte es bald zu einer Gegenbewegung kommen und der Wechselkurs danach weiter zulegen, kann man den Stop-Loss auf das Tief der Gegenbewegung (Welle 2) nachziehen.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

20. Januar 2026

Börse - Intern

Neue US-Zölle: DAX testet Ausbruch schneller als erwartet

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!