Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Wenige Unternehmen profitieren, viele kämpfen ums Überleben

Ausgabe vom 02.09.2020

Wenige Unternehmen profitieren, viele kämpfen ums Überleben

von Sven Weisenhaus

Heute habe ich zwei Meldungen gelesen, bei denen mein erster Gedankenimpuls war: Das passt doch nicht zusammen, da stimmt doch irgendetwas nicht. Entweder die Konjunkturdaten zeigen ein falsches Bild der Erholung oder die US-Notenbank ist zu vorsichtig und dadurch mit ihrer Geldpolitik zu expansiv. Aber nach kurzem Überlegen passte dann doch wieder alles zusammen.

Meldung 1: US-Wirtschaft wächst so schnell wie seit Anfang 2019 nicht mehr

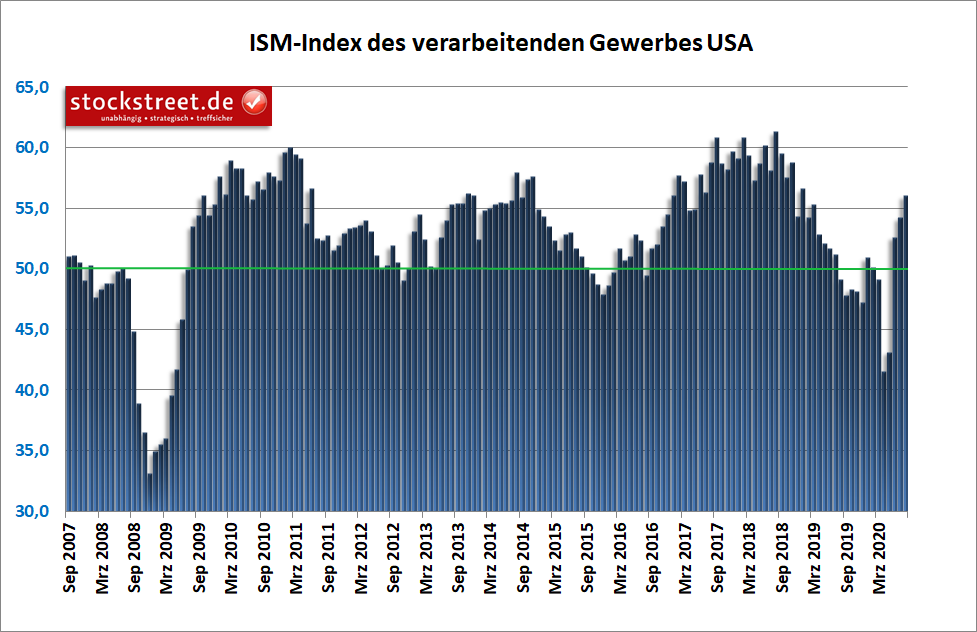

Schauen wir uns dazu die erste Meldung an, die mir heute begegnete: In den USA sind die Einkaufsmanagerindizes deutlich gestiegen. Das Umfrage-Barometer vom Institute for Supply Management (ISM) für das verarbeitende Gewerbe erreichte sogar das höchste Niveau seit Januar 2019. Und mit inzwischen 56,0 Punkten notiert der ISM-Index weit oberhalb der Schwelle von 50 Zählern, ab der Wachstum signalisiert wird.

Ähnliches gilt auch für den von IHS Markit erhobenen Einkaufsmanagerindex für die US-Industrie. Er legte zwar „nur“ von 50,9 auf 53,1 Punkte zu, doch notiert auch er damit so hoch wie seit Anfang 2019 nicht mehr.

Damit entsteht der Eindruck, dass sich die US-Wirtschaft mit einem Affenzahn von dem Corona-Einbruch erholt und inzwischen wieder ein sehr ordentliches Wachstumstempo an den Tag legt.

Meldung 2: US-Notenbank bereitet weitere Konjunkturmaßnahmen vor

Doch wie kommt es dann zeitgleich zu der zweiten Meldung von heute: Womöglich noch dieses Jahr wird die US-Notenbank neue Konjunkturspritzen aufziehen. Zumindest sagte die Direktorin Lael Brainard (die als eine der Architekten der überarbeiteten Fed-Strategie – geändertes Inflationsziel, Fokus auf den Arbeitsmarkt – gilt), dass bereits in den „kommenden Monaten“ dafür Bedarf bestehen dürfte. Da die wirtschaftliche Erholung wohl noch eine Zeit lang auf Gegenwind durch die Corona-Pandemie treffen werde, müsse die Fed von Stabilisierung auf einen stärker konjunkturstimulierenden Kurs umschwenken. Als Kompass solle dabei die neue Strategie dienen, hieß es dazu in der Meldung.

Trotz der aktuellen Signale, dass die US-Wirtschaft bereits wieder mit einem relativ hohen Tempo wächst und die Inflation schon deutlich angezogen hat, will die US-Notenbank also noch mehr Geld locker machen? Wird sie damit womöglich nach dem Aktienmarkt auch noch die gesamte Wirtschaft überhitzen? Das waren die Fragen, die mir im ersten Moment durch den Kopf schossen.

Die Wirtschaftserholung ist nicht gleichmäßig verteilt

Doch schnell kam ich zu dem Schluss, dass es dazu wahrscheinlich nicht kommen wird – zumindest nicht auf absehbare Zeit. Denn die wirtschaftliche Erholung ist nicht über alle Branchen hinweg gleichmäßig verteilt. Und die Arbeitslosigkeit ist in den USA noch sehr hoch. Daher dürften neue Konjunkturspritzen der Notenbank zielgerichtet sein und somit nicht zu einer Überhitzung führen.

Ökonomen rechnen für das 3. Quartal 2020 mit einem Wirtschaftswachstum in den USA von +18,8 % (annualisiert). Für das 4. Quartal 2020 erwarten mehr als 110 befragte Ökonomen im Durchschnitt ein Wachstum von +6,1 %. Da die US-Wirtschaft aber im 2. Quartal 2020 um -32,9 % und im 1. Quartal um -5,0 % geschrumpft ist, würde das bedeuten, dass das Bruttoinlandsprodukt der USA Ende 2020 noch unter dem Vor-Krisen-Niveau liegen würde. Die Fed strebt aber laut Brainard eine „vollständige und zügige Erholung“ der Wirtschaft an. Und daher wäre es von der Notenbank nur konsequent, einigen Wirtschaftsbereichen noch etwas mehr unter die Arme zu greifen, damit es auch dort zu einer zügigen und vollständigen Erholung kommt.

Verlangsamte Erholung am Arbeitsmarkt

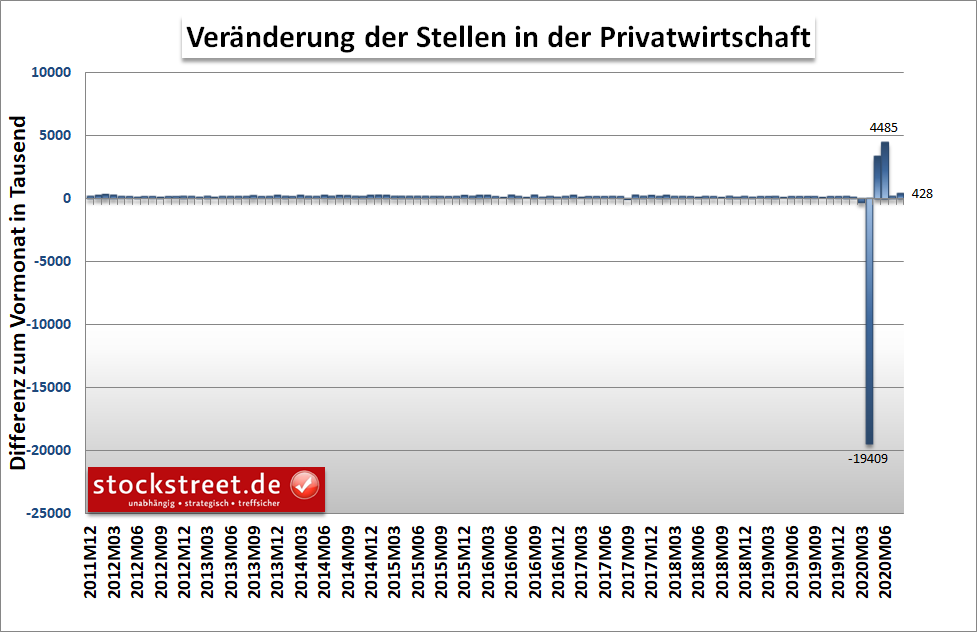

Auf die immer noch sehr hohe Arbeitslosigkeit in den USA verwies auch der Chef des Notenbank-Bezirks Richmond, Tom Barkin, gegenüber dem „Wall Street Journal“. Er sagte, die US-Wirtschaft sei angesichts der sich verlangsamenden Erholung am Arbeitsmarkt auf nachhaltige Unterstützung angewiesen. Und passend dazu fiel heute der monatliche ADP-Arbeitsmarktbericht schwächer als erwartet aus.

Zwar wurden mit 428.000 doppelt so viele neue Stellen in der Privatwirtschaft gemeldet wie im Vormonat, die Konsensschätzung lag allerdings bei 950.000. Das Stellenwachstum blieb also deutlich unter den Erwartungen. Und setzt es sich im Tempo der beiden vergangenen Monaten fort, wird es noch sehr lange dauern, bis der Arbeitsmarkt in den USA wieder Vollbeschäftigung und somit das Vor-Krisen-Niveau sowie das Ziel der Fed erreicht hat.

Aus diesem Grund hat die Notenbank wohl jüngst ihre Zielsetzung angepasst. Und wohl auch diesem Grund bereitet die Notenbank bereits weitere Maßnahmen vor, um dem US-Arbeitsmarkt mehr Schwung zu verleihen und somit ihr neues Hauptziel schneller zu erreichen.

Online-Handel boomt, im stationären Handel drohen Pleiten

Die unterschiedliche Entwicklung einzelner Wirtschaftsbereiche unterstreichen derweil die heutigen Einzelhandelsdaten aus Deutschland. Ausgerechnet im Juli gingen die Umsätze um 0,3 % im Vergleich zum Vormonat zurück. Das ist deshalb überraschend, weil seit dem 1. Juli die reduzierten Mehrwertsteuersätze gelten. Und von Reuters befragte Ökonomen hatten daher mit einem Wachstum von 0,5 % gerechnet. Doch die Senkung der Mehrwertsteuer hat den deutschen Einzelhändlern im Juli keinen Umsatzschub verliehen, obwohl Verbraucher ihre Anschaffungen Umfragen zufolge extra aufgeschoben hatten, um Steuern zu sparen. Preisbereinigt (real) fiel der Rückgang mit -0,9 % sogar noch größer aus.

Aber es gibt auch eine gute Nachricht: In den ersten sieben Monaten des laufenden Jahres haben die Einzelhändler ihren Umsatz trotz der Corona-Krise dennoch um 3,8 % gesteigert. Im Vergleich zum Februar 2020, dem Monat vor Ausbruch der Corona-Pandemie in Deutschland, war der Umsatz im Juli 2020 kalender- und saisonbereinigt real um 0,9 % höher.

Das Problem daran ist nur, dass dieses Wachstum wohl lediglich dank eines starken Online-Handels erzielt wurde. Hier betrug das Umsatzplus zum Vorjahresmonat real 15,6 % und nominal 16,6 %. Der stationäre Handel schaut dagegen überwiegend in die Röhre. So ist der Handel mit Waren verschiedener Art (zum Beispiel in Waren- und Kaufhäuser) real um -16,0 % und nominal um -15,2 % gegenüber dem Vorjahresmonat geschrumpft, beim Handel mit Textilien, Bekleidung, Schuhe und Lederwaren beträgt die Lücke sogar 27,8 % bzw. 27,7 %. Der Handelsverband Deutschland (HDE) blickt deshalb auch pessimistisch nach vorn und warnt sogar vor einer Pleitewelle.

Wenige Unternehmen profitieren, viele kämpfen ums Überleben

Durch den Coronavirus-bedingten Online-Boom profitieren also einige wenige Unternehmen besonders, während viele andere ums Überleben kämpfen. Und das dürfte in den USA ähnlich sein.

Deutsche-Bank-Chef Christian Sewing warnt daher auch vor einer noch lange anhaltenden Wirtschaftskrise. „Das Vor-Krisen-Niveau werden wir noch eine ganze Weile nicht erreichen – nicht in diesem und auch nicht im nächsten Jahr", sagte er bei einer Bankenkonferenz in Frankfurt. Aber diese Aussage gilt eben nur für bestimmte Bereiche der Wirtschaft und somit nicht für alle Konjunkturdaten. Und einige Wirtschaftsdaten, wie die Einkaufsmanagerindizes, zeigen daher zwar kein falsches Bild der Erholung, aber auch kein genaues und hinreichend differenziertes.

Das betont auch Sewing: „Wir müssen uns darauf einstellen, dass die Wirtschaft in einigen Bereichen nur mit 90, 80 oder gar 70 Prozent ihrer Kapazität läuft", sagte er weiter. Einige Firmen würden es schwer haben, auf diesem Niveau gewinnbringend zu arbeiten. „Wenn jedes sechste Unternehmen in Deutschland durch Rettungsgelder und faktisch ausgesetzte Insolvenzmeldungen ein 'Zombie' wird, wie die Auskunftei Creditreform befürchtet, dann hätte das gravierende Auswirkungen auf die Produktivität in unserer Volkswirtschaft."

Mit anderen Worten: Das wahre Ausmaß der Krise wird durch die Rettungsmaßnahmen verdeckt. Aber nur ein Teil der Probleme wird durch die Hilfen auch behoben. Letztlich sind viele Unternehmen nicht mehr überlebensfähig, weil die Verbraucher ihr Konsumverhalten verändert haben – und das wohl in vielen Bereichen dauerhaft, auch über die Krise hinweg.

Davon profitieren einige Firmen, insbesondere aus dem Online-Bereich, weshalb die Aktienmärkte in den USA, insbesondere der Nasdaq 100, auch so gut gelaufen sind. Aber andere Unternehmen schlittern in die Pleite. Und das bremst die Erholung am Arbeitsmarkt bzw. verhindert sie oder kehrt sie sogar um, wie derzeit schon in Spanien zu sehen ist. Und daher ist Meldung 2 auch plausibel.

Spiegelt der Aktienmarkt die Wirtschaftsentwicklung korrekt wider?

Die Frage für uns Börsianer bleibt also weiterhin, ob der Aktienmarkt diese Entwicklungen derzeit korrekt widerspiegelt. Meiner Meinung nach hat er den Verlauf der Konjunkturerholung zwar richtig vorgemalt, aber insbesondere die US-Indizes haben das Ausmaß der Erholung überzeichnet, und die Kurse sind zu weit gestiegen. Das gilt auch für den Online-Boom, der durch die Outperformance des Technologieindex Nasdaq 100 zwar grundsätzlich abgebildet wurde, aber zu völlig absurden Bewertungen geführt hat.

Die NordLB hat zum Beispiel errechnet, dass Tesla „gegenwärtig teurer als alle europäischen, alle amerikanischen und fast alle japanischen Automobil-Hersteller (mit Ausnahme von Toyota) zusammen“ ist. Wer der Meinung sei, dass Tesla mehr wert ist als BMW, Daimler, Volkswagen, PSA, Renault, Fiat Chrysler, Ford, GM, Mazda, Mitsubishi, Nissan, Subaru und Suzuki zusammen, der solle die Aktie halten oder gar kaufen. „Wir glauben allerdings, dass die Tesla-Aktie überbewertet ist“, so die NordLB.

Fazit

Und ich glaube, dass der Aktienmarkt durch die Kursbewegungen von Tesla, Apple & Co. insgesamt überbewertet ist. Und ich glaube daher, dass der September die Herbstkorrektur mit sich bringt. Der Nasdaq 100 sendet heute Zeichen, dass diese womöglich begonnen hat. Aber warten wir ab, ob „der Korken“ nicht wieder nach oben schnellt, was sich auch schon wieder abzeichnet.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!