Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Verpufft auch der nächste Paukenschlag der Fed?

Ausgabe vom 23.03.2020

Verpufft auch der nächste Paukenschlag der Fed?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

aus Sicht unserer Verfallstagsanalyse war der große März-Verfallstag ein Totalausfall. Wie schon vor zwei Wochen geschrieben, waren die Positionierungen der Anleger diesmal gar keine Hilfe, weil der DAX damals schon tief im roten Bereich notierte – und bis zum Verfallstag weiter fiel. Aber vielleicht lässt sich ja für die Zeit nach dem Verfallstag eine Prognose abgeben?

Crash verhinderte Verfallstagsanalyse

Vor allem große Verfallstage stellen für die Märkte häufig eine kleine Zäsur dar, weil zu diesen Terminen viele, und zum Teil große Positionen auf dem Spiel stehen. So laufen z.B. die meisten Optionsscheine, die vor allem Privatanleger nutzen, zu großen Verfallstagen aus.

Aber auch institutionelle Investoren haben zu großen Verfallstagen oft viele Eisen im Feuer. Grund: Optionen zu großen Verfallstagen haben die längsten Laufzeiten und werden daher von längerfristig orientierten Anlegern bevorzugt.

Entsprechend stark ist unter Umständen zu den großen Verfallstagen der Absicherungsbedarf – und damit die Kursausschläge zu diesem Termin. Auch deshalb werden große Verfallstage oft als „Hexensabbat“ bezeichnet.

Jetzt werden die Karten wieder neu gemischt!

Dieses Mal gab es für die Stillhalter keine Alternative dazu, sich rigoros abzusichern. Diese Absicherungsmaßnahmen dürften dazu beigetragen haben, die Kurse immer weiter zu drücken. Doch das ist nun vorbei – der Verfallstag ist vorüber, die Absicherungspositionen sind hinfällig und wurden aufgelöst.

Nach den Verfallstagen werden daher die Karten an den Börsen wieder neu gemischt. Das gilt generell für alle Verfallstage, aber für die großen ganz besonders und aktuell womöglich in außergewöhnlichem Maß.

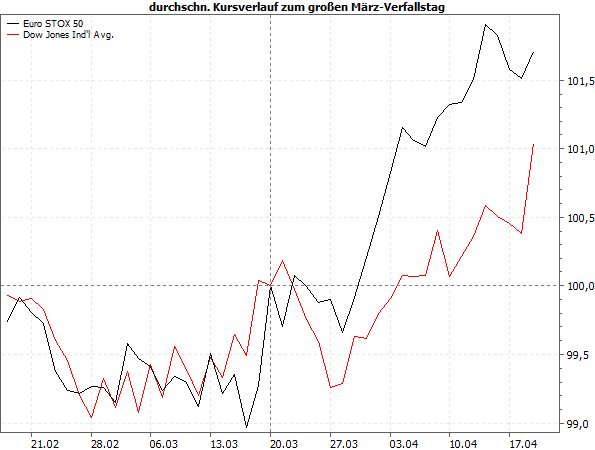

Denn es lässt sich statistisch zeigen, dass die Kurse nach den großen Verfallstagen oft eine neue Richtung einschlagen. Nach dem März-Verfallstag z.B. tendenziell nach oben, wie der folgende Chart zeigt:

(Quellen: MarketMaker, eigene Berechnungen)

Was die Statistik nach dem März-Verfallstag verheißt

Hier sehen den durchschnittlichen Kursverlauf einen Monat vor und einem Monat nach dem großen März-Verfallstag für den Euro STOXX 50 und den Dow Jones seit 1987. (Für andere Indizes, z.B. den DAX, sind die Verläufe ähnlich.)

Danach beginnt einige Tage vor dem Verfallstag (siehe senkrechte gestrichelte Linie) ein Anstieg, der rund einen Monat weitergeht, wobei es ca. eine Woche nach dem Verfallstag nochmals zu einem größeren Rücksetzer kommt.

Dieses Szenario erscheint auch aktuell plausibel, auch wenn natürlich (neue) Nachrichten zur Corona-Krise den Kursverlauf bestimmen dürften. Schließlich haben sich Anleger und Indizes nach den Abschlägen der vergangenen Wochen eine Atempause verdient. Und nach dem Verfallstag sowie mit dem Erreichen wichtiger Kursmarken bei vielen Indizes (DAX: Jahreshochs 2000/2007; S&P 500: Jahrestief 2018) stehen die Chance für eine Erholung recht gut.

Verfallstag bringt am Ende noch ein bearishes Signal

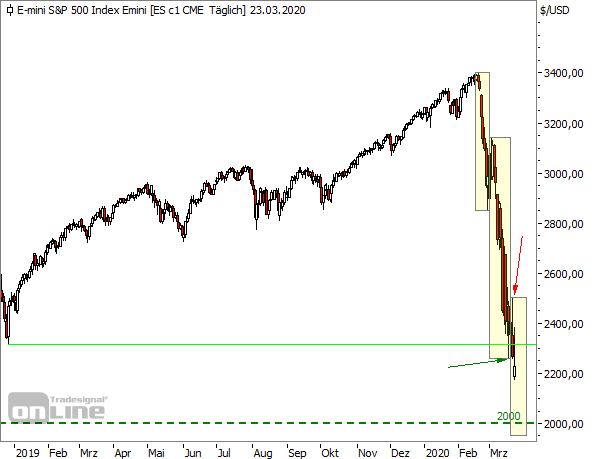

Doch ausgerechnet zum Verfallstag haben sich die Chartbilder wieder eingetrübt. So hat der S&P 500 am Freitag doch noch das Tief von 2018 auf Tages- und Wochenschlusskursbasis unterschritten und damit eine wichtige Unterstützung gebrochen (siehe folgender Chart). Noch am Donnerstag sah es so aus, dass die Abwärtsdynamik nur zu kurzen Fehlausbrüchen nach unten führt, aber sich die Kurse am Ende doch darüber halten können.

Hier zeige ich ausnahmsweise mal den Future, weil dieser auch die vor- und nachbörslichen Kursbewegungen enthält, die derzeit recht wichtig sind. So bildeten sich an den vergangenen drei Handelstagen die Intraday-Tiefs stets im Bereich um 2.260 Punkte (siehe grüner Pfeil), von wo aus der Kurs immer wieder über die hellgrüne Linie stieg.

Am Freitag gab es dann zunächst einen kräftigen Anstieg (roter Pfeil, der jedoch zum Handelsschluss wieder zusammenbrach. Am Ende gab es ein knappes neues Tief, auf dem der Future am Ende auch fast schloss. Im vorbörslichen Montagshandel (seit Sonntag 18 Uhr Ortszeit) fiel der Kurs mit einer großen Kurslücke dann sogar deutlich unter das Tief der Vorwoche. Der Kurs wurde nach Erreichen der 5%-Schwelle kurz nach Handelsbeginn wieder ausgesetzt, erholte sich dann aber wieder.

Die Fed rettet auch diesmal die Märkte nicht

Es sah also alles so aus, als sollte die Abwärtsbewegung fortgesetzt werden, deren Kursziel theoretisch bei 1.955 Punkten liegt (siehe gelbe Rechtecke). Doch am Morgen (Ortszeit) gab die Fed ein neues, diesmal zeitlich und mengenmäßig unbegrenztes Anleihenkaufprogramm bekannt – und zwar nicht nur für Staatsanleihen, sondern auch für Unternehmensanleihen, die sie sogar direkt von den (großen) Unternehmen kaufen will. (Für kleine und mittlere Unternehmen soll es demnächst ein separates Hilfsprogramm der Fed geben.)

Diese Meldung katapultierte die Futures natürlich sofort nach oben. Nachdem die beiden ersten (Zins-)Schritte an den Märkten weitgehend verpufften, schienen die Börsen diesen Paukenschlag der Fed zu honorieren. Allerdings war auch diesmal die Freude nur von kurzer Dauer und die Kurse fielen erneut zurück in Richtung Tief.

Wenn Sie diese Ausgabe lesen, kann alles schon ganz anders sein, weil heute nach Redaktionsschluss der US-Kongress noch ein weiteres Hilfspaket verabschieden will, das aber gestern schon wegen eines Streits in Verfahrensfragen zwischen den Parteien im US-Senat verschoben wurde.

Auf welche Marken es jetzt ankommt

Damit bleibt zumindest vorerst die kurzfristige Lage völlig unklar. Übergeordnet könnte der Einbruch der vergangenen Wochen dagegen erst die erste Abwärtswelle A einer großen ABC-Korrektur sein. Nach einer (mehr oder weniger starken) Gegenbewegung B sollte laut Theorie eine zweite (und abschließende) Abwärtswelle C folgen, welche die gleiche Ausdehnung hätte wie die erste (A).

Allerdings sind auch diverse andere Szenarien denkbar. Solange die seit Ende Februar laufende Abwärtswelle nicht beendet und die Gegenbewegung eingeleitet ist, sind die weiteren Perspektiven der Märkte nur grob abzuschätzen. Insbesondere wenn die nahen Unterstützungen der großen Indizes in den nächsten Tagen doch brechen, muss die Lage wieder völlig neu bewertet werden.

Im DAX sind natürlich das Hoch von 2007 bei 8.157,52 Punkten bzw. die darunter liegende runde 8.000er Marke entscheidend, im S&P 500 das Tief der Vorwoche und die runde 2.000-Punkte-Marke. Der S&P 500 bietet zudem auch eine Richtschnur, wenn die Bullen wieder etwas aufatmen können: Einer Rückkehr über das Tief von 2018 auf Basis des Tages- besser noch des Wochenschlusskurses verringert die drohenden Abwärtsgefahren spürbar.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!