Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Anstieg der Aktienkurse ist fundamental begründet, aber ausgereizt

Ausgabe vom 30.04.2019

Anstieg der Aktienkurse ist fundamental begründet, aber ausgereizt

von Sven Weisenhaus

Zunächst ein Hinweis: Aufgrund des morgigen Feiertags (Tag der Arbeit) bleiben diverse Börsen geschlossen, u.a. auch der Xetra-Handel. Daher erhalten Sie die nächste Ausgabe erst am kommenden Donnerstag.

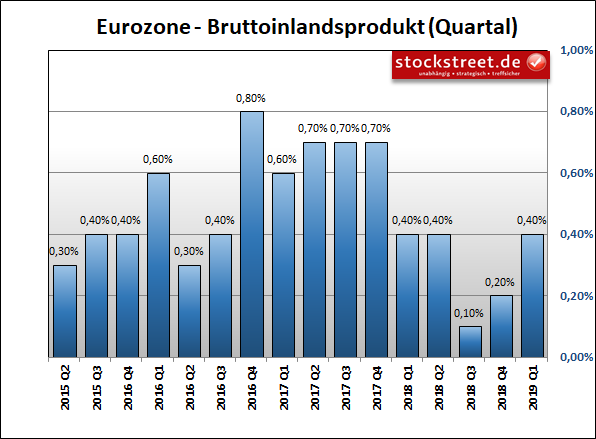

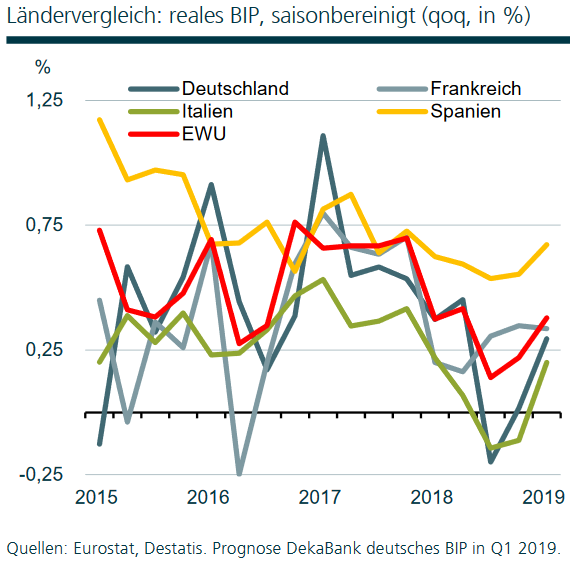

Nach den USA (siehe Börse-Intern vom vergangenen Freitag) hat heute auch die Eurozone mit ihrem Wachstum des 1. Quartals 2019 überrascht. Eigentlich deuteten die Frühindikatoren auch hier, ähnlich wie in den USA, darauf hin, dass der Jahresauftakt 2019 wie das Schlussquartal 2018 verlief – das Bruttoinlandsprodukt der Eurozone war in diesem Zeitraum um +0,2 % (zum Vorquartal) gewachsen. Doch einer ersten Schätzung von Eurostat zufolge hat sich das Wachstumstempo im Zeitraum von Januar bis März sogar auf +0,4 % verdoppelt.

Ein Grund für das überraschend hohe Wachstum könnte sein, dass Italien mit einem Wachstum von 0,2 % seine (technische) Rezession (= zwei Quartale mit negativem BIP-Wachstum) beenden konnte. Aber auch Deutschland könnte überrascht haben (siehe folgende Grafik) – hierzu wurden zwar schon Daten an Eurostat gemeldet, diese aber noch nicht veröffentlicht.

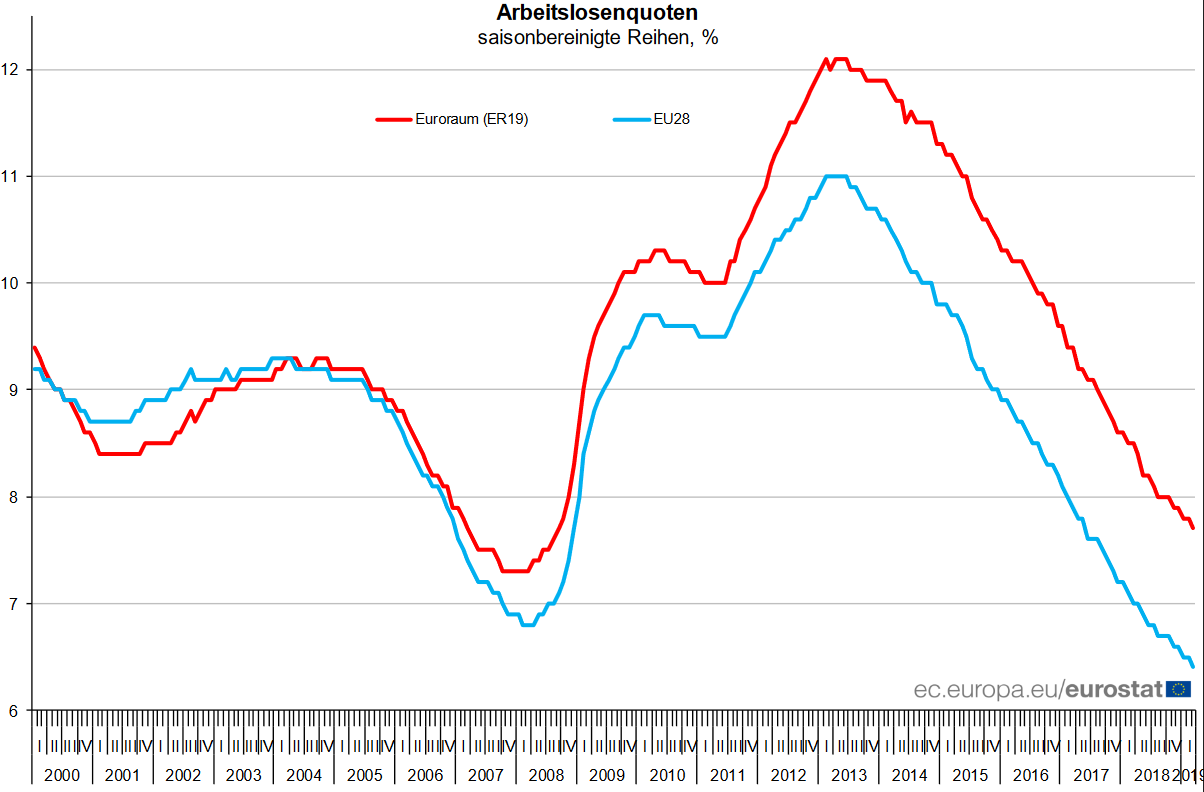

Jedenfalls ist es vor diesem Hintergrund nur noch eine Randnotiz, dass sich auch die Arbeitslosenquote der Eurozone als nachlaufender Indikator erneut verbessert hat: von 7,8 % im Februar auf 7,7 % im März.

(Quelle: Eurostat)

Mit den überraschend gut ausgefallenen Wachstumszahlen der Eurozone sind nun auch die Kurserholungen von DAX, Euro STOXX 50 & Co. gut untermauert. Offenbar hatten die Anleger Ende 2018 auf eine deutlich stärkere Abschwächung der Wirtschaft gesetzt, die sich aber so nicht bewahrheitet hat. Und daher mussten die hohen Kursverluste des 4. Quartals 2018 wieder aufgeholt werden.

Kurserholung erscheint kurzfristig ausgereizt

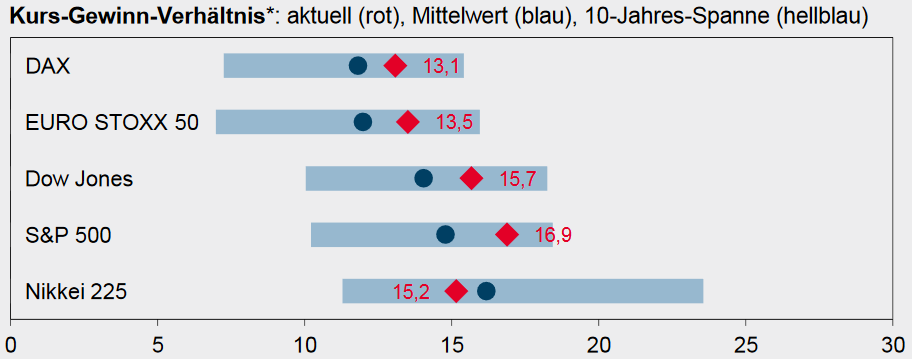

Allerdings erscheint das Ausmaß der Kurserholungen ausreichend. Denn vor dem Hintergrund geringerer Gewinnwachstumsraten ist die inzwischen erreichte fundamentale Bewertung der Aktienmärkte – gemessen am Kurs-Gewinn-Verhältnis (KGV) – schon wieder relativ hoch.

(Quelle: helaba.de)

Als der DAX zum Beispiel Anfang September bei rund 12.000 Punkten stand, lag das KGV bei 12,2 (siehe Börse-Intern vom 06.09.2018). Inzwischen ist ein halbes Jahr vergangen und die Gewinne der Unternehmen sind bis heute teilweise gestiegen, teilweise aber auch gesunken. Aktuell steht der DAX bei rund 12.300 Punkten und das KGV ist auf 13,1 gestiegen. Angesichts der Industrie-Rezession in Deutschland ist diese Höherbewertung nicht in Gänze nachvollziehbar.

Der Euro STOXX 50 stand Anfang September mit einem KGV von 13,0 bei rund 3.300 Punkten. Jetzt sind es rund 3.500 Zähler und das KGV liegt bei 13,5. Schaut man auf die Entwicklung der Auftragseingänge und der Produktion in der Eurozone, dann ist auch dieser Kurs-und Bewertungsaufschlag nicht gerechtfertigt. Das weitere Wachstums- und damit das Kurspotential dürften daher begrenzt sein.

Aktienindizes haben ein kritisches Kursniveau erreicht

Noch kritischer ist die Situation in den USA. Denn dort haben wir es aktuell ja mit Blick auf die laufende Bilanzsaison sogar unter dem Strich mit sinkenden Unternehmensgewinnen zu tun. Für das Gesamtjahr 2019 wird zwar ein leichtes Gewinnwachstum erwartet, doch dürfte sich dieses im einstelligen Bereich bewegen.

Angesichts der 2018 besonders stark gestiegenen Unternehmensgewinne (die der Steuerreform in den USA zu verdanken waren), ist ein prozentual einstelliges Gewinnwachstum in 2019 immer noch ein gutes Ergebnis. Doch auch das KGV des S&P 500 liegt mit aktuell 16,9 leicht oberhalb des Niveaus von Anfang September 2018. Und damals hatte der S&P 500 nur wenig später – am 21.09.2018 (siehe vertikale Linie im folgenden Chart) – bei 2.941 Punkten ein Allzeithoch markiert und war dann um 20 % auf 2.346 Punkte eingebrochen. Keine guten Aussichten also, wenn man bedenkt, dass der S&P 500 gerade wieder exakt das Kursniveau von damals erreicht hat (gelber Kreis).

Gestern hat der S&P 500 nach dem Nasdaq 100 ebenfalls ein neues Allzeithoch erreicht. Obwohl dies für die Bullen natürlich grundsätzlich eine positive Entwicklung ist, sehe ich darin keineswegs einen Grund, in Jubelstürme auszubrechen. Denn das neue historische Verlaufshoch liegt mit 2949,52 Punkten lediglich um 8,61 Zählern über dem bisherigen Allzeithoch. Und am Sitzungsende konnte der Index mit 2943,03 Punkten nur ganz knapp einen neuen Schlussrekord aufstellen.

Aufwärtstrend scheint weiterhin zu ermüden

Obwohl der S&P 500 in den Tagen zuvor auch schon die abgeflachte Aufwärtslinie (blau) überwinden konnte, ist dadurch also nicht gerade mehr Dynamik aufgekommen. Und so bleibt die aktuelle Situation angesichts der längst deutlich überkauften Lage fragil. Es ist einfach zu erwarten, dass das ehemalige Allzeithoch aus den oben genannten Gründen nicht schon im aktuellen Anlauf nachhaltig überwunden werden kann.

Ein erneuter Rücksetzer dürfte moderater ausfallen

Mit den aktuellen BIP-Daten zum 1. Quartal 2019 wissen wir zwar inzwischen, dass der Einbruch der Aktienmärkte im vergangenen Jahr übertrieben war und daher aufgeholt werden musste, doch ein erneuter Rücksetzer dürfte angesichts der nun wieder erreichten KGV-Bewertung und der völlig überkauften Marktlage nicht mehr lange auf sich warten lassen. Dieser dürfte allerdings moderater ausfallen als der vorangegangene. Eine Fortsetzung der „großen Seitwärtsbewegung auf hohem Niveau“ erscheint damit aber weiterhin das wahrscheinlichste Szenario für die kommenden Tage und Wochen.

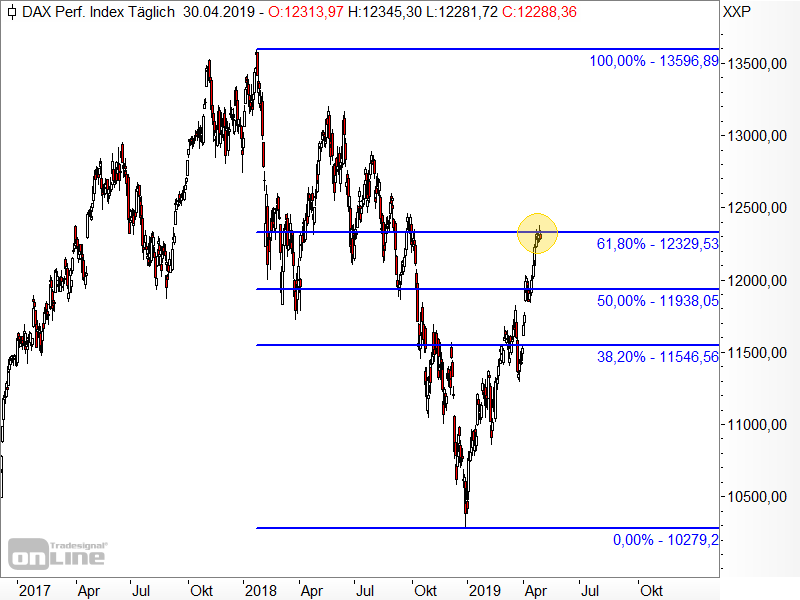

Fibonacci-Marke drückt auf den DAX

Übrigens steht auch der DAX immer noch an einer wichtigen Markt, die das Potential hat, den Index erst einmal wieder ein Stück nach unten zu schicken. Gemeint ist das 61,80%-Fibonacci-Retracement der gesamten Korrekturbewegung des DAX, welches der Index schon in der vergangenen Woche erreicht hatte (gelber Kreis im Chart).

Bullish ist zu werten ist, dass der Index von dieser Marke bislang nicht abgeprallt ist, sondern hier nur konsolidiert. Das spricht dafür, dass die gesamte Korrektur nach dem Erreichen des Maximalkursziels einer Gegenbewegung nun nicht wieder aufgenommen wird, sondern beendet ist. Aber dennoch ist auch hier die Lage im laufenden Aufwärtstrend überkauft und ein Rücksetzer daher fällig.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!