Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Aktienrückkäufe auf Rekordniveau – Gefahren in den Bilanzen

Ausgabe vom 22.01.2019

Aktienrückkäufe auf Rekordniveau – Gefahren in den Bilanzen

von Sven Weisenhaus

Wie Sie längst wissen, hat Trumps Steuerreform dazu geführt, dass die US-Wirtschaft im vergangenen Jahr stärker gewachsen ist. So stieg das Bruttoinlandsprodukt (BIP) im 2. Quartal um satte 4,2 % und im 3. Quartal immerhin noch um 3,4 %, nach „nur“ 2,2 % im 1. Quartal. Wie viel von diesem Wachstum allerdings genau auf die Steuerreform zurückgeht, ist umstritten.

Aktienrückkäufe 2018 auf Rekordniveau

Denn im ersten Halbjahr investierten die US-Unternehmen zwar noch kräftig, doch im 3. Quartal hielten sie sich bereits wieder deutlich zurück. Und die Unternehmen holten zwar aufgrund der Steuervergünstigungen Milliarden aus dem Ausland zurück, das Geld floss aber nicht, wie von Trump gewünscht, in neue Projekte, sondern zu einem sehr großen Teil in Aktienrückkäufe. Das hatte zur Folge, dass die Aktienrückkäufe 2018 ein Rekordniveau erreichten.

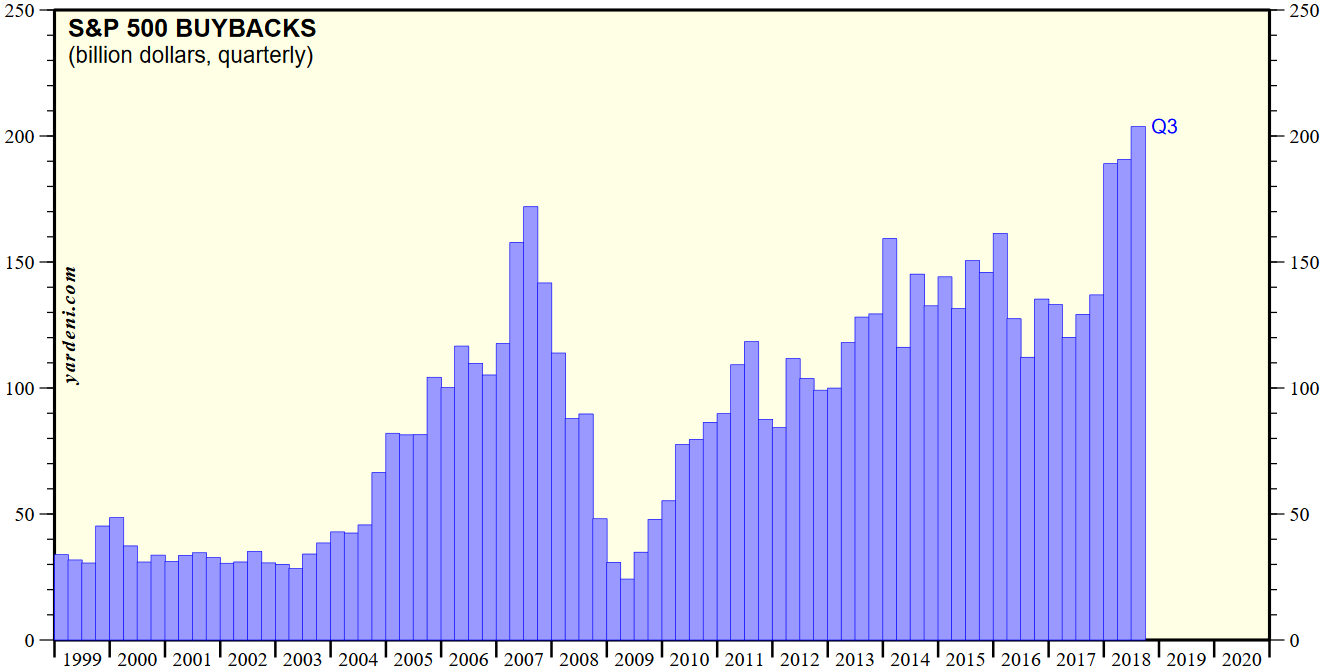

Allein im 2. Quartal betrug das Volumen stolze 437 Milliarden Dollar. Davon machten nur die Unternehmen aus dem S&P 500, also die 500 wichtigsten börsennotierten Unternehmen der USA, 190,62 Milliarden Dollar aus – ein Rekordwert (siehe folgende Grafik). Und im 3. Quartal steckten sie noch einmal rund 200 Milliarden in ihre eigenen Anteile – wieder ein neuer Rekord.

(Quelle: yardeni.com, Standard & Poor’s)

Im gesamten Jahr 2018 dürften die Aktienrückkäufe in den USA dadurch insgesamt erstmals bei über einer Billion Dollar gelegen haben. Die US-Unternehmen hätten damit laut Medienberichten zum ersten Mal mehr Geld für Aktienrückkäufe ausgegeben als für produktive Investitionen.

US-Unternehmen haben Wert vernichtet

Das Problem daran: Durch die Aktienrückkäufe wird kein ökonomischer Mehrwert geschaffen. Das Gegenteil war jüngst sogar der Fall. Kurzfristig haben die Rückkäufe die Aktienkurse 2018 getrieben. Doch nach der Korrektur vom Jahresende notierten die Kurse im Durchschnitt tiefer als noch zu Beginn des vergangenen Jahres. Und damit wurde Kapital vernichtet. Zumal ein großer Teil der Aktenrückkäufe auf dem Niveau der Allzeithochs des Jahres getätigt wurde. Und so kauften die Unternehmen ihre eigenen Anteile zu fundamental überteuerten Preisen/Kursen. Das Problem ist also, dass es sich bei diesem Vorgehen um reine Kurskosmetik handelte, weil man offenbar keine sinnvolleren Investitionsmöglichkeiten mehr gesehen hatte. - Genau davor hatte ich schon im Frühjahr 2018 gewarnt (siehe Börse-Intern vom 1. März 2018).

Dividendenzahlungen in die eigene Tasche

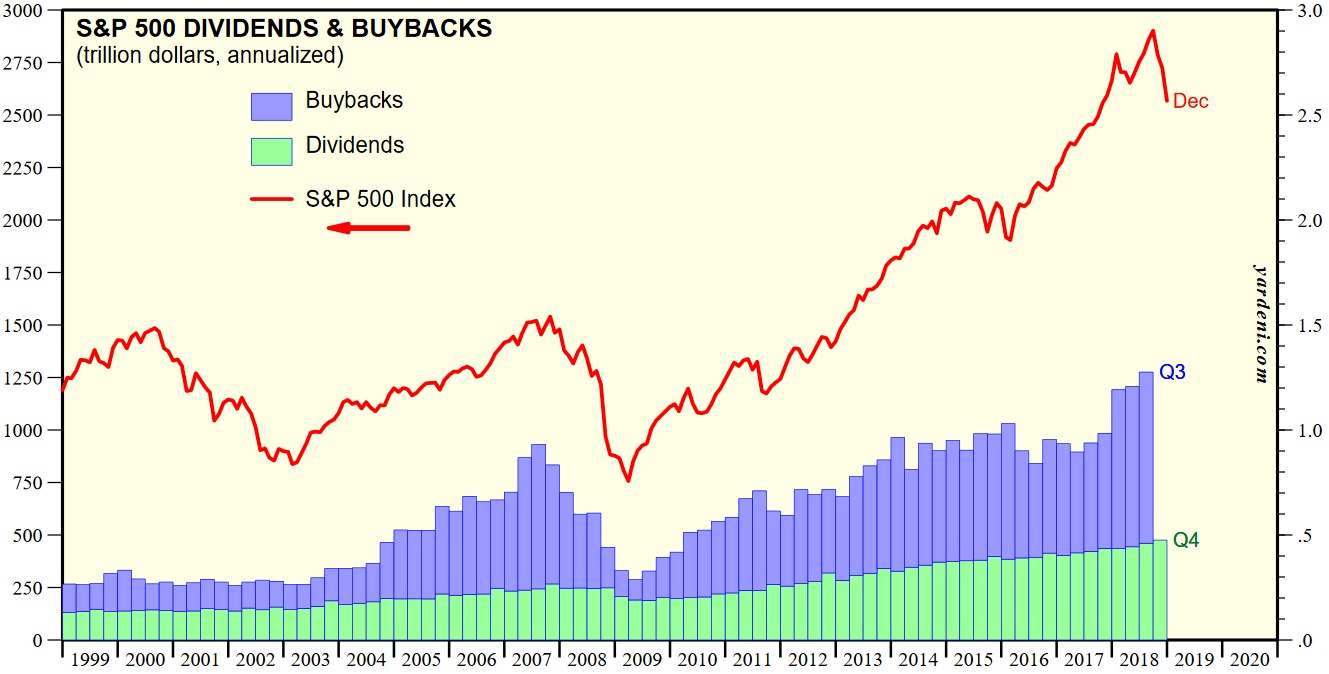

Es kann sein, dass die Unternehmen auch eigene Anteile vom Markt genommen haben, damit sie nicht so viel Dividende ausschütten müssen, bzw. diese zum Teil in die eigenen Taschen fließt und so das Kapital zumindest zum Teil im Unternehmen bleibt. Denn auch die Dividendenzahlungen erreichten im vergangenen Jahr einen neuen Rekord (grün im folgenden Chart).

(Quelle: yardeni.com, Standard & Poor’s)

Doch aus welchem Grund auch immer die Aktienrückkäufe getätigt wurden, der Kurs des S&P 500 ist zum Jahresende hin gefallen (rot im Chart). Und die Grafik zeigt, wie wichtig die Aktienrückkäufe in den vergangenen Jahren für die Kursentwicklung des S&P 500 waren.

Steuereffekt nur ein Strohfeuer

Mit Steuerentlastungen von 1,5 Billionen Dollar wollte Trump den Wirtschaftsaufschwung in den USA anheizen. Doch rund 1 Billionen Dollar – und damit zwei Drittel der Steuergeschenke – flossen in Aktienrückkäufe. Und so besteht die Gefahr, dass der Wirtschaftsboom, den Trump durch seine Steuerreform eigentlich auslösen wollte, nur ein Strohfeuer gewesen ist. Zumal die Aktien nun deutlich weniger wert sind und damit das investierte Kapital der Unternehmen geschrumpft ist. Im laufenden Jahr werden die Wachstumsraten jedenfalls, folgt man den aktuellen Prognosen, auf das Niveau zurückgehen, welches sie vor der Reform erreicht hatten.

Hohe Übernahmeprämien schlummern in den Bilanzen

Das Problem der überteuerten Aktien könnte noch aus einem anderen Aspekt interessant werden. Viele Konzerne haben auch deshalb eigene Aktien zurückgekauft, um damit Firmenübernahmen zu finanzieren. Auch dabei wurden hohe Preise gezahlt. Kauft aber ein Unternehmen ein anderes Unternehmen, so ist es verpflichtet, das Vermögen des Neuerwerbs in die eigene Bilanz zu integrieren. Dazu muss man es in Einzelteile zerlegen und jede Position bewerten – zum Beispiel Maschinen, Fuhrpark, Grundstücke, Patente und Kundenkontakte. Liegt der Kaufpreis dafür aber über dem Wert der neuen Bilanzpositionen, so wird diese „Übernahmeprämie“ als „Goodwill“ in der Bilanz verbucht. Und diese Kennzahl wächst seit einigen Jahren bei vielen Unternehmen in einem gefährlichen Maße.

Nach Handelsblatt-Berechnungen betrug ihr Gesamtvolumen zum Beispiel alleine im DAX Ende des vergangenen Jahres 297 Milliarden Euro. Das waren fast 40 Milliarden Euro mehr als noch bei Abschluss und Veröffentlichung der Jahresberichte für 2017 und mehr als doppelt so viel wie im Jahr 2005.

Wann diese zum Problem werden

Das ist solange kein Problem, wie man die neuen Geschäftsbereiche behält oder sie noch teurer weiterverkaufen kann. Möchte man aber solche Geschäftsbereiche wieder aufgeben und kann man sie nur noch billiger oder gar nicht mehr verkaufen, muss man ebenfalls Abschreibungen vornehmen. Und diese mindern natürlich auch den Gewinn.

Wie schwerwiegend solche Abschreibungen wirken können, zeigte das Beispiel General Electric (GE). Nach vielen Zukäufen entschloss sich das Management, ganze 22 Milliarden Dollar an Firmenwerten aus Übernahmen in der Kraftwerkssparte abzuschreiben. Von einem Kurshoch bei über 30 Dollar Ende 2017 brach der Aktienkurs auf nur noch knapp über 6 Dollar Ende 2018 ein. Der Börsenwert reduzierte sich von ca. 270 auf nur noch rund 60 Milliarden Dollar. Die Folge: GE flog als einzig noch verbliebendes Gründungsmitglied aus dem Dow Jones-Index.

Würde ThyssenKrupp seinen Goodwill in Höhe von laut Handelsblatt 3,8 Milliarden Euro komplett abschreiben müssen, wäre der Konzern, der aktuell rund 9,7 Milliarden Euro an der Börse wiegt, angesichts eines Eigenkapitals von nur 2,8 Milliarden Euro direkt überschuldet. Dieses Schicksal würde nach Berechnungen des Handelsblatts auch Fresenius drohen. Denn der Gesundheitskonzern bilanziert nach vielen Übernahmen demnach inzwischen ebenfalls mehr Goodwill als Eigenkapital. Wie sich diese Kennzahlen bei Bayer nach der Monsanto-Übernahme darstellen, möchte ich gar nicht erst wissen. Bayer setzte jedenfalls einen Goodwill von 23 Milliarden Euro für die Übernahme an.

Fazit

Bleibt also zu hoffen, dass die Wirtschaft weiter wächst, die Aktienmärkte nicht einbrechen, alle Geschäftsbereiche der Unternehmen weiter florieren und die Firmenwerte nicht abgeschrieben werden müssen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!