Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

US-Anleger reagieren völlig überzogen auf die Fed-Entscheidung

Ausgabe vom 20.12.2018

US-Anleger reagieren völlig überzogen auf die Fed-Entscheidung

von Sven Weisenhaus

Die aktuellen Kursverluste an den Aktienmärkten, insbesondere in den USA, werden heute als anscheinend völlig logische Konsequenz der gestrigen Fed-Zinsentscheidung kommentiert. Doch angemessener erscheint, den 800-Punkte-Rutsch im Dow Jones als eine Überreaktion zu bezeichnen. Denn die US-Notenbank hat mit ihren Maßnahmen die Markterwartungen ziemlich gut getroffen.

Zinsanhebung wurde mehrheitlich erwartet

So wurde die Anhebung des Leitzinsbandes um 25 Basispunkte auf eine Range von 2,25 % bis 2,50 % mit einer klaren Mehrheit von zuletzt immerhin noch über 70 % erwartet. Und diese Anhebung ist letztlich auch ein Ergebnis der in den USA nach wie vor sehr gut laufenden Konjunktur - und insofern kein Grund für fallende Aktienkurse. Nun kann man durchaus argumentieren, dass die Kurse auch nach den vorangegangenen Zinsanhebung jeweils deutlich nachgaben. Vor diesem Umstand hatte auch ich Sie in der Vergangenheit ja immer wieder gewarnt. Doch der gestrige 800-Punkte-Rutsch binnen nur einer Stunde war als direkte Reaktion auf die Zinsanhebung aus meiner Sicht übertrieben.

Zinspause wurde mehrheitlich erwartet

Auch im Statement zum Zinsentscheid findet sich kein Grund für eine derart scharfe Marktreaktion. Denn die quasi einzige, wesentliche Änderung war, dass die Notenbank nicht mehr „weitere“, sondern nun lediglich noch „einige weitere“ Zinsanhebungen für angemessen hält. Und zukünftig will sie die „wirtschaftlichen und finanziellen Entwicklungen und ihre Auswirkungen auf die wirtschaftlichen Auswirkungen“ beobachten. Mit diesem hinzugefügten Passus haben die Notenbanker den bisherigen Autopiloten der graduellen Zinsanhebungen quasi ausgeschaltet.

Doch auch dieser Schritt, der eine Zinspause sehr wahrscheinlich macht, wurde vom Markt bereits so erwartet. Denn die Fed hatte die Märkte zuvor schon verbal auf diesen Umstand vorbereitet (siehe auch „Legt die US-Notenbank 2019 eine Zinspause ein?“). Auf der gestrigen Pressekonferenz bestätigte Fed-Chef Jerome Powell dann auch überraschend deutlich, dass im nächsten Jahr nur noch zwei Zinsanhebungen wahrscheinlich sind.

Konjunktur-Ängste als Grund für fallende Kurse?

Im Hinblick darauf wird nun argumentiert, dass eine Zinspause nur nötig wird, weil sich die US-Konjunktur abschwächt. Und dies sei natürlich ein hinreichender Grund für fallende Aktienkurse. Das mag nicht gänzlich falsch sein, doch wie bereits geschrieben, waren die Märkte auch darauf längst vorbereitet. Und mit Blick auf die angepassten Projektionen des Fed-Stabs erscheinen die vermeintlichen Konjunktur-Ängste überzogen.

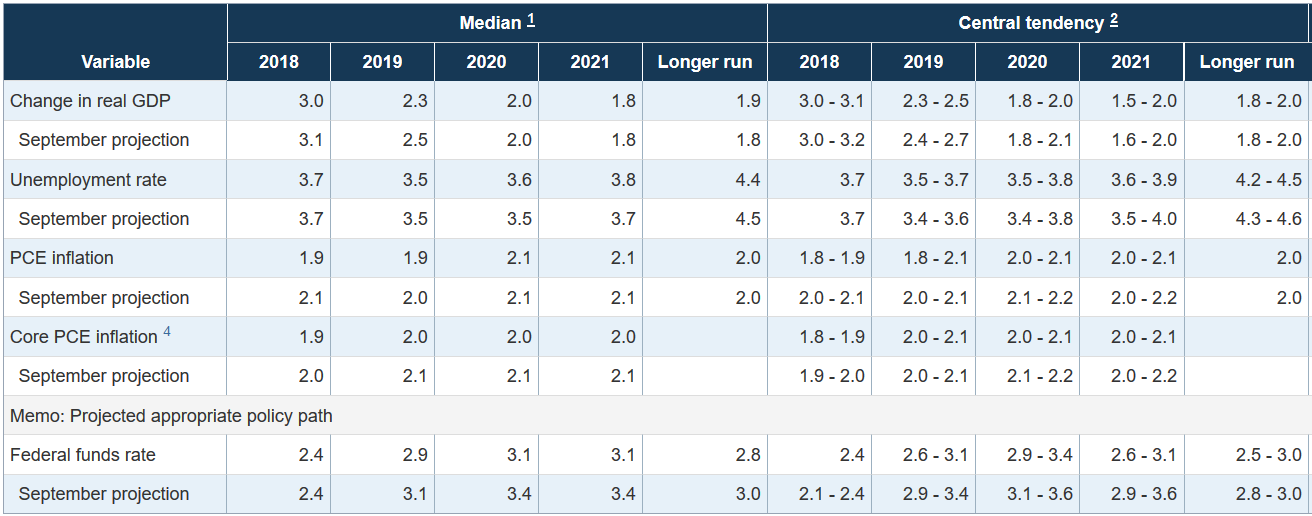

Denn die Erwartungen für das Wirtschaftswachstum in den kommenden Jahren wurde jeweils nur minimal nach unten angepasst:

2018: 3,0 - 3,1 % (zuvor: 3,0 - 3,2 %)

2019: 2,3 - 2,5 % (zuvor: 2,4 - 2,7 %)

2020: 1,8 - 2,0 % (zuvor: 1,8 - 2,1 %)

Und die Erwartungen für die Arbeitslosenquote wurden auch nur minimal nach oben korrigiert.

(Quelle: US-Notenbank)

Der Grund für die Zinspause ist daher wohl eher, dass die Inflationserwartungen ein wenig stärker reduziert wurden:

2018: 1,8 - 1,9 % (zuvor: 2,0 - 2,1 %)

2019: 1,8 - 2,1 % (zuvor: 2,0 - 2,1 %)

2020: 2,0 - 2,1 % (zuvor: 2,1 - 2,2 %)

Aber das ist wohl lediglich dem dramatischen Einbruch des Ölpreises geschuldet. Und unabhängig davon sind auch hier die Anpassungen so gering, dass sie kaum einen 800-Punkte-Rutsch des Dow Jones rechtfertigen.

Übertriebene Reaktionen am Aktienmarkt

Gut, letztlich haben die Märkte auf die Fed-Sitzung reagiert, wie sie reagiert haben. Und der Zusammenhang mit der Zinsentscheidung ist natürlich einleuchtend. Trotzdem scheint die Reaktion übertrieben. Und so kann ich mir sehr gut vorstellen, dass in den kommenden Tagen verlorenes Terrain zumindest teilweise wieder zurückerobert werden kann.

Zumal man die Zinspause auch positiv werten kann. Schließlich werden die Märkte nun länger mit billiger Liquidität versorgt. Und bislang war genau dies immer ein guter Grund für steigende Aktienkurse. Zudem sollte man nicht vergessen, dass die Fed den Leitzins binnen drei Jahren gerade mal um 2,25 Prozentpunkte erhöht hat. Beim vorangegangenen Zinserhöhungszyklus mussten die Anleger einen Anstieg von 4,25 Prozentpunkten in zwei Jahren verkraften.

Und vergessen sollte man auch nicht, dass die Bilanzsummen von Europäischer Zentralbank (EZB), Bank of Japan (BOJ) und Fed zusammen von 3 auf 15 Billionen Dollar zugelegt haben. Es ist also bei aktuell noch sehr niedrigen Zinsen sehr viel Liquidität im Markt. Erst seit kurzem wird durch die Reduzierung der Anleihenkäufe langsam Luft abgelassen und die Bilanzsummen der drei Notenbanken nicht mehr weiter aufgebläht, sondern in Summe sogar langsam reduziert.

Die zum Teil „heiße Luft“, die man in manchen fundamental völlig überteuerten Börsennotierungen gesehen hat, entweicht dadurch nun auch langsam. Nicht mehr und nicht weniger. Bleiben Sie also weiterhin ruhig und lassen Sie sich von solchen Marktübertreibungen wie gestern nicht verunsichern. Bleiben Sie aber vorsichtig, denn die allgemeine Marktkorrektur wird sich wohl auch in 2019 noch fortsetzen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!