Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Nachrichten und Ereignisse rund um China - und die Folgen

Ausgabe vom 02.08.2021

Nachrichten und Ereignisse rund um China - und die Folgen

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

tja, so kann es gehen: Da schrieb ich vergangene Woche noch darüber, dass man als Anleger Nachrichten getrost ignorieren kann, und prompt gab es eine Nachricht, die mich im Geldanlage-Brief zu einem Verkauf veranlasst hat.

Erstens kommt es anders, und zweitens als man denkt

Und nachdem schon Sven Weisenhaus einen Tag später an meiner radikalen Aussage Kritik geübt hat, alle News zu ignorieren, musste ich mir natürlich auch gefallen lassen, dass der eine oder andere Leser ebenfalls frotzelte: „Ich denke, Kurse machen Nachrichten – also lest keine Nachrichten, sondern bleibt stur und geduldig. Und nun wird der Verkauf einer Position doch mit einer Nachricht begründet.“

Ich könnte es mir leicht machen und Kostolany zitieren: „An der Börse ist alles möglich – auch das Gegenteil.“ Aber das bringt uns nicht weiter. Die Wahrheit liegt wie immer irgendwo dazwischen.

China reguliert wieder einmal den Kapitalmarkt

Worum geht es? China hat vor gut einer Woche in einer Nacht-und-Nebel-Aktion drastische Einschränkungen für Unternehmen verhängt, die in der Online-Bildung und insbesondere in der Schülernachhilfe tätig sind. Diese müssen nun als Non-Profit-Organisationen arbeiten. Ausländische Investoren können in diese Unternehmen nur noch eingeschränkt investieren. Die betreffenden Unternehmen dürfen sich zudem nicht mehr am Kapitalmarkt finanzieren und sie dürfen nicht mehr übernommen werden oder fusionieren. Zulassungen für neue Angebote/Unternehmen werden nicht mehr vergeben, die bestehenden müssen aber den Zulassungsprozess erneut durchlaufen (unter anderem um nachzuweisen, dass sie weitere neue Auflagen erfüllen, z.B. bestimmte zeitliche Beschränkungen der Angebote).

Damit will die Regierung angeblich den seit Jahren gestiegenen Leistungs- und Erwartungsdruck auf Schüler verringern. Laut chinesischen Medien hätten viele Eltern bis zur Hälfte ihres Einkommens für Zusatzunterricht ausgegeben, um ihren Kindern die Chance auf einen renommierten Universitätsplatz zu bewahren.

Ob das alles so stimmt, ist von außen schwer zu beurteilen. Fraglich ist auch, ob sich für die finanziell belasteten Eltern dadurch etwas ändert: Non-Profit bedeutet ja nur, dass die Kosten genauso hoch sein müssen wie die Umsätze. Theoretisch ist es also denkbar, dass Unternehmen die Preise unverändert lassen und z.B. die Managergehälter entsprechend erhöhen…

Eine Enteignung von Investoren durch die Hintertür

Wie auch immer – zunächst einmal ließ diese Anordnung die Kurse der betroffenen Unternehmen einbrechen: China Online Education, New Oriental Education oder TAL Education verloren im Tief zwischen 63,5 und 80,4 %. Kein Wunder, schließlich laufen die neuen Regeln auf eine Enteignung der Investoren hinaus: Wenn die Unternehmen keine Gewinne mehr erwirtschaften dürfen, entfällt für Anleger jegliche Motivation, in sie Geld zu investieren.

Später kamen auch weitere chinesische Unternehmen unter Druck. vor allem an ausländischen Börsenplätzen und insbesondere in den USA. Das hängt damit zusammen, dass die erwähnte Einschränkung für ausländische Anleger in Chinas Online-Bildungsunternehmen zu investieren, prinzipiell auch auf alle anderen chinesischen (Auslands-)Aktien anwendbar ist. Damit hat China einen Hebel, um ausländische Investoren jederzeit per Dekret aus ihren chinesischen Aktien zu vertreiben. Und diese Gefahr scheinen zumindest die Anleger in den USA inzwischen auch einzupreisen.

Als Reaktion darauf habe ich aus dem Musterdepot meines Geldanlage-Briefs den China-ETF verkauft. Und das hat die oben erwähnte Leserreaktion (und noch einige andere) hervorgerufen.

Der Unterschied zwischen Nachricht und Ereignis

Warum ist diese Nachricht anders als andere und warum habe ich verkauft?

Zunächst muss man fein unterscheiden zwischen „Nachrichten“ („Die Kurse fielen, weil die Anleger Inflation fürchten.“) und tatsächlichen Ereignissen, die Tatsachen sind und unter anderem das Zeug haben, die Richtung der Kurse nachhaltig und langfristig zu ändern. Wir hatten es mit Letzterem zu tun – einem Ereignis, das sowohl Nachrichten gemacht als auch die Kurse bewegt hat.

Wie Sie mit Nachrichten umgehen sollten

An diesem konkreten Fall lässt sich sehr schön zeigen, wie Sie als Langfristanleger mit Nachrichten und Kursreaktionen umgehen sollten. (Der Geldanlage-Brief ist ein langfristiger Börsenbrief.) Stellen wir uns dazu ein paar Fragen:

- Hätte man nicht sofort reagieren müssen? Nein, kurzfristige Marktverwerfungen sollten in einem langfristigen Depot nicht sofort zu Verkäufen führen. Ein eventuell notwendiger Wiedereinstieg wird ansonsten erheblich erschwert.

- Aber reagiert man dann nicht unter Umständen zu spät? Nein, weil die ersten starken Kursausschläge nach unerwarteten Ereignissen oft von Panik (oder automatischen Verkaufsorders) gesteuert sind. Darauf kann man weder zeitlich noch sachlich vernünftig reagieren. Zum einen kam man die Verluste selbst dann nicht verhindern kann, wenn man den ganzen Tag vor dem Ticker sitzt. Und zum anderen kann man die Ereignisse anhand der Meldungen anfangs oft noch nicht richtig einordnen, vor allem wenn es – wie in diesem Fall – um ein sehr spezielles Thema geht, zu dem man als Außenstehender in der Regel viel zu wenig Informationen hat.

- Was macht man aber dann? Zunächst einmal etwas abwarten und die Kurse beobachten. Wir von Stockstreet weisen immer wieder darauf hin, dass erst die Gegenreaktion nach einem Einbruch zeigt, wie der Markt über das Thema wirklich denkt. Dann ist es auch weniger kritisch, wenn man sich trotz Recherche keine klare persönliche Meinung zu diesem Thema bilden kann. Trotzdem sollte man die Zeit bis zur Gegenreaktion für eine intensive Recherche und Analyse nutzen. Die Chance, die Hintergründe zu verstehen, sollte man stets ergreifen – unabhängig von der Marktreaktion.

- Wann soll man konkret reagieren? Wenn man aufgrund der Marktreaktion bzw. der eigenen Recherche eine Meinung zu diesem Ereignis und seinen möglichen Auswirkungen hat. Wichtig ist dabei insbesondere zu überlegen, ob das Ereignis Beginn und Teil eines (negativen) Trends ist, der das Potenzial hat, die Kurse langfristig negativ zu beeinflussen.

Genau das habe ich getan – und mich nach meiner Analyse zum Verkauf entschlossen, den ich dann am Donnerstag getätigt habe. An diesem Tag hatte der Kurs unseres ETFs zudem das bisherige Hoch in einer ersten Gegenbewegung wieder erreicht. Perfekter Ausstieg, sozusagen.

Was gegen den Verkauf sprach

Aber warum habe ich überhaupt verkauft? Ein Leser führte folgende 3 Punkte an, die erst einmal gegen einen Verkauf sprechen:

- Die Masse (die jetzt verkauft) liegt falsch.

- Was bekannt ist, ist eingepreist. (Das ist schließlich nicht der erste willkürliche Eingriff der chinesischen Behörden in die Finanzmärkte.)

- Die Kurse steigen an einer Mauer der Angst nach oben. (Und die Kursausschläge zeigen, dass diese Angst wohl sehr groß ist.)

Und im konkreten Fall nennt der Leser noch einen sehr guten vierten Grund:

- Wenn ein Markt (Index) um 25 % oder mehr abgibt, ist die Wahrscheinlichkeit hoch, dass er diese Verluste mit der Zeit wieder aufholt. Daher wäre ein Nachkauf sinnvoller als ein Verkauf – um von den oben genannten Punkten zu profitieren.

Warum kaufen oder verkaufen wir eigentlich Aktien?

Entscheidend für einen Kauf bzw. Verkauf sollte aber stets ein guter Grund für beides sein. Den China-ETF haben wir im Geldanlage-Brief erst Anfang Februar nachgekauft. Der Kaufgrund damals war unter anderem ein gerade erst vollzogener Ausbruch des MSCI Emerging Markets auf ein neues Allzeithoch. Dieses führte ich darauf zurück, dass die Anleger auf das Re-Opening-Szenario nach dem Erfolg der Impfkampagnen setzten, von dem insbesondere China besonders profitieren sollte. Das Land hatte schließlich schon die Pandemie de facto hinter sich gelassen. Die Konjunktur lief dort längst viel besser als anderswo, hatte aber noch weiteres Potenzial, und konnte daher von den Öffnungen im Westen profitieren. Darüber hinaus schien unter der neuen US-Regierung eine gewisse Entspannung zwischen China und den USA möglich.

Doch im weiteren Verlauf hat sich keine dieser Erwartungen wirklich erfüllt: Der MSCI Emerging Markets hat im Juli einen Fehlausbruch an seinem alten Hoch perfekt gemacht. Das hatte auch damit zu tun, dass die Biden-Regierung die Handelssanktionen und Zölle zunächst aufrechterhalten hatte. Und nicht nur das: Nach den Meinungsverschiedenheiten zum chinesischen Vorgehen in Hongkong oder der Uiguren-Provinz Xinjiang gab es sogar neue Sanktionen seitens der USA.

China und die USA „vor ersthaften Schwierigkeiten“

Selbst ein Besuch der stellvertretenden US-Außenministerin in der vergangenen Woche in China – der hochrangigste aus dem USA seit langem – konnte die Wogen nicht glätten, zumal zuvor Chinas Präsident auf einer Konferenz von 160 Staaten indirekt zu einem Bündnis gegen die USA aufgerufen hat. Der chinesische Vize-Außenminister sagte nach dem Treffen dann auch ganz undiplomatisch: „Die chinesisch-amerikanischen Beziehungen stehen vor ernsthaften Schwierigkeiten“.

Der US-Präsident verschärfte danach noch die Rhetorik, indem er einen „echten Krieg mit einer Großmacht“ als „Folge eines großen Cyberangriffs von großer Tragweite“ als „mehr als wahrscheinlich“ bezeichnete. Diese Bemerkung bezieht sich sowohl auf China als auch auf Russland, die immer wieder verdächtigt werden, Cyberangriffe gegen Einrichtungen im Westen zu führen.

Und die US-Regierung könnte ebenfalls Maßnahmen beschließen, durch die Investoren der Kauf chinesischer Aktien unmöglich wäre. Es wäre nicht das erste Mal: Bereits Donald Trump hatte eine Direktive erlassen, die US-Bürgern den Handel mit bestimmten chinesischen Aktien generell verbot. Diese Liste wurde mehrfach erweitert, zuletzt Anfang Juni durch US-Präsident Biden. Damit sind also auch durch die USA weitere Sanktionen für China-Investoren denkbar.

Ein schlechtes geopolitisches Klima und willkürliche Regulierung

In einem solchen geopolitischen Klima sind Investitionen in einem Land sinnlos, das selbst immer wieder willkürlich Investitionsbeschränkungen verhängt und offenbar gewillt ist, diese - wie mit dieser Aktion angedeutet - unter Umständen massiv zu verschärfen. Welche Umstände das sein könnten, bleibt natürlich ungewiss. Aber China hat den Investoren seine Folterinstrumente gezeigt, was zu den heftigen Kursreaktionen führte.

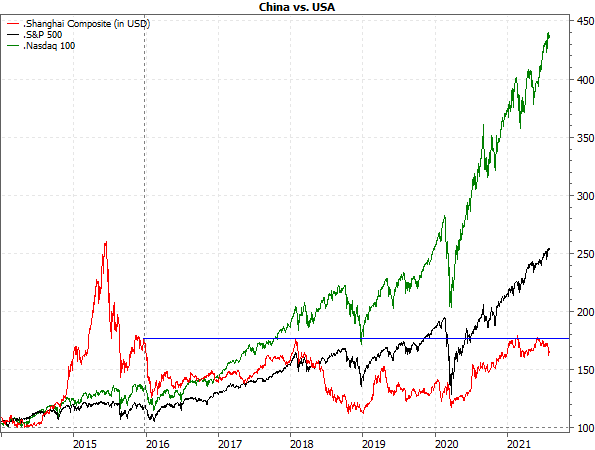

Die Liste der Sündenfälle Chinas bei der Kapitalregulierung ist lang und reicht zurück bis 2014. Damals hat China Lockerungen der bis dato strikten Kapitalmarktregeln beschlossen. Das führte zu einer fulminanten Rally (+162 %), die sofort mit einem ähnlich dynamischen Einbruch (-50 %) endete (siehe folgender Chart, rote Kurve).

Prompt erließ die chinesische Regulierung wieder Restriktionen, um die Märkte vor solchen Kapriolen zu schützen. Dieses Hin und Her zieht sich wie ein roter Faden durch die Kapitalmarktpolitik Chinas. Erst durften auch private Konzerne im Ausland auf große Einkaufstour gehen und wurden dafür mit staatlichen Krediten gepäppelt. Dann wurden die Konzerne wieder zurückgepfiffen. (Der ehemalige Deutsche Bank-Großaktionär HNA ging dabei inzwischen sogar pleite.)

Zuletzt wurde im November 2020 überraschend die Aufsicht von Finanzdienstleistern verschärft, die zur Absage des Mega-Börsengangs von Ant führte, dem Finanzarm des Internet- und Handelskonzerns Alibaba, dem größten Amazon-Konkurrenten. Andere Änderungen betrafen Bilanzregeln, Finanzierungsvorschriften oder die Kreditvergabe.

Chinas Aktienmarkt enttäuscht – seit Jahren

Wie der Chart zeigt, hat der chinesische Aktienmarkt trotz oder wegen dieser Eingriffe die hochgesteckten Erwartungen nie erfüllt. Unter dem Strich blieb er (in US-Dollar gerechnet) weit hinter dem breiten US-Markt, gemessen am S&P 500, zurück – vom NASDAQ 100 ganz zu schweigen. Selbst die Kursentwicklung seit dem Corona-Tief verlief schwächer als in den USA. Und in diesem Jahr ist er bereits zweimal an der blauen Linie gescheitert, die auf ein Zwischenhoch vom Dezember 2016 zurückgeht und inzwischen zum „Deckel“ für die Kurse wird.

Warum soll man in einen Markt investierten oder investiert bleiben, der offenbar sein Aufwärtspotenzial nicht entfalten kann? Und in dem sich zudem das Klima für Investoren verschlechtert und geopolitische Spannungen zunehmen.

Wo Sie niemals investieren sollten

Ein letzter Punkt: Eine alte Investoren-Regel besagt: „Gehe nie in einen Markt, der massiv reguliert und damit von politischer Gnade oder Ungnade abhängig ist!“ Da kann von heute auf morgen genau das Gegenteil von dem geschehen, das bisher üblich war. Das klassische Negativbeispiel aus Deutschland ist der Energiemarkt: Egal, ob Atom-, Kohle- oder Gaskraftwerke, Photovoltaik-Anlagen, Windenergie oder Biomasse – alle Energieformen haben in den vergangenen Jahrzehnten von politischen Entscheidungen profitiert oder (stark) darunter gelitten. Das hatte zum Teil drastische Auswirkungen: So sind große AKW-Betreiber, wie RWE und EOn, heute nur noch ein Schatten ihres alten Selbst, und die einst boomende deutsche Photovoltaik-Industrie ist de facto verschwunden.

Chinesische Aktien werden aber nicht nur von der eigenen Regierung, sondern auch von den USA regulatorisch übermäßig in die Zange genommen. Und da wir aufgrund der anhaltenden und sich verstärkenden Spannungen zwischen den USA und China damit rechnen müssen, dass sich die Zange immer weiter schließt, ist es aus meiner Sicht an der Zeit, Investments in China durch bessere Anlagen zu ersetzen.

Und genau das habe ich in meinem Geldanlage-Brief mit dem frei gewordenen Kapital auch getan. Wenn Sie noch rechtzeitig dabei sein wollen, klicken Sie hier: zum 30-tägigen kostenlosen Probe-Abo des Geldanlage-Briefs.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!