Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Die Rally, der DAX und der Verfallstag

Ausgabe vom 08.06.2020

Die Rally, der DAX und der Verfallstag

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

die Bullen und die Kommentatoren feierten in der vergangenen Woche ausgiebig: Der DAX legte im Wochenvergleich prozentual zweistellig zu und kam damit nicht nur in Reichweite der 13.000-Punkte-Marke, sondern auch seines Allzeithochs. Aber ist es realistisch, dass der DAX noch weiter steigt? Und welche Rolle könnte der Verfallstag dabei spielen?

Eine „Fahnenstange“ im DAX?

Beim Blick auf den Chart dürfte dem einen oder anderen mulmig werden: Mit seinem jüngsten Anstieg bildet der DAX schon eine Art „Fahnenstange“, also einen fast senkrechten Kursanstieg. Das ist ein klares Zeichen für einen Übertreibung.

Da der DAX zudem seit seinem März-Tief nur eine sehr kurze Konsolidierung absolvierte (siehe rotes Rechteck), ist er nach wie vor stark überkauft. Überwertet ist er sowieso. Und nach so einer starken Rally ist doch ohnehin eine Korrektur zu erwarten. Daher könnte an der 13.000-Punkte-Marke für die Bullen erst einmal Schluss sein.

Erstaunlicherweise sagt die Statistik etwas anderes – und das sogar ziemlich eindeutig: Nach einem prozentual zweistelligen Anstieg innerhalb einer Woche bzw. 5 Handelstagen steigt der DAX in den nächsten 10 bzw. 17 Handelstagen noch um 4,5 bzw. 6,4 Prozent weiter, und zwar mit jeweils mehr als 80%-iger Wahrscheinlichkeit!

Warum habe ich ausgerechnet eine 10- bzw. 17-Tagesperiode gewählt? Weil – gerechnet vom vergangenen Freitag – in 10 Handelstagen der große Juni-Verfallstag stattfindet (am 19.06.) und in 17 Handelstagen das 1. Halbjahr 2020 endet. Beides sind bekanntlich wichtige Termine im Anlegerkalender.

Der DAX zum großen Juni-Verfallstag

So dürfte diesmal ein besonders aggressives Window Dressing zum Halbjahresende stattfinden, denn noch bis vor Kurzem waren die meisten Fondsmanager bearish eingestellt bzw. unterinvestiert. Je mehr die Kurse nun weiter steigen, umso stärker wird der Druck, die Bilanz aufzuhübschen und noch auf den fahrenden Zug aufzuspringen. Dadurch sollten die Kurse weiter steigen – was wiederum bis zum Verfallstag die Stillhalter unter Druck bringt.

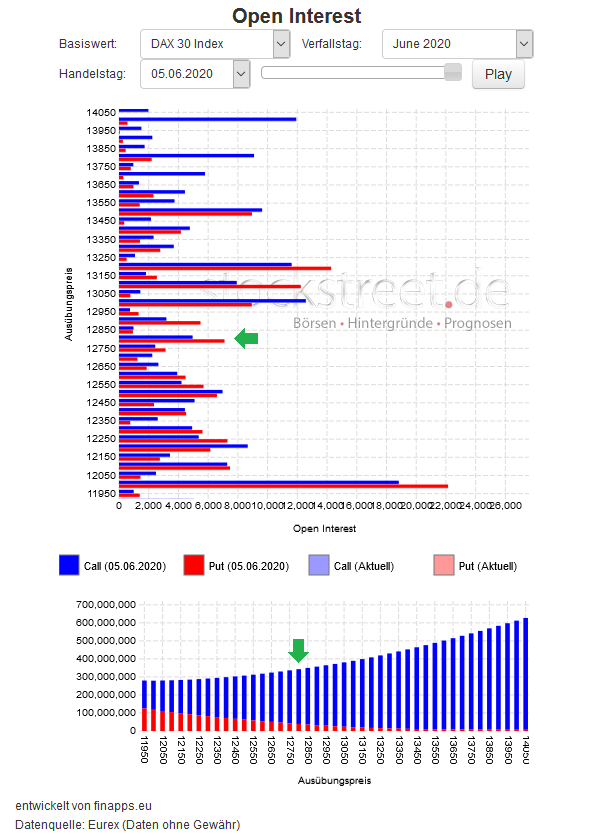

Werfen wir daher bereits heute einen Blick auf das aktuelle Verfallstagsdiagramm des DAX:

Bei aktuell rund 12.800 Punkten (siehe Pfeile) steht der DAX im „verfallstechnischen Niemandsland“: Wie schon zum großen Verfallstag im März ist er dem theoretischen Abrechnungsoptimum (aus Sicht der Stillhalter) weit enteilt. Dieses liegt im Minimum der „Schüsselkurve“ im unteren Teil des Verfallstagsdiagramms, also bei 12.000 Punkten. Während er aber im März aufgrund des Corona-Crashs stark den negativen (roten) Hang der „Schüsselkurve“ hinaufgelaufen ist, erklomm er nun die positive (blaue) Seite.

Schaffen die Stillhalter noch die 12.000 Punkte zum Verfallstag?

Beim Blick auf die konkrete Positionsverteilung im eigentlichen (großen) Verfallstagsdiagramm stellt man fest, dass ab 13.000 Punkten sehr große Call-Positionen (blaue Balken) dicht gestaffelt liegen und damit zwischen 13.000 und 13.200 Punkten eine sehr hohe Hürde für die Bullen errichtet haben. Die Stillhalter dürften alles versuchen, um diese Positionen nicht auch noch ins Geld laufen zu lassen.

Und nach der jüngsten starken Rally, des fahnenstangenähnlichen Anstiegs sowie der überkauften Lage sollte ihnen das mit Unterstützung der Bären auch recht leichtfallen. Zumal nach unten bis 12.500 Punkte nur kleinere Positionen liegen, so dass in diesem Bereich kaum mit Gegendruck aufgrund der Verfallstagspositionierung zu rechnen ist.

Es ist sogar möglich, dass die Stillhalter es noch schaffen, den DAX bis zum Verfallstag bis zur 12.000er Marke zu drücken. Denn unterhalb von 12.500 Punkten häufen sich die Call-Positionen. Da diese inzwischen im Geld liegen, dürften sie weitgehend abgesichert sein. Bei einem fallenden DAX werden diese Calls-Absicherungen – also Long-Positionen – aufgelöst, was Verkäufen entspricht. Das wiederum erhöht den Druck auf den DAX und könnte einen beginnenden Kursverfall beschleunigen.

Die Chartsituation im DAX

Trotz günstiger Statistik und Rückenwind durch das Window Dressing müssen also die Bullen nun mit kräftigem Gegenwind rechnen. Schauen wir also nun auf den aktuellen DAX-Chart, und zwar aus übergeordneter Perspektive:

Durch den März-Crash läuft der DAX in einer größeren Abwärtsbewegung. Allerdings gibt es noch keinen passenden Abwärtstrend, sondern nur mehr oder weniger relevante Abwärtslinien. Deren Relevanz könnte zunehmen, wenn der DAX kurzfristig wieder zurückfällt und damit einen Fehlausbruch an der obersten dieser Abwärtslinien produziert.

Aufgrund der runden 13.000-Punkte-Marke und des dortigen starken Widerstands durch die Verfallstagspositionen (siehe oben) ist ein solcher Rücksetzer durchaus möglich. Hinzu kommt, dass der DAX knapp über der 13.000er Marke (genau bei 13.141 Punkten) einen sogenannten Measured Move beenden könnte. Das sind zwei Kursbewegungen (die in diesem Fall aufwärtsgerichtet sind) und die gleiche Länge haben (siehe blaue Rechtecke).

Warum ein Rückfall bis 12.000-Punkte immer noch bullish wäre

Wenn der DAX tatsächlich kurzfristig bis an die Oberkante des rechten blauen Rechtecks läuft, könnte er bis zum Verfallstag durchaus noch zurück an die 12.000-Punkte-Marke korrigieren: Dies entspräche einer „Minimalkorrektur“ von 38,2 % der Aufwärtswelle in dem rechten blauen Rechteck, deren Ziel rein rechnerisch bei 12.002 Punkten liegt…

Eine solche 1.000-Punkte-Korrektur wäre also kein Beinbruch, auch wenn es zunächst etwas erschreckend klingt. Aber selbst nach einem solchen Rücksetzer liefe der DAX noch in seinem Aufwärtstrend seit dem Tief. Damit hielte er sich immer noch alle Chancen offen, das Kursziel der nächsten Aufwärtswelle zu erreichen, das bei knapp 162 % der ersten Aufwärtsbewegung (linkes blaue Rechteck) oder bei knapp 15.000 Punkten liegt (siehe violette Prozentlinien). Ein solcher Rückfall wäre also immer noch bullish!

Fazit

In den kommenden 2 bis 3 Wochen dürften zwei gegenläufige Tendenzen den DAX-Verlauf bestimmen: Das Window Dressing der Institutionellen erzeugt tendenziell Aufwärtsdruck auf die Kurse, die Verfallstagspositionierung dürfte dafür sorgen, dass der DAX zumindest nicht mehr allzu viel weiter steigt bzw. sogar wieder fällt.

Ob das theoretische (und charttechnisch mögliche) Kursziel zum Verfallstag von 12.000 Punkten erreicht wird, dürfte daher vor allem davon abhängen, wie stark die Anleger Kursrücksetzer wieder als Kaufgelegenheiten ansehen und dadurch den DAX stabilisieren. Für das Trading empfiehlt es sich daher, zunächst auf Abwärts-/Seitwärtsszenarien zu setzen. (Am kommenden Montag werde ich an dieser Stelle ein Update zum Verfallstag geben.)

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!