Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Schwaches Wachstum, schwache Inflation, schwacher Euro

Ausgabe vom 16.05.2018

Schwaches Wachstum, schwache Inflation, schwacher Euro

von Sven Weisenhaus

Nach den schwachen Wachstumszahlen zum 1. Quartal 2018 aus den USA, der Eurozone und Deutschland befürchten einige Experten schon eine Stagflation, also eine nachlassende Wirtschaftsdynamik bei gleichzeitig zunehmender Inflation. Doch für ein solches Szenario ist es wohl noch deutlich zu früh und gibt es derzeit noch keinerlei Anzeichen.

Inflationsanstieg in den USA unter den Erwartungen

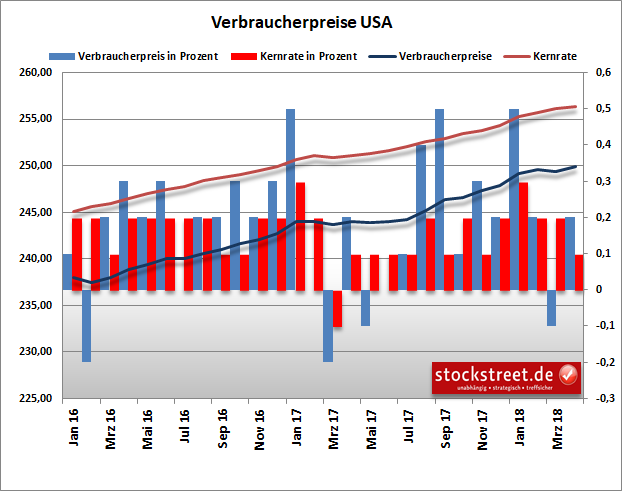

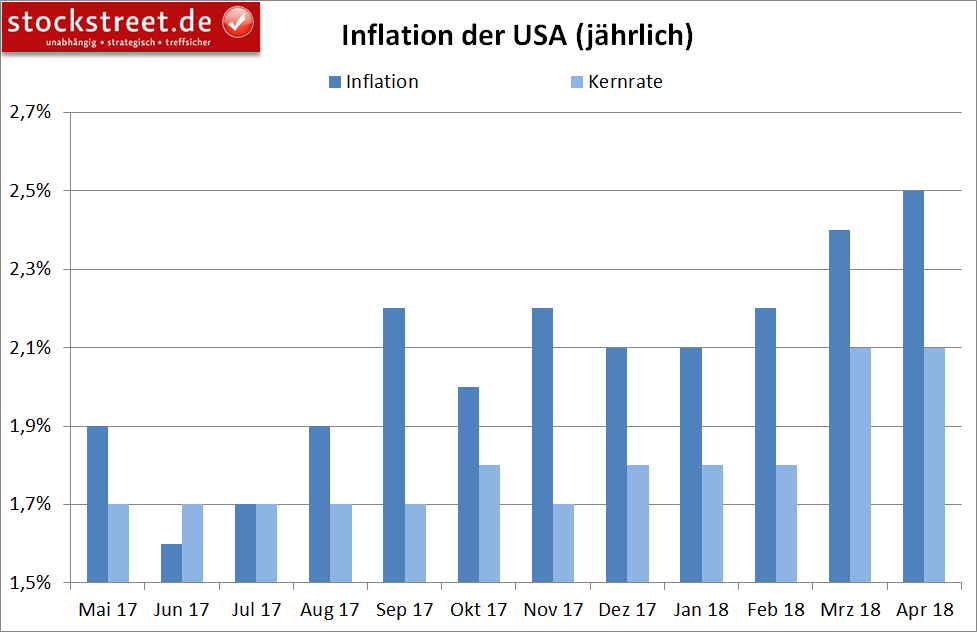

Denn selbst in den USA, wo sich die Inflation in einem klaren Aufwärtstrend befindet (siehe folgende Grafiken) und das Ziel der Notenbank bereits erreicht wurde, blieb die Preisentwicklung jüngst unter den Erwartungen. Sowohl das Monatsplus bei der Gesamtrate der Konsumentenpreise (0,2 %) als auch bei der Kernrate (0,1 %) blieb unter den Konsensschätzungen (0,3 % bzw. 0,2 %).

Die Jahresraten liegen damit jetzt bei +2,5 % (Gesamtrate) bzw. +2,1 % (Kernrate).

Inflationsrate in Deutschland und der Eurozone gesunken

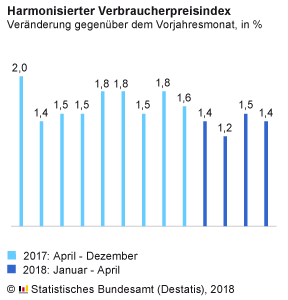

In Deutschland sind die Verbraucherpreise im April „nur“ um 1,6 % gegenüber dem Vorjahresmonat gestiegen. Im Vergleich zum Vormonat blieb die Inflationsrate damit unverändert - sie stieg also nicht (erneut) an. Stattdessen war sogar eher das Gegenteil der Fall. Denn der für europäische Zwecke berechnete Harmonisierte Verbraucherpreisindex (HVPI) lag im April 2018 zwar um 1,4 % über dem Stand von April 2017, im Vergleich zum März 2018 sank der Index aber um 0,1 % (siehe Grafik).

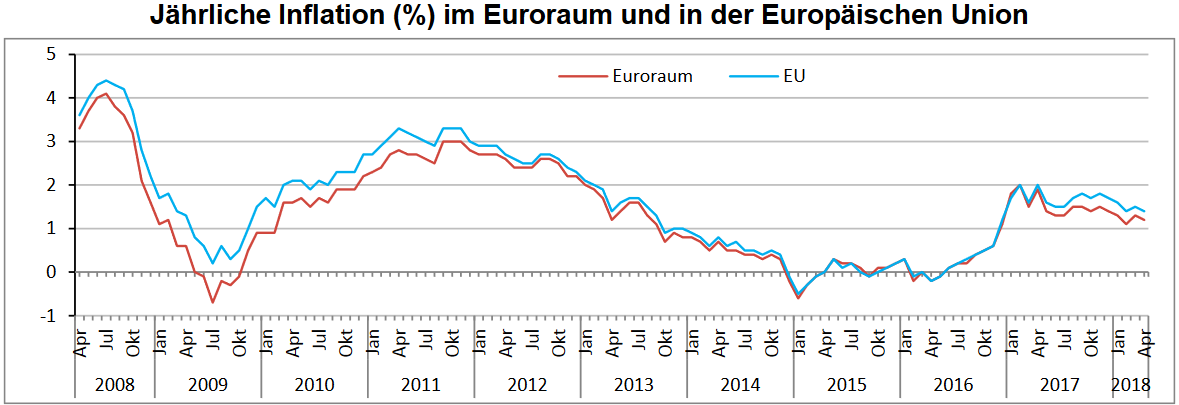

Auch auf europäischer Ebene muss man sich weiter gedulden, bis sich überzeugende Anzeichen für einen neuen bzw. weitergehenden Aufwärtstrend bei der Inflation erkennen lassen. Denn in der Eurozone ist die Jahresrate des HVPI gemäß der Schnellschätzung von Eurostat ebenfalls um 0,1 % zurückgegangen, auf 1,2 % (März: 1,3 %). - Ein Jahr zuvor hatte sie noch 1,9 % betragen. Seitdem befindet sich die Inflationsrate in einem Abwärtstrend (siehe Grafik).

(Quelle: Eurostat)

Bemerkenswert ist dabei vor allem der relativ starke Rückgang der Kernrate (ohne Energie, Lebensmittel, Alkohol und Tabak) von 1,0 % auf nur noch 0,7 % im April. Das ist der niedrigste Wert seit rund einem Jahr. Die Europäische Zentralbank (EZB) strebt in der Kernrate eigentlich eine Teuerung von knapp 2,0 % im Euroraum an. Denn dieser Wert gilt als ideal für die Konjunktur. Allerdings wird er seit langem und wohl auch noch für viele Monate verfehlt.

Geldpolitik der EZB bleibt sehr expansiv

Gemäß der „forward guidance“ der Notenbank ist ein Erreichen der Zielrate aber eigentlich die Voraussetzung dafür, die aktuell sehr lockere Geldpolitik zurückzuführen. Und so ist derzeit kaum damit zu rechnen, dass die EZB ihre Anleihenkäufe Ende September - wie bislang geplant - auslaufen lässt. Stattdessen dürften die monatlichen Käufe lediglich reduziert und mindestens bis Jahresende verlängert werden.

Zunehmende Zinsdifferenz sollte EUR/USD belasten

Da die US-Notenbank derweil bis Jahresende noch (mindestens) zwei Mal den Leitzins anheben dürfte, wird die Zinsdifferenz zwischen den USA und der Eurozone weiter zunehmen. Und weil die Eurozone ihren Wachstumsvorteil des Jahres 2017 inzwischen verloren hat, sollte der Euro zum US-Dollar tendenziell weiter nachgeben. Daher verwundert es auch nicht, dass der Wechselkurs heute bereits die 1,18er Marke unterschritten hat.

Seit der Trendwende an der langfristigen Abwärtstrendlinie kam es nur zu einer kurzen Gegenbewegung, auf die inzwischen wieder ein neues Trendtief folgte (siehe roter Pfeil im Chart). Insofern ist die Abwärtsbewegung klar intakt und dürfte sich in den kommenden Monaten sowohl aus charttechnischer als auch fundamentaler Sicht fortsetzen.

An dem prozyklischen Short-Trade, den ich in der Börse-Intern vom 11. April erstmals und am 3. Mai noch einmal beschrieben hatte, kann man also festhalten. Eine Absicherung am unteren Bereich der gebrochenen Seitwärtsrange (gelbes Rechteck) oder auf Einstandskurs erscheint weiterhin sinnvoll. Im letzteren Fall wären Verluste schon ausgeschlossen. Wer kurzfristiger agiert kann den Stopp auch bis auf das Hoch der kleinen Gegenbewegung bei 1,19962 USD nachziehen. Dann wären sogar erste Gewinne sicher.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!