Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Gute Konjunkturdaten - fallende Kurse?

Ausgabe vom 05.12.2016

Gute Konjunkturdaten - fallende Kurse?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

bevor ich zu meinem heutigen Thema komme, kurz einige Anmerkungen zum Markt: Nach dem erwarteten Ausgang beim Referendum in Italien blieben die befürchteten Turbulenzen an den Finanzmärkten aus. Waren also alle vorherigen Befürchtungen übertrieben?

Das Italien-Referendum und die Märkte

Heute reagieren die Märkte zunächst nur auf die Entscheidung selbst. Sie hatten diese ja bereits eingepreist. Das war an der auffallenden Schwäche der europäischen Märkte in den vergangenen Tagen gut zu erkennen. Nachdem nun – anders als beim Brexit und der US-Präsidentschaftswahl – eine echte Überraschung ausblieb, ist die Unsicherheit zunächst beseitigt, die mit dieser Abstimmung einherging. Also greifen erste Käufer bei einigen unterbewerteten Aktien zu.

Außerdem steigen Trader aus, die zuletzt auf fallende Kurse gesetzt hatten. Das treibt die Kurse nach oben, was wiederum weitere „Shorties“ zum Ausstieg zwingt. Das erzeugt eine sogenannte „Short Squeeze“ – also kurzfristig stark steigende Kurse. Die längerfristigen Folgen der Entscheidung (Wie geht es in Italien politisch weiter und welche Auswirkungen hat das auf Italiens Krisenbanken und den Euro?) sind noch offen. Je nach der weiteren Entwicklung sind also immer noch Turbulenzen möglich.

Sie sollten sich bei solchen Kursreaktionen vor Augen halten, dass die Menschen im Allgemeinen und die Anleger an den Börsen im Besonderen sehr oft die kurzfristigen Auswirkungen stark überschätzen und gleichzeitig die langfristigen Auswirkungen deutlich unterschätzen. So versteht man die Reaktionen auf viele Ereignisse, insbesondere an der Börse, deutlich besser.

Der ISM-Index zeigt eine starke US-Wirtschaft

Kommen wir also zu den kurzfristig nun wieder wichtigeren Themen, z.B. der US-Konjunktur. Dazu gab es in der vergangenen Woche zwei spannende Veröffentlichungen – den ISM-Index des verarbeitenden Gewerbes und den Arbeitsmarktbericht. Beide sind insgesamt sehr positiv ausgefallen. Und ausgerechnet das könnte mittelfristig zu (weiteren) Kursrückgängen an den Aktienmärkten führen!

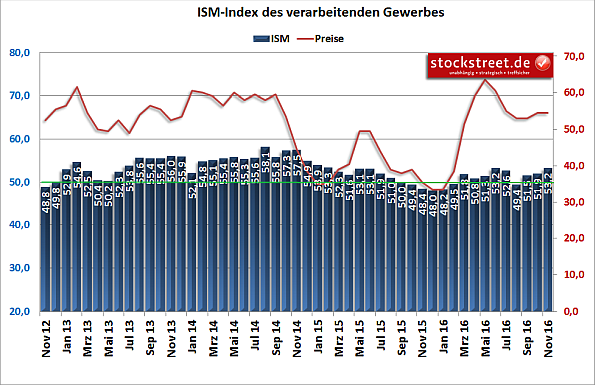

Zunächst die Fakten: Der ISM-Index des verarbeitenden Gewerbes in den USA stieg im November stärker als erwartet von 51,9 auf 53,2 Punkte (siehe Grafik). Ökonomen hatten lediglich mit einem Anstieg auf 52,2 Punkte gerechnet.

(Quelle: Institute for Supply Management)

Abgesehen von dem „Ausrutscher“ im August liegt der ISM-Index damit seit März recht komfortabel oberhalb der 50-Punkte-Marke (grüne Linie), die ein Wachstum des verarbeitenden Gewerbes in den USA anzeigt. Das aktuelle Niveau des Index von 53,2 Punkten entspricht zudem laut ISM einem gesamtvolkswirtschaftlichen Wachstum von 3,2 % (Jahresrate im Vergleich zum Vorquartal). Das steht im völligen Einklang mit den jüngsten Konjunkturdaten aus dem dritten Quartal 2016. Die US-Wirtschaft wächst also unverändert stark. Im verarbeitenden Gewerbe „brummt“ es sogar regelrecht, wie die Detaildaten zeigen!

Auch die Arbeitsmarktdaten sind positiv

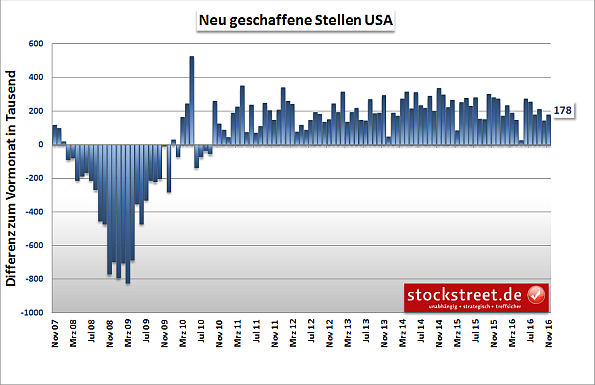

Das bestätigen auch die Arbeitsmarktdaten. So wurden im November 178.000 neue Stellen geschaffen, nach 142.000 im Oktober (siehe Grafik). Die Ökonomen hatten 175.000 neue Stellen erwartet. Da aber die beiden Vormonate um insgesamt 2.000 Stellen nach unten korrigiert wurden, fiel der Wert für November nahezu erwartungsgemäß aus.

(Quelle: US. Bureau of Labor Statistics)

Eine Überraschung war jedoch die Arbeitslosenquote. Diese fiel kräftig, und zwar von 4,9 auf 4,6 Prozent und erreichte damit den niedrigsten Stand seit September 2007. Hier wurde – passend zum Stellenaufbau – nur mit einem unveränderten Wert gerechnet. Da allerdings die Ermittlung der Arbeitslosenquote eine andere Datenbasis hat, kommt es gelegentlich zu solchen Abweichungen.

Unabhängig davon gilt jedoch: Der US-Arbeitsmarkt ist in bester Verfassung. Ökonomen gehen bei Werten unterhalb von 5 % Arbeitslosigkeit von Vollbeschäftigung in den USA aus. Diese ist also längst erreicht. Das erklärt auch das scheinbar verhaltene Wachstum der neuen Stellen: Inzwischen bietet der Arbeitsmarkt nicht mehr genug Arbeitskräfte, um eventuelle offene Stellen zu besetzen.

Dynamischer Renditeanstieg als Vorbote einer Zinswende?

Die starke Verfassung der US-Wirtschaft und der dementsprechend angespannte Arbeitsmarkt dürften die Fed im Dezember dazu veranlassen, die Zinsen wie geplant weiter zu erhöhen. Das Problem sind aber weniger die Leitzinsen der Fed, sondern die Marktrenditen am Rentenmarkt. So stiegen die Renditen zehnjähriger US-Staatsanleihen seit der US-Präsidentschaftswahl dynamisch an – um bis zu 0,6 Prozentpunkte (siehe Chart):

(Quelle: MarketMaker)

Damit wurde nicht nur der seit 2013 bestehende Abwärtstrend klar gebrochen. Die beiden Renditetiefs von Mitte 2012 und Mitte 2016 bei rund 1,4 % (die beiden niedrigsten Renditen seit 1912!) könnten die Basis einer übergeordneten Bodenformation bei den Anleiherenditen sein. Es ist also bald die schon länger erwartete Zinswende in den USA möglich.

Dafür könnte ausgerechnet die zwar gut laufende, aber keineswegs boomende US-Wirtschaft der Anlass sein: Wenn der neu gewählte Präsident Trump tatsächlich seine Pläne umsetzt und die US-Wirtschaft durch Konjunkturspritzen, z.B. in die Infrastruktur, zusätzlich ankurbelt, dann dürften die Renditen weiter anziehen.

Drei Gründe für eine Zinswende in den USA

Die Gründe hierfür sind vielfältig: Zum einen werden eventuelle Konjunkturprogramme höchstwahrscheinlich mit neuen Schulden bezahlt. Das Angebot an Staatsanleihen (die in den vergangenen Jahren durch die Aufkaufprogramme der Fed verknappt wurden) steigt also wieder. Um dieses größere Angebot bei den Investoren unterzubringen, muss die US-Regierung tendenziell höhere Zinsen zahlen.

Zum anderen erreichen die Unternehmen in einem solchen (künstlichen) Boom recht bald ihre Kapazitätsgrenzen. Nicht nur Arbeitskräfte, sondern auch Rohstoffe und Ausrüstungen werden knapp. Das treibt die Preise und damit die Inflation. Aktuell ist das zwar noch kein Thema – siehe zum Beispiel der immer noch recht flache Verlauf der Preiskurve im ISM-Index (rote Kurve in der ersten Grafik oben). Auch der Anstieg der Lohnkosten ist vorerst noch moderat. Aber das kann sich unter Umständen rasch ändern. Und schließlich steigen auch die Kreditzinsen, weil die Unternehmen zum Ausbau ihrer Kapazitäten wieder mehr und mehr auf Fremdkapital angewiesen sein werden.

Das alles geschieht – wie man an dem jüngsten Renditeanstieg sieht – relativ unabhängig von den Zinsschritten der Fed. Sie kann insbesondere die längerfristigen Zinsen kaum wirksam kontrollieren. (Wenn die Inflation stärker als von ihr gewünscht zulegt, wird sie das auch kaum wollen.)

Warum die Zinswende bereits jetzt für den Aktienmarkt gefährlich ist

Für den Aktienmarkt ist das jedoch eine gefährliche Entwicklung – selbst auf dem aktuell immer noch historisch niedrigen Zinsniveau! Denn wenn die Marktzinsen steigen, werden Anleihen relativ wieder attraktiver. Das führt dazu, dass erste konservative Anleger bestimmte Aktien verkaufen, weil sie bei ihnen angesichts der erreichten Bewertung nun ein (zu) hohes Risiko erkennen.

Für diese ersten Verkäufe kommen vor allem hoch bewertete Aktien (z.B. nach dem Kurs-Gewinn-Verhältnis, KGV) infrage, die ohnehin als besonders risikoreich gelten. Das trifft traditionell auf die Technologieaktien zu. Und tatsächlich erkennen wir seit einiger Zeit eine klare Zweiteilung am US-Aktienmarkt: So sind die Aktien der großen und „klassischen“ Unternehmen, wie sie vor allem im Dow Jones Index vertreten sind, zuletzt kräftig gestiegen. Der Technologieindex NASDAQ 100 musste dagegen im gleichen Zeitraum erheblich Federn lassen. Und auch die im Dow Jones vertretenen Technologiewerte, wie Apple, Intel und Microsoft, rangieren dort am Ende der Performanceliste.

Wenn also der Renditeanstieg in den USA weitergeht, dann könnte das dazu führen, dass nach und nach immer mehr Aktien verkauft und Anleihen gekauft werden. Charttechnisch könnte es dann zu einer Topbildung in den Aktienindizes kommen. Wenn dann auch noch entsprechende charttechnische Verkaufssignale ausgelöst werden, ist sogar ein kräftiger Kursrutsch möglich.

Unser Ausblick auf 2017 für Sie

Dazu wäre theoretisch sogar dann möglich, wenn Donald Trump als US-Präsident tatsächlich seine angekündigten Wirtschaftsmaßnahmen durchzieht – also mitten in einem wirtschaftlichen Boom! Aber vor allem, wenn dieser Boom ausläuft oder – aus Sicht der Börse – sein Ende absehbar ist, wächst natürlich die Gefahr dafür.

Natürlich ist dies noch kein Thema für die kommenden Wochen. Aber im Laufe des nächsten Jahres könnte dies akut werden. Weitere wichtige Themen für 2017 behandeln wir exklusiv für die Leser der Stockstreet Investment Strategie in unserem Jahresausblick der Januarausgabe, die zum Jahreswechsel erscheinen wird.

Mit besten Grüßen

Ihr Torsten Ewert

PS: Im Rahmen unserer Weihnachtsaktion können Sie die Stockstreet Investment Strategie ein viertel Jahr lang ausgiebig testen. Den Jahresausblick erhalten Sie dann sofort nach Erscheinen im Rahmen Ihres Abos automatisch per E-Mail zugeschickt!

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!