Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Aktienrückkäufe in den USA erreichen Finanzkrisen-Niveau

Ausgabe vom 12.08.2016

Aktienrückkäufe in den USA erreichen Finanzkrisen-Niveau

von Sven Weisenhaus

Die Berichtsaison in Europa ist bislang besser als erwartet verlaufen. Allerdings nur, weil die niedrigen Analystenschätzungen übertroffen wurden. Die Analysten erwarteten für die europäischen Unternehmen aus dem STOXX 600 im Durchschnitt einen Gewinnrückgang von elf Prozent im Vergleich zum Vorjahresquartal. Soweit nichts Neues, denn diese Informationen haben Sie bereits mit der „Börse-Intern“ vom 3. August erhalten.

Gewinne in Europa „nur“ um 7,8 Prozent gesunken

Inzwischen gibt es eine aktuelle Analyse der Deutschen Bank. Nachdem 65 Prozent der Unternehmen im europaweiten STOXX-600-Index ihre Ergebnisse vorgelegt hatten, kam diese zu dem Ergebnis, dass der Gewinn je Aktie im Durchschnitt tatsächlich „nur“ um 7,8 Prozent gegenüber dem Vorjahr gefallen ist.

Gewinne in den USA um 3,5 Prozent gesunken

Auch die Gewinne der US-Unternehmen haben sich im zweiten Quartal besser entwickelt als erwartet. Hier waren die Analysten beim S&P 500 durchschnittlich von einem 5-prozentigen Rückgang im Vergleich zum Vorjahresquartal ausgegangen. Laut einer aktuellen Erhebung der Finanzanalysten von Factset gingen die Gewinne der US-Firmen im zurückliegenden Quartal tatsächlich um rund 3,5 Prozent zurück (1. Quartal 2016: -6,7 Prozent).

Das fünfte Quartal in Folge mit Gewinnrückgang

Schon in der „Börse-Intern“ vom 3. August war zu lesen, dass die positiven Überraschungen nicht darüber hinwegtäuschen sollten, dass der Gewinntrend in den USA und Europa nach wie vor noch nach unten zeigt. Dazu sollte man beachten, dass es in den USA inzwischen das fünfte (!)Quartal in Folge war, in dem die Gewinne schrumpften. Eine derartige Serie gab es nicht einmal während der Finanzkrise 2008/2009. Damals setzte nach vier Quartalen wieder ein Aufwärtstrend ein.

Aktienkurse steigen – wie passt das zusammen?

Doch die Aktienkurse steigen trotzdem und die wichtigen Indizes befinden sich zum Teil auf Allzeithochs. Wie passt das zusammen?! Zumal zugleich auch sichere Häfen wie Anleihen oder Gold steigen. Gewöhnlich finden Umschichtungen zwischen den Anlageklassen statt. Normalerweise reagieren Anleger auf Risiken, indem sie aus Aktien aussteigen und gleichzeitig ihren Investmentanteil in Anleihen und Gold erhöhen. Sind die Risiken hingegen gering, setzen die Anleger vermehrt auf das Kurspotential von Aktien und steigen dazu aus niedrigverzinsten Anleihen bzw. zinslosen Edelmetallen aus. Warum steigen jedoch derzeit alle Anlageklassen gleichzeitig im Kurs?

Liquiditätsflut lässt alle Boote steigen

Ein Grund ist mittlerweile allseits bekannt: Der Anstieg ist der Liquiditätsschwemme der Notenbanken und dem extrem niedrigen Zinsniveau geschuldet. Die Liquidität der Notenbanken treiben die Kurse am Anleihemarkt, die niedrigen Zinsen zwingen die Anleger auf der Suche nach Alternativen in den Aktienmarkt.

An der Börse wird die Zukunft gehandelt

Zudem wird an der Börse immer die Zukunft gehandelt. Und hier wird von den Analysten eine baldige Trendwende in der Gewinnentwicklung erwartet. Die Analysten von Factset erwarten für das dritte Quartal 2016 noch einen Ergebnisrückgang um -1,7 Prozent, womit sich die Serie der Gewinnrückgänge auf sechs Quartale in Folge erhöhen würde. Für das vierte Quartal 2016 wird dann aber das lang ersehnte Gewinnwachstum erwartet. Um 5,7 Prozent sollen die Erträge im Schlussquartal des Jahres steigen. Die Schätzungen anderer Experten sind sogar deutlich ambitionierter und ähnlich hoch wie das aktuelle Bewertungsniveau am US-Aktienmarkt (gemessen am KGV).

Aktienrückkäufe in den USA auf höchstem Stand seit 2007

Doch es gibt noch einen anderen interessanten Effekt, der die Stärke der Aktienkurse in den USA mitverursacht. Der Umfang der Aktienrückkäufe nimmt seit Jahren stetig zu und hat inzwischen den höchsten Stand seit 2007 erreicht. Die Rückkäufe befinden sich also auf dem Niveau, das vor dem Beginn der Finanzkrise verzeichnet wurde. Zuletzt waren es in einem einzigen Quartal über 160 Milliarden Dollar, die US-Firmen für den Rückkauf eigener Aktien ausgaben. Im vergangenen Jahr ist dadurch sogar erstmals seit fünf Jahren die Gesamtzahl der handelbaren Aktien an der New Yorker Börse zurückgegangen – trotz etlicher Neuemissionen.

Auch dies ist natürlich ein Effekt des durch die Notenbank künstlich verursachten niedrigen Zinsniveaus. So sehen die Unternehmen offenbar keine sinnvollere Investmentmöglichkeit mehr, als ihre eigenen Aktien zurückzukaufen.

Höhere Nachfrage und geringeres Angebot führt zu steigenden Preisen

Was haben nun aber Aktienrückkäufe der Unternehmen mit steigenden Kursen an den Börsen zu tun? Einerseits erhöht der Rückkauf eigener Aktien natürlich die Nachfrage nach den Aktien des Unternehmens am Markt insgesamt. Andererseits verringert sich deren Anzahl, wenn ein Unternehmen eigene Aktien an der Börse aufkauft und einbehält. Damit haben wir einen simplen marktwirtschaftlichen Effekt: Eine Verknappung des Angebots bei gleichbleibender bzw. erhöhter Nachfrage führt zu steigenden Preisen.

Gewinn verteilt sich auf weniger Anteile

Zudem verteilen sich die Gewinne, die das Unternehmen erwirtschaftet, auf weniger Anteile. Auf diese Weise können die Gewinne je Aktie sogar steigen, obwohl die Gesamterträge gesunken sind. Und in der fundamentalen Aktienanalyse kommt es insbesondere auf den Gewinn je Aktie an. Damit haben wir einen weiteren Kurstreiber.

Die Credit Suisse stellt in einer aktuellen Analyse fest, dass die Aktienrückkäufe für rund 36 Prozent des Anstiegs bei den Gewinnen je Aktie seit 2011 verantwortlich sind. Vor diesem Hintergrund ist das hohe Kurs-Gewinn-Verhältnis (KGV) der US-Aktienindizes (S&P 500: 17), das hier an dieser Stelle bereits negativ betrachtet wurde, eigentlich sogar noch kritischer zu werten.

Kurse sind der Gewinnentwicklung weit vorausgelaufen

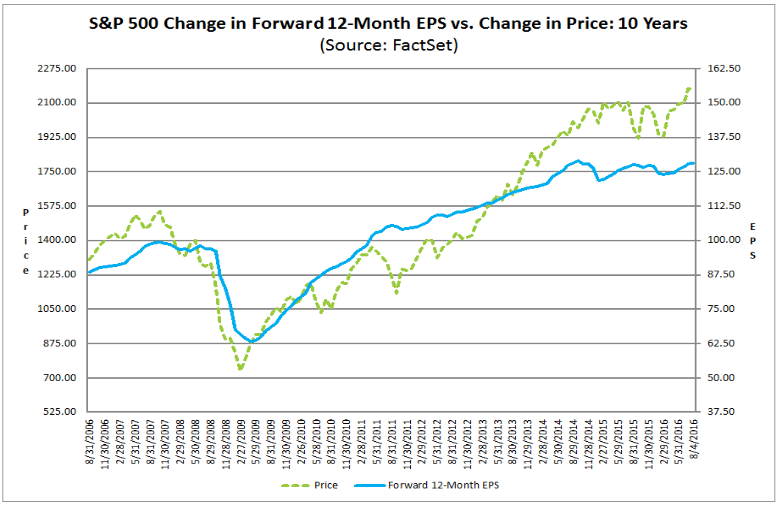

Der folgende Chart zeigt, wie weit die Kurse des S&P 500 (grün) inzwischen der Gewinnentwicklung der Unternehmen (blau) vorausgelaufen sind.

(Quelle: Factset)

Entsprechend ist die Gefahr recht hoch, dass die kommende Berichtssaison einige Expertenerwartungen enttäuscht und die Kurse ihr Hoch bald gesehen haben. Dies passt schließlich auch zum saisonalen Verlauf, der im Herbst schärfere Korrekturen erwarten lässt (siehe auch „Börse-Intern“ vom 4. August). Kritisch könnte es besonders auch dann werden, wenn zeitgleich die Aktienrückkäufe versiegen.

Fazit

Als Anleger muss man sich immer hinter den Markt stellen. Das, was derzeit für weiter steigende Kurse spricht, sind die steigenden Kurse selbst und die bullishen Signale, die dadurch generiert werden. Insofern macht es durchaus Sinn, mit dem rollenden Zug mitzufahren. Doch man sollte die Risiken dabei stets im Hinterkopf behalten, um nicht zu euphorisch zu werden. Nur wenn man die Risiken kennt, wird man in der Lage sein, bei entsprechenden Signalen rechtzeitig den Absprung zu schaffen. Achten Sie also genau auf die bearishen Marken zum DAX und den anderen Indizes, die wir in unseren Chartanalysen auch immer wieder mitliefern.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!