Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Verfallstags-Traden – ein Lehrbeispiel

Ausgabe vom 13.07.2020

Verfallstags-Traden – ein Lehrbeispiel

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

unser Verfallstagsdiagramm und unsere Verfallstagsanalysen, z.B. diejenige aus der Vorwoche, erfreuen sich stets hoher Beliebtheit. Viele Trader nutzen also diese Informationen für ihr tägliches Trading, wobei es sicherlich – wie immer – völlig unterschiedliche Herangehensweisen geben wird.

Aktuell haben wir aber Gelegenheit, eine dieser Herangehensweisen quasi „nach Lehrbuch“ zu studieren. Da dieses Beispiel sehr aufschlussreich ist, werde ich es Ihnen heute einmal detailliert vorstellen. Ach ja, der Kursverlauf bietet auch sehr wichtige Erkenntnisse für langfristige Anleger…

Kurzes Update zum Juli-Verfallstermin des DAX

Zunächst aber ein Update zur Konstellation für den bevorstehenden (kleinen) Verfallstag am Freitag dieser Woche. Dabei kann (und will) ich mich ganz kurzfassen: Es hat sich faktisch nichts geändert. Die Positionsverteilung ist nahezu identisch mit derjenigen der Vorwoche, und auch der DAX notiert weiterhin in dem fraglichen Kursband zwischen 12.500 Und 13.000 Punkten. Damit bleiben Kursziel und Szenarien unverändert. Bei Bedarf können Sie die Details in der erwähnten Analyse der Vorwoche nochmals nachlesen oder die aktuelle Konstellation in unserem Verfallstagsdiagramm überprüfen.

Und damit zu dem überaus lehrreichen Beispiel aus der vergangenen Woche. Lehrreich ist das Beispiel vor allem auch deshalb, weil es mit einem naheliegenden, aber gefährlichem Irrglaube aufräumt: dass die Verfallstagspositionierung allein für die Kursbewegungen des DAX vor einem Verfallstag verantwortlich ist. Das ist natürlich falsch, denn es gibt stets auch alle anderen möglichen Einflüsse, vor allem den immerwährenden Kampf zwischen Bullen und Bären (der oft nichts oder nur wenig mit dem Verfallstag zu tun hat)!

Das Trading-Szenario aufgrund der Verfallstagsanalyse

In der Vorwoche schrieb ich abschließend mit Blick auf eine sinnvolle Trading-Strategie zum Verfallstag: „Es ist also […] wieder bzw. weiterhin mit Fehlsignalen zu rechnen. Womöglich ist es daher am sinnvollsten, genau diese Fehlsignale zu traden.“ Und das war tatsächlich der Schlüssel zu einem erfolgreichen Verfallstags-Trading!

Aufgrund der Verfallstagspositionierungen hatte ich die 12.500er und 13.000er Marke als mögliche Unter- bzw. Obergrenzen ausgemacht und erwartet, dass der Kurs zwischen diesen Kursniveaus hin und her läuft. Die 13.000-Punkte-Marke hat der DAX zwar bisher nicht erreicht, aber die 12.500 Punkte hat er mehrfach getestet. Und genau dort ließ sich die Fehlsignal-Trading-Strategie perfekt umsetzen.

Was seitdem geschah

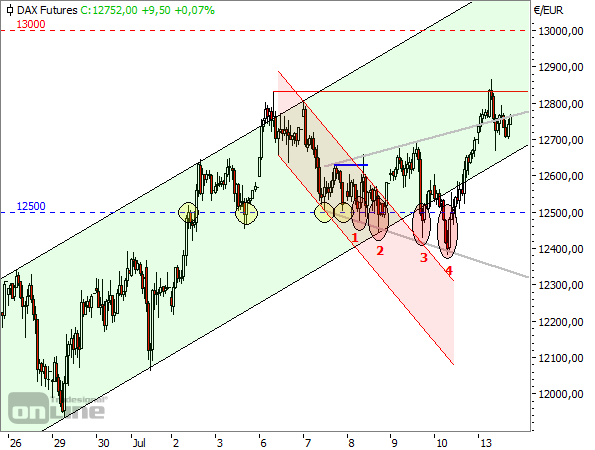

Dazu nachfolgend der aktuelle Stundenchart des DAX(-Futures). Den Future habe ich diesmal deshalb gewählt, weil viele Trader ihn direkt oder indirekt (z.B. über CFDs) ohnehin handeln. Außerdem sind die Effekte, die ich beschreiben will, hier deutlicher zu sehen, weil die längere Handelszeit des DAX-Futures (FDAX) zusätzliche Kursbewegungen aufweist, die im DAX „verschluckt“ werden.

Im Chart oben sehen Sie, dass der FDAX die 12.500er Marke (blau gestrichelte Linie) seit Anfang Juli schon mehrfach getestet hat: einmal (am 2.7.) von unten, danach mehrmals von oben. Zunächst kam es nur zu beinahe punktgenauen Tests dieser Marke (gelbe Kreise). Aber in der zweiten Wochenhälfte der Vorwoche gab es gleich 4-mal immer größere Fehlsignale an dieser Linie (siehe rote Ellipsen). Und genau dabei könnte der „Verfallstagseffekt“ mehr und mehr eine Rolle gespielt haben.

In der Vorwoche verwies ich mit Blick auf die große Call-Position bei 12.500 Punkten (die bei einem DAX-Stand über 12.500 Punkten schon abgesichert gewesen sein dürfte) darauf, dass „die Auflösung dieser Absicherungen […] vorübergehend für einigen Abwärtsdruck im DAX […] sorgen“ könnte. Das zeigen die (größer werdenden) Fehlsignale sehr deutlich. Und sie zeigen eben auch, dass trotz der Verfallstagspositionierung auch andere Effekte die Kurse bewegen – und sogar dominieren können.

Entspannung bei den Stillhaltern – vorerst…

Veranschaulichen wir uns das Geschehen ab Beginn der roten Ellipse 1: Der FDAX fiel unter 12.500 Punkte. Die Stillhalter, die ihre dortigen Call-Positionen abgesichert hatten, hätten diese damit auflösen müssen. Einige werden das sicherlich auch getan haben, aber da der FDAX zuvor die 12.500-Punkte-Marke mehrfach erfolgreich verteidigt hat (rechte drei gelben Kreise), gab es dort eine verlässliche charttechnische Unterstützung.

Die Stillhalter konnten also zunächst abwarten, ob sich der FDAX auch diesmal wieder erholt. Dieses Abwarten ist durchaus sinnvoll, denn das Auflösen von Absicherungen ist mit Kosten (Transaktionsgebühren) verbunden. Außerdem kann es auch zu „Verlusten“ führen“, wenn der FDAX wieder steigt und die Absicherungen dann wieder neu aufgebaut werden müssen. Dann ist der „Wiedereinstiegskurs“ in der Regel höher als der „Auflösungskurs“ der Absicherungen – ein Minusgeschäft für die Stillhalter.

Abwarten war hier tatsächlich die bessere Lösung, denn der FDAX erholte sich wieder.

Warum ist der Kurs wieder gestiegen?

Aber warum ist der FDAX wieder gestiegen? Rein durch die „Verfallstags-Brille“ betrachtet, hätte es dazu gar nicht kommen dürfen. Schließlich haben die Stillhalter ihre Absicherungen aufgelöst (auch wenn es wohl nur wenige waren) und damit einen Abwärtsdruck auf die Kurse erzeugt.

(Hinweis: Call-Positionen laufen „ins Geld“ – führen also aus Sicht der Stillhalter zu Verlusten – wenn der Kurs über den jeweiligen Basispreis steigt – in diesem Fall 12.500 Punkte. Sie werden dann durch Long-Positionen (meist Futures) abgesichert. Das erzeugt folglich Aufwärtsdruck, weil es einem Kauf entspricht. Wenn diese Absicherungspositionen wieder aufgelöst werden – also Verkäufe erfolgen – kommt es folglich zu einem Abwärtsdruck. Genau das ist an der 12.500er Marke in beiden Richtungen mehrfach geschehen, wie wir gleich genauer sehen werden. – Bei Put-Positionen sind die Verhältnisse genau umgekehrt.)

Wie Bullen und Bären agieren – und die Stillhalter reagieren

Der Abwärtsdruck durch die Auflösung der Absicherung drückte den FDAX – zusammen mit den ohnehin zunehmenden Verkäufen der (anderen) Bären – unter die 12.500-Punkte-Marke. Hätte der Druck der Bären angehalten, dann hätten die Kurse weiter fallen sollen.

Da das nicht geschah, ist die einzig mögliche Schlussfolgerung, dass nun die Bullen auf den Plan traten und die Kurse wieder nach oben trieben. Auch sie sahen ja die charttechnische Unterstützung bei 12.500 Punkten und hielten das für eine gute Einstiegsgelegenheit. Ihr Kalkül ging auf, der FDAX drehte wieder nach oben.

Unterdessen mussten auch die Stillhalter wieder aktiv werden – sofern sie denn verkauft hatten. Schließlich liefen ihre Positionen wieder ins Geld und mussten daher erneut abgesichert werden. Das erzeugt nun wieder Aufwärtsdruck im FDAX (siehe oben), der die Ambitionen der Bullen unterstützte.

Die Rolle der Stillhalter, mal ganz genau beleuchtet

An dieser Stelle ist es sinnvoll, sich die Rolle der Stillhalter nochmals detailliert klar zu machen. Sie wechseln nämlich immer wieder vom Bullen- ins Bärenlager, je nach ihrer Positionierung und den aktuellen Kursbewegungen.

Die Call-Stillhalter (um die es in diesem Fall an der 12.5000er Marke geht), spielten (notgedrungen) eine bullishe Rolle, als der Kurs Anfang Juli über 12.500 Punkte stieg – weil sie (wie oben beschrieben) durch das Eingehen ihrer Absicherungen Käufe tätigten, also die Kurse weiter trieben. Diese bullishe Rolle war aber nur von kurzer Dauer, weil sofort nach dem Kauf der Positionen der Druck wieder nachlässt.

(Hinweis: In der Praxis kann dieser Druck aber über eine gewisse Zeit bzw. einen gewissen Kursbereich bestehen bleiben, weil die einzelnen Stillhalter natürlich nach unterschiedlichen Strategien, zu unterschiedlichen Zeitpunkten und unterschiedlichen Kursen ihre Absicherungen aufnehmen; gegebenenfalls auch schrittweise. Aber das Prinzip, dass an solchen neuralgischen Verfallstagsmarken ein plötzlicher Auf- oder Abwärtsdruck auftritt, bleibt davon unberührt.)

Warum die Bullen das Zünglein an der Waage waren

Wenn der FDAX wieder unter 12.500 Punkte fällt, übernehmen die Call-Stillhalter dagegen eine bearishe Rolle, weil sie ihre Absicherungen dann wieder auflösen und damit, wie beschrieben Abwärtsdruck erzeugen. Aber auch dann ist dieser Abwärtsdruck nur von kurzer Dauer. (Hinweis: Im Fall von Put-Positionen sind die Verhältnisse natürlich genau umgekehrt.)

Mit dem Verständnis der (kurzfristigen!) Rolle der Stillhalter ist das Kursverhalten des FDAX im weiteren Verlauf schnell klar ersichtlich: Nicht die Stillhalter haben die Kurse an der 12.500 Punkte-Marke immer wieder nach oben getrieben, sondern die Bullen! Diese haben sich auch nicht davon irritieren lassen, dass die Stillhalter bei den folgenden Tests der 12.500er Marke (siehe rote Ellipsen 2 bis 4) immer stärker reagieren mussten.

Auch das ist völlig logisch: Als kurz nach der Ellipse 1 der FDAX erneut von oben auf die 12.500er Marke zusteuerte, haben natürlich mehr Stillhalter als zuvor ihre Absicherungen aufgelöst – schließlich hat der FDAX es zuvor nicht geschafft das vorherige kleine Zwischenhoch (siehe dicke blaue Linie im folgenden Chart) zu überwinden und bewegte sich sogar in einem recht klar definierten Abwärtstrend (roter Kanal). Die Wahrscheinlichkeit eines Bruchs der 12.500er Marke stieg also, daher mussten die Stillhalter nun verstärkt reagieren.

Die Stillhalter in voller Aktion

Spätestens bei Ellipse 3 und 4 dürften dann alle Stillhalter in Aktion getreten sein, und auch die Bären witterten mehr und mehr Morgenluft – schließlich gab es nach der Umkehr bei 12.500 erneut nur wenig Anschlusskäufe im FDAX und der grüne Aufwärtstrend war dann auch schon gebrochen. Zudem hatte sich (bei Ellipse 4) ein nächster kurzfristiger Abwärtstrend etabliert (roter Kanal im folgenden Chart).

Aber immer wieder schafften es die Bullen, den Kurs trotz zunehmend stärkerer Rückfälle unter 12.500 Punkte (siehe fallende graue Linie) über diese Marke zu hieven. Damit ist auch die Logik des Szenarios schnell erklärt, das ich in der Analyse der Vorwoche entworfen hatte: genau diese Fehlsignale zu handeln.

Die unglaubliche Kraft von Fehlsignalen

Wenn es zu solchen Fehlsignalen kommt, dann ist die Stärke der Bullen offensichtlich – schließlich müssen sie sich ja nicht nur gegen die „normalen“ Bären, sondern auch gegen die Stillhalter durchsetzen, die kurzfristig zusätzlichen Abwärtsdruck erzeugen (weil sie ihre Absicherungen auflösen). Im Fall eines solchen Fehlsignals haben die Bullen aber durch dieselben Stillhalter ihrerseits Unterstützung (weil die Stillhalter ihre Absicherungen oberhalb von 12.500 Punkten wieder aufbauen müssen). Und schließlich ist das Fehlsignal per se schon ein sehr starkes Signal – schließlich wurden die Bären auf dem falschen Fuß erwischt und lösen ihre (Short-)Positionen wieder auf, was weiteren Aufwärtsdruck erzeugt.

Natürlich ist es reiner Zufall, dass dieses „Spiel“ gleich 4-mal nacheinander ablief. Es ist aber kein Zufall, dass die Kursausschläge dabei immer mehr zunahmen und dadurch eine „Trompeten-Formation“ aus den divergierenden (grauen) Linien entstand. Eine solche Formation wird gewöhnlich als Unsicherheitsformation angesehen. Doch so kann man diese kleine Formation (nur 300 Punkte oder 2,4 % maximale Kursspanne) wohl kaum bezeichnen.

Vielmehr ist sie ein Ausdruck des Kampfes zwischen Bullen und Bären, der sich im Lauf der Zeit zunehmend verschärft hat. Aber schlussendlich haben die Bären kapituliert, und zwar offensichtlich mit der Rückkehr des FDAX in den grünen Kanal. Dieser könnte nun fortgesetzt werden, wobei nach einem Ausbruch über die rote Linie des Hochs vom 6.7. der FDAX tatsächlich noch die 13.000-Punkte-Marke ins Visier nehmen könnte. Das könnte bis Freitag sogar noch zu schaffen sein. Aber ob es dann erneut zu einem so lukrativen Fehlsignal-Geplänkel wie an der 12.500er Marke kommt, ist natürlich völlig offen – schon aufgrund des nahen Verfallstermins. Aber wer weiß…

Was Langfristanleger daraus lernen können

Und wie eingangs erwähnt, hält dieser Verlauf auch für langfristige Anleger eine wichtige Erkenntnis bereit: die offensichtliche Stärke der Bullen, die sich selbst von der geballten Kraft der Stillhalter zum Verfallstag nicht schrecken lassen. Diese Stärke ist nichts Neues; wir sehen sie schon seit Längerem, am eindrucksvollsten natürlich seit der Erholung nach dem März-Crash.

Es ist daher unwahrscheinlich, dass diese Stärke kurzfristig so mir nichts dir nichts verfliegt – warum auch? Die Bullen sehen sich ja weiterhin bestätigt, wie der erläuterte Verlauf zeigt. Sie haben also keinen Grund nachzugeben.

Dass die fundamentalen Daten, die Entwicklung der Pandemie und diverse andere Faktoren gegen (weiter) steigende Kurse sprechen, dürfte also noch eine Zeitlang bedeutungslos sein. Wie Sven Weisenhaus am vergangenen Mittwoch eindrucksvoll gezeigt hat, könnte sich derzeit eine neue, übergeordnete Übertreibung (vor allem im NASDAQ 100) entwickeln. Und solche Übertreibungen können noch sehr lange weitergehen – allen fundamentalen und sonstigen Bedenken zum Trotz.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!