Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Wann die Übertreibung enden könnte

Ausgabe vom 17.02.2020

Wann die Übertreibung enden könnte

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

die US-Indizes sind eindeutig überkauft und überbewertet – und vielleicht auch überschätzt. Man kann also durchaus von einer Übertreibung sprechen. Aber zumindest deren vorläufiges Ende ist in Sicht. (Das Update für den DAX-Verfallstag gibt es diesmal in einem separaten Text – siehe unten bzw. Link oben.)

Das „Kunststück“ des NASDAQ 100 – eine Übertreibung?

Sven Weisenhaus weist schon seit Längerem darauf hin, dass die Kursentwicklung der US-Indizes fundamental schwer oder nicht zu rechtfertigen ist. Sowohl das Wirtschaftswachstum der USA als auch die Gewinnentwicklung der Unternehmen sind bestenfalls durchschnittlich.

Wie es dem NASDAQ 100 trotzdem gelingen konnte, das Kunststück fertigzubringen, den steilen Anstieg der ersten Monate 2019 1:1 zu wiederholen (siehe Börse-Intern vom 06.02.2020), dürfte vielen Anlegern rätselhaft geblieben sein.

Eine Erklärung ist, dass es sich um eine Übertreibung handelt – eine These, die Sven Weisenhaus ebenfalls mehrfach äußerte. Übertreibungen sind aber häufig unkalkulierbar. Sie können länger anhalten, als selbst die größten Optimisten ahnen.

Wie Fahnenstangen aussehen

Die Übertreibung im NASDAQ 100 in den 1990er Jahren – auch als „Dotcom-Blase“ bekannt – startete ab 1995 und endete in zwei „Fahnenstangen“ (fast senkrechten Kursanstiegen); siehe rote Pfeile im folgenden Chart.

Im aktuellen Bullenmarkt seit 2009 brach der NASDAQ 100 zwar längst über das damalige Hoch aus, aber der Anstieg verlief relativ gleichmäßig. Erst seit August bzw. Oktober ist eine deutliche Beschleunigung zu erkennen (siehe blauer Pfeil). Deren Ausmaß und Dynamik ist aber (noch) weit entfernt von den Übertreibungen Ende der 1990er Jahre.

Dass wir dieses Mal Ähnliches erleben, ist noch gar nicht ausgemacht. Denn die laufende Übertreibung könnte bereits vor ihrem Ende stehen – zumindest vorläufig. Mit aktuell knapp 9.400 Punkten steht der NASDAQ 100 knapp 4 % vor seiner runden 10.000-Punkte-Marke. Und erfahrungsgemäß fällt es den Bullen schwer, eine solche „Schallmauer“ im ersten Anlauf zu durchbrechen.

Der Anker-Effekt als psychologische Hürde für die Anleger

Der Grund dafür ist vor allem psychologischer Natur und hat mit dem sogenannten Anker-Effekt zu tun: Seit Jahren haben sich die Anleger an 4-stellige Kurse im NASDAQ 100 gewöhnt. De facto haben sich zwar seit dem nachhaltigen Sprung über 1.000 Punkte die Kurse fast verzehnfacht, aber das wird vielfach ausgeblendet. (Ähnlich geht es uns im Supermarkt, wenn wir bei einem Preis von z.B. 4,99 € vor allem die 4 registrieren und die Kommastellen „vernachlässigen“, die aber den Preis faktisch auf 5 € hieven.)

Bei 10.000 Punkten (bzw. jeder anderen neuen Stelle im Kurswert, also 1.000, 100.000 usw.) stutzen die Anleger aber doch. Dann beginnen sie sich zu fragen, ob solch „hohen“ Kurse tatsächlich gerechtfertigt sind. Und sie könnten dabei – analog zu den Überlegungen, die Sven Weisenhaus hier bereits mehrfach präsentiert hat, ebenfalls zu der Einschätzung kommen, dass der NASDAQ 100 (bzw. der Aktienmarkt allgemein) übertrieben hat.

Nur noch wenige Tage bis zur Korrektur…

Zumindest ist damit zu rechnen, dass diese „Bedenkzeit“ im Chart mindestens zu einer Konsolidierung im Bereich der 10.000-Punkte-Marke führt. Im folgenden kurzfristigen Chart lässt sich abschätzen, wann es so weit sein könnte:

Der genaue Zeitpunkt hängt natürlich von der weiteren Dynamik im NASDAQ 100 ab – wenn der Index weiterhin dem steilen grünen Kanal folgt, könnte es schon in wenigen Tagen geschehen. Realistischer ist sicherlich, dass der Kurs nun die schwarze gestrichelte Linie ansteuert und entlang dieser bis zur 10.000er Marke läuft. Dann wäre es in gut 2 Wochen soweit (siehe senkrechte Linie).

Wenn der NASDAQ 100 erst (viel) später bei 10.000 Punkten ankommt, würde er unter Umständen erheblich an Dynamik einbüßen. Das Übertreibungsszenario verlöre so deutlich an Relevanz. Wahrscheinlicher ist daher, dass er zunächst über die 10.000-Punkte-Marke hinausschießt und später noch einmal korrigiert. Ein ähnliches Muster gab es 1997/98 an der 1.000-Punkte-Marke (siehe gelber Kreis im ersten Chart).

Warum auch der Dow Jones die Bullen bremst

Allerdings könnte der Schwung der Bullen durch den Dow Jones gebremst werden. Dieser steht ebenfalls vor einer runden Marke, auch wenn diese nicht so bedeutsam ist, wie die 10.000-Punkte-Marke des NASDAQ 100.

Dabei steht der Dow Jones nur noch 2 % vor seinem 30.000er Widerstand, den er daher tatsächlich innerhalb weniger Tage erreichen könnte. Das dürfte vor allem dann gelingen, wenn das Ausbruchs- und Trendbeschleunigungsszenario, das sich hier andeutet, zum Tragen kommt. Ob das aber ausgerechnet in einer Woche gelingt, in der ein Verfallstag und eine Fed-Sitzung anstehen, ist fraglich.

Damit könnten also wieder einmal wichtige Indizes gemeinsam bedeutsame Marken erreichen. Häufig werden dann die Karten an den Märkten neu gemischt bzw. die Börsianer legen eine Verschnaufpause ein. Der weitere Verlauf wird dann davon abhängen, wie stark (oder schwach) eine eventuelle Korrektur ausfällt. Mehr dazu, wenn es so weit ist – hier in Ihrer Börse-Intern.

Mit besten Grüßen

Ihr Torsten Ewert

Kurzes Update zum Verfallstag im DAX

von Torsten Ewert

Zur Verfallskonstellation im DAX ist im Vergleich zur Vorwoche nichts Wesentliches mehr hinzuzufügen. Spätestens nachdem der DAX am vergangenen Mittwoch klar über das alte Allzeithoch ausbrach, wurde das (bullishe) Alternativszenario wirksam – und ist es bis heute.

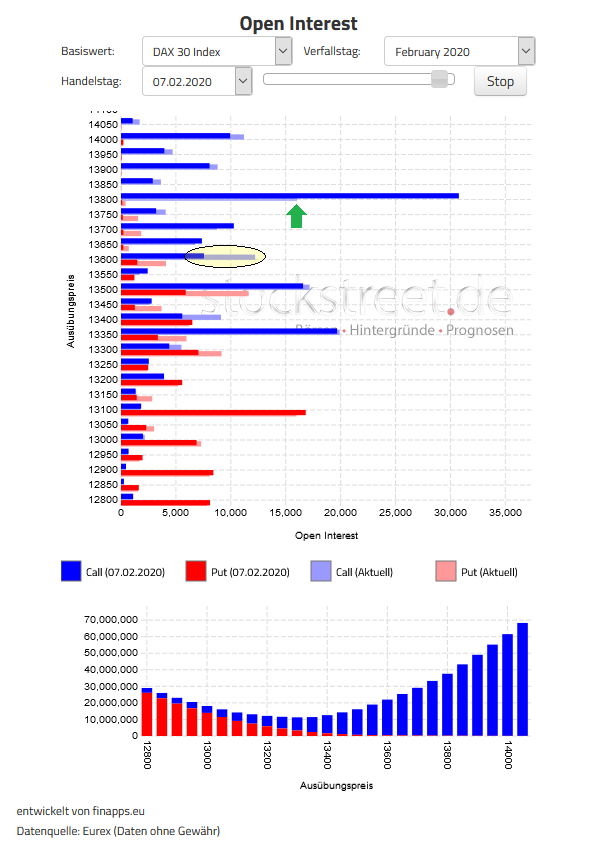

Die Änderungen in den Optionspositionen zum Februar-Verfallstag dürften jedenfalls kaum Auswirkungen auf die Kursbewegungen des DAX bis zum Verfallstermin am Freitag haben:

Gegenüber dem Stand vor einer Woche (dunkelblaue/dunkelrote Balken) erkennt man bei den aktuellen Positionen (hellblaue/hellrote Balken) tendenziell eine Zunahme der Positionen, vor allem bei den Calls (blau). Das gilt vor allem für die Calls bei 13.600 Punkten (siehe gelbe Ellipse), während die ehemals größte Call-Position bei 13.800 Punkten fast um die Hälfte reduziert wurde (siehe Pfeil).

Vermutlich haben nach dem Ausbruch einige Trader in Erwartung eines weiteren Anstiegs neue Positionen bei 13.600 Punkten eröffnet, während andere bei ihren 13.800-Calls Gewinne mitgenommen haben. Insbesondere die Reduktion bei 13.800 Punkten nimmt aber nun etwas Druck vom DAX, wenn der Index doch noch weiter steigen sollte.

Da alle Calls unterhalb des aktuellen DAX-Kurses und insbesondere bei 13.600 Punkten und darunter abgesichert sein dürften, erhalten die Bullen nun kaum noch Rückenwind von den Stillhaltern. Profitieren könnten dagegen unter Umständen die Bären – und zwar wenn es ihnen gelingt, den DAX wieder unter 13.600 Punkte zu drücken. Dann könnte eine neue (Abwärts-)Dynamik dadurch aufkommen, dass die Stillhalter ihre somit überflüssigen Absicherungspositionen auflösen und der DAX dadurch auf seinem Weg nach unten zusätzlichen Schwung erhält.

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!