Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Für die Ölpreise könnten nun ruhigere Zeiten anstehen

Ausgabe vom 04.07.2019

Für die Ölpreise könnten nun ruhigere Zeiten anstehen

von Sven Weisenhaus

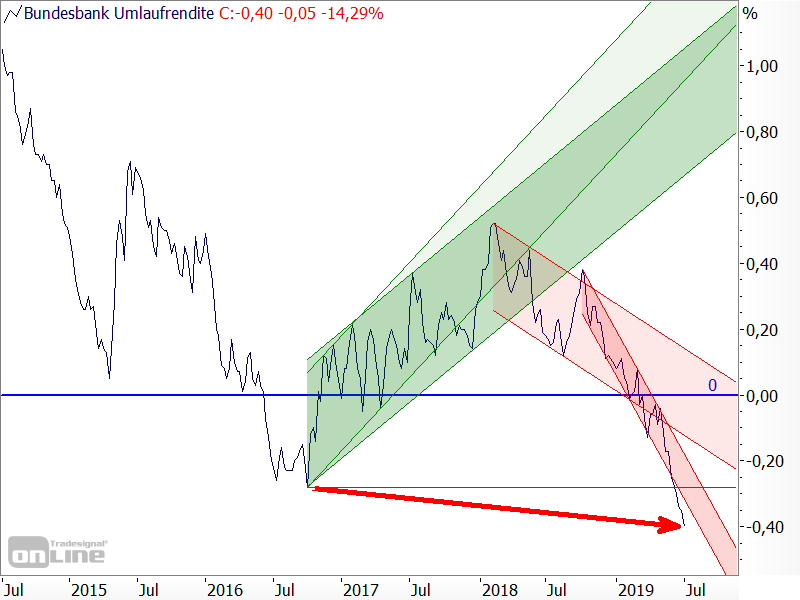

Die Zinssenkungsspekulationen nehmen immer weiter zu. Die Umlaufrendite hat längst das bisherige Tief vom Herbst 2016 deutlich unterschritten (siehe roter Pfeil im folgenden Chart) und dabei sogar immer mehr Fahrt aufgenommen (rote Trendkanäle).

Heute sind auch die Renditen der zehnjährigen Bundesanleihen auf ein Rekordtief von -0,409 % gesunken. Und damit notierten sie erstmals unterhalb des Einlagenzinses der Europäischen Zentralbank (EZB) von -0,4 %.

Offenbar setzen die Anleger darauf, dass dieser Leitzins in absehbarer Zeit weiter gesenkt wird. Diskutiert wurde von den Marktteilnehmern seit der letzten EZB-Ratssitzung bereits ein Zinsschritt auf -0,5 %. Laut der Nachrichtenagentur Reuters sehen Investoren die Wahrscheinlichkeit für eine Zinssenkung der EZB Ende Juli bei etwa 50 %.

Sinkende Zinsen bedeuten zunehmende Konjunktursorgen

Gleichzeitig bedeuten diese Zinsspekulationen aber auch, dass die Anleger von einer konjunkturellen Abschwächung ausgehen. Denn nur dann wäre eine Zinssenkung durch die Notenbanken gerechtfertigt. Die Zinsentwicklung bestätigt also die gestrige Interpretation der jüngsten Konjunkturdaten, dass diese nur oberflächlich betrachtet positiv ausgefallen sind.

OPEC+ verlängern Förderlimit

Eine Konjunkturabschwächung könnte auch der Grund sein, warum sich die OPEC-Mitglieder mit den kooperierenden Staaten (OPEC+) trotz der anhaltenden Spannungen am Persischen Golf auf eine Verlängerung der Öl-Förderbegrenzung geeinigt haben. Der Ölpreis war zuletzt zwar wieder deutlich gestiegen, dies war aber möglicherweise nur dem Konflikt zwischen den USA und dem Iran sowie dem Angriff auf zwei Öltanker geschuldet. Denn zuvor hatte der Ölpreis deutlich nachgegeben.

Wildes Auf und Ab der Ölpreise

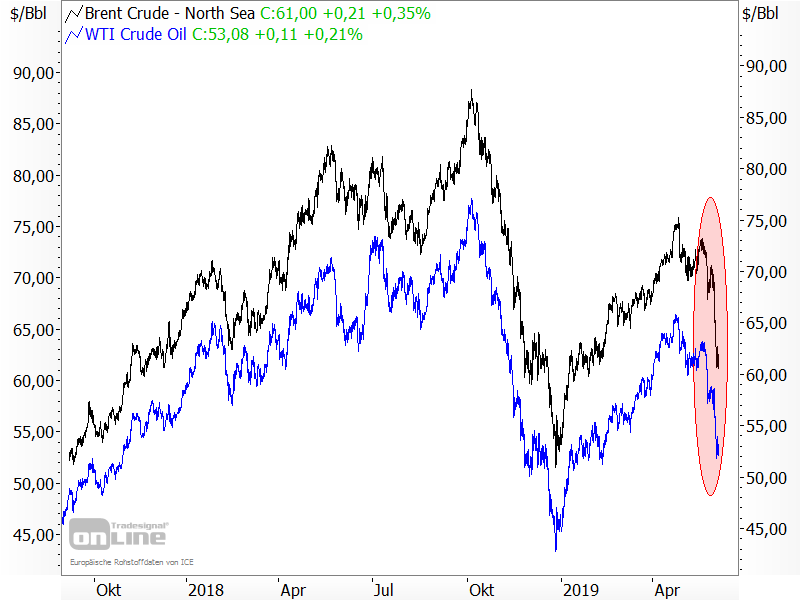

Schon im Dezember hatten sich die "OPEC+"-Staaten darauf verständigt, 1,2 Millionen Barrel Öl pro Tag weniger als im Oktober 2018 zu fördern (1 Barrel = 159 Liter). Damals war der Ölpreis der US-Sorte West Texas Intermediate (WTI) von fast 80 USD auf unter 45 USD gefallen. Anschließend erholte er sich um mehr als 50 % deutlich, wie der folgende Chart aus der Börse-Intern vom 10. April zeigt.

Kurz zuvor, am 4. April, hatte ich aber bereits geschrieben, dass dieser Anstieg keineswegs einer positiven konjunkturellen Entwicklung zu verdanken war, sondern der Pressteuerung der OPEC+ (siehe „So steuert die OPEC den Ölmarkt“). Und daher riet ich, nach diesem Anstieg zunächst einen Rücksetzer abwarten, um erst danach wieder auf steigende Kurse zu setzen. „In Richtung Sommer sollte man dann allerdings darauf achten, ob die OPEC+ ihre Förderbegrenzung verlängert“, hieß es dazu noch.

Und exakt zwei Monate später, am 4. Juni, berichtete ich dann, dass sich die Warnzeichen für eine nahende Rezession gemehrt haben und die Ölpreise daher „trotz deutlicher Angebotsdefizite am Ölmarkt [..] sehr stark gefallen sind“ (siehe rote Ellipse im folgenden Chart aus der Börse-Intern vom 4. Juni).

Da anschließend der Konflikt zwischen den USA und dem Iran zu eskalieren drohte, zogen die Ölpreis wieder an (siehe folgender Chart aus der Börse-Intern vom 21. Juni).

Grundsätzlich ist also der Rat vom 4. April, einen Rücksetzer abzuwarten und erst danach wieder auf steigende Ölpreise zu setzen, sehr gut aufgegangen. Allerdings war es sicherlich nicht leicht, das Tief des Rücksetzers zu treffen. Die hohe Volatilität hat das Trading also stark erschwert.

Förderbegrenzung um neun Monate verlängert

Aber zurück zum Thema: Der aktuelle Ölpreisanstieg könnte sehr schnell wieder in sich zusammenfallen, wenn sich die Lage am Persischen Golf entspannt und die Konjunktur weiter schwächelt. Daher haben sich die Staaten der OPEC+ darauf verständigt, die Förderbegrenzung von 1,2 Millionen Barrel Öl pro Tag um ganze neun Monate bis Ende März 2020 zu verlängern. Dabei entfallen wie gehabt 800.000 Barrel auf die 14 OPEC-Staaten, die restlichen 400.000 Barrel auf die 10 anderen kooperierenden Länder.

Dass sich die OPEC und ihre Verbündeten auf einen so langen Zeitrahmen verständigten, ist ungewöhnlich. Aber die Ölpreise sollen mit diesem Schritt beruhigt und stabilisiert werden. Und das ist mit Blick auf die Charts oben und das wilde Auf und Ab der Notierungen auch dringend nötig.

Da eine solche Entscheidung von den Märkten bereits erwartet wurde, konnten die Ölpreise trotz des weiterhin reduzierten Angebots nicht zulegen. Stattdessen gaben die Preise seit Anfang Juli sogar wieder nach und blieben gestern und heute schwach (siehe rote Ellipse im folgenden Chart).

In welche Richtung die Ölpreise nun als nächstes tendieren, wird klar von der weiteren Entwicklung am Persischen Golf abhängen. Gibt es hier Signale der Entspannung, dürfte die Konjunktur wieder mehr in den Fokus rücken und die Preise eher wieder nachgeben. Durch die weiterhin gültige Fördergrenze ist der Spielraum nach unten aber begrenzt.

Beruhigung der Ölpreise bei rund 60 USD?

Ich könnte mir sehr gut vorstellen, dass es der OPEC+ tatsächlich gelingen wird, die Ölpreise zu beruhigen und zu stabilisieren. Eine solche Tendenz ist ja auch bereits erkennbar. Nach dem großen Einbruch von Ende 2018 und der daraufhin beschlossenen Förderbegrenzung lief der anschließende Anstieg schon langsamer und kürzer. Noch kürzer war der erneute Rücksetzer. Und so könnten sicherlich viele Förderländer und auch die Wirtschaft sehr gut damit leben, wenn sich die Ölpreise nun im Bereich von rund 60 USD einpendeln.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!