Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Fed nimmt bei der Zinswende den Fuß vom Gaspedal

Ausgabe vom 17.03.2016

Fed nimmt bei der Zinswende den Fuß vom Gaspedal

von Sven Weisenhaus

Die Fed belässt den Leitzins wie erwartet bei 0,25 bis 0,5 Prozent. Da der Markt, wie gestern geschrieben, die Wahrscheinlichkeit einer Zinserhöhung nur mit 4 Prozent eingepreist hatte, war für die Anleger der Ausblick der US-Notenbank wesentlich spannender als die eigentliche Zinsentscheidung. Und hier gab es doch einige interessante Änderungen:

Maximal zwei Zinsanhebungen in 2016

Nach wie vor rechnet die Notenbank damit, dass die wirtschaftliche Entwicklung eine nur schrittweise Anhebung der Zinsen rechtfertigen wird. Wie aus den aktualisierten Prognosen der US-Währungshüter allerdings hervorgeht, werden die Zinsen in diesem Jahr voraussichtlich nur noch maximal zwei Mal angehoben und damit weniger oft als noch beim Startpunkt der Zinswende im Dezember vorgesehen.

Für Ende 2016 sagen die Mitglieder des Offenmarktausschusses (FOMC) im Mittel nun ein Zinsniveau von 0,875 Prozent voraus. Im Dezember hatten sie für Ende 2016 noch ein Leitzinsniveau von 1,375 Prozent angepeilt. Und für 2017 rechnen die Notenbanker nun mit einem durchschnittlichen Leitzins von 2,16 Prozent. Im Dezember lagen die Erwartungen hier noch bei 2,41 Prozent. Bis Ende 2018 soll der Wert bei 3,0 Prozent stehen.

Reduzierte Inflations- und Wachstumserwartungen

Als Grund für die gedämpften Aussichten wurden Risiken in der weltweiten wirtschaftlichen und finanziellen Entwicklung genannt. Die Konjunkturabkühlung in China und der Ölpreisverfall zu Jahresbeginn haben die Fed vorsichtiger werden lassen. Daher wurden sowohl die Inflations- als auch die Wachstumserwartungen leicht nach unten angepasst: Die Wachstumsprognose für das Jahr 2016 wurde auf 2,1 bis 2,3 Prozent (Dezember: 2,3 bis 2,5 Prozent) reduziert. Der Inflationsausblick für 2016 wurde auf 1,0 bis 1,6 Prozent (zuvor: 1,2 bis 1,7 Prozent) gekappt. Auch die Daten für das Folgejahr 2017 wurden leicht abwärts revidiert.

DAX läuft trotz wilden Ausschlägen in Summe nur seitwärts

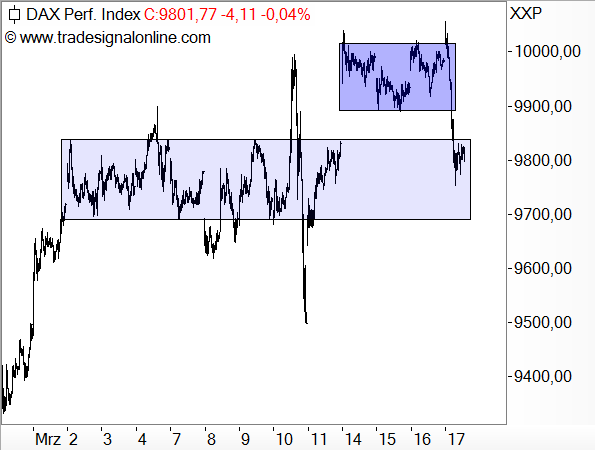

Die Aussicht auf einen langsameren Anstieg der Zinsen sorgte bei Investoren zunächst für gute Laune. An der Wall Street stiegen die Kurse noch ein wenig weiter. Im DAX blieb es dagegen zunächst bei der Seitwärtstendenz der vorangegangenen Tage (dunkelblaues Rechteck im folgenden Chart), auch wenn es an den Terminbörsen im Späthandel nach dem Fed-Zinsentscheid zu wilden Auf- und Abwärtsbewegungen kam.

Heute bröckelte der Index dann ab Handelsbeginn kontinuierlich bis auf rund 9.800 Punkte ab, wobei die Geschwindigkeit der Kursverluste bis kurz vor Mittag immer weiter zunahm. Der DAX rutschte damit wieder in die Seitwärtsrange zurück, die sich vor der EZB-Sitzung etabliert hatte (hellblaues Rechteck, siehe auch „Börse-Intern“ vom 11. März).

Ein Grund dafür könnte sein, dass die Neuorientierung der Anleger nach der historischen Zinsentscheidung der EZB noch nicht abgeschlossen ist. Eine andere Erklärung ist, dass sich die Stillhalter heute eher den Call-Positionen bei der 9.800er Marke nähern wollten (wie geschrieben, werden manchmal die Zielkurse auch einen Tag vor dem Verfall angesteuert.)

Auf Neuorientierung der Anleger warten

Es wird uns daher nichts anderes übrig bleiben, als auf die kommende Woche zu warten, wenn die Notenbanksitzung verdaut und der Verfallstag hinter uns liegt und sich die Anleger wieder neuen Themen widmen.

Bis dahin gilt: Solange der DAX zwischen grob 9.500 und 10.000 Punkten nur wild hin und her springt und sich kein klarer Trend abzeichnet, sollte man sich als Investor aus dem Markt heraushalten. In solchen Phasen können nur kurzfristig agierende Trader Gewinne erzielen. (

Sollte der DAX jedoch weiter steigen und dann möglichst dynamisch auf über 10.000 Punkte klettern, dürfte das Alpha-Target seine Anziehungskraft weiter ausüben. Rutscht der Index hingegen in einer Abwärtstrendbewegung unter 9.500 Zähler, wird es bearisher. Letzteres ist auch mit Blick auf die kurzfristig überkauften US-Indizes und die dortigen „Rounding-Tops“ (siehe „Börse-Intern“ vom 14. März) nicht unwahrscheinlich.

Viele Grüße

Ihr

Sven Weisenhaus

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!