Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Bankenstresstest und Window Dressing

Ausgabe vom 26.06.2023

Bankenstresstest und Window Dressing

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

der Konjunkturdaten-Kalender ist in dieser letzten Juni-Woche relativ leer, so dass die Anleger ihre Aufmerksamkeit auf andere Punkte lenken dürften. Und so könnte neben dem bevorstehenden Halbjahresende vor allem das Ergebnis des Stresstests der US-Banken Aufmerksamkeit erhalten, das für Mittwoch erwartet wird.

Längst eine Routinesache: Bankenstresstests

Solche Stresstests sind inzwischen sowohl für die Banken als auch die Aufsichtsbehörden Routine. Sie wurden nach der Finanzkrise eingeführt und finden in der Regel jährlich statt. Neu ist dabei jeweils nur das konkrete Szenario, dem sich die Banken stellen müssen. Dieses wird nach Möglichkeit den aktuellen Entwicklungen angepasst.

In diesem Jahr ist es hauptsächlich ein Rezessionsszenario, das mit der Corona-Krise vergleichbar ist (die Arbeitslosigkeit steigt auf 10 %) und den Folgen, die daraus für die US-Banken resultieren können (Schock an den Finanzmärkten, Ausfall von Gegenparteien der Banken). Zusätzlich wurde diesmal ein „reiner“ Finanzmarktschock in das Szenario aufgenommen, dessen Effekte jedoch nur bei den größten Banken der USA untersucht werden soll.

Ob dieses zusätzliche Szenario wegen der Krise der US-Regionalbanken im Frühjahr aufgenommen wurde, ist nicht bekannt, aber doch recht wahrscheinlich. Allerdings war diese Krise ein echter Test, den die Großbanken sehr gut weggesteckt haben.

Kein Aufschluss über die Bankenkrise

Aufschlussreicher wäre, inwieweit die kleinen, krisenanfälligen Regionalbanken von solchen Schocks bzw. bestimmten Entwicklungen betroffen sind (z.B. von steigenden Zinsen oder Problemen in bestimmten Wirtschaftszweigen, wie dem Immobiliensektor).

Doch von den Regionalbanken nehmen nur die größten teil, und auch das nur alle zwei Jahre. Und wie es der Zufall will – in diesem Jahr sind sie ausgerechnet nicht dabei. Und selbst unter diesen potenziellen Teilnehmerinnen wäre auch nur eine, die – zumindest an der Börse – infolge der Krise besonders stark unter die Räder kam.

Darüber hinaus hätte dieser Stresstest auch kaum Aufschluss über die Probleme gebracht, welche die Regionalbanken straucheln ließen: ein aggressives Liquiditätsmanagement und eine massive Diskrepanz zwischen den Fälligkeiten von Aktiva und Passiva der Banken. Diese Punkte werden von den Stresstests bisher nicht angemessen adressiert.

Typische Krisenfolge: Neue Regulierungen

Natürlich erwarten Experten, dass dies in einer künftigen Regulierungsrunde geschieht, ebenso wie (noch) höhere Eigenkapitalanforderungen (die zudem durch internationale Vereinbarungen geboten sind). Aber bis es so weit ist, wird noch einige Zeit vergehen. Doch es wird ebenfalls erwartet, dass sich die Geschäftsmodelle von schneller wachsenden, aggressiveren (Regional-)Banken erheblich verändern.

Einige von ihnen haben in der Vergangenheit mit höheren Kredit- und Einlagenquoten gearbeitet und waren stark von nicht versicherten Einlagen abhängig. Entsprechende neue Regulierungen dürften die Rentabilität dieser Banken deutlich drücken. Dadurch könnten die Kreditkosten steigen, was insbesondere das Segment der Gewerbeimmobilien treffen würde.

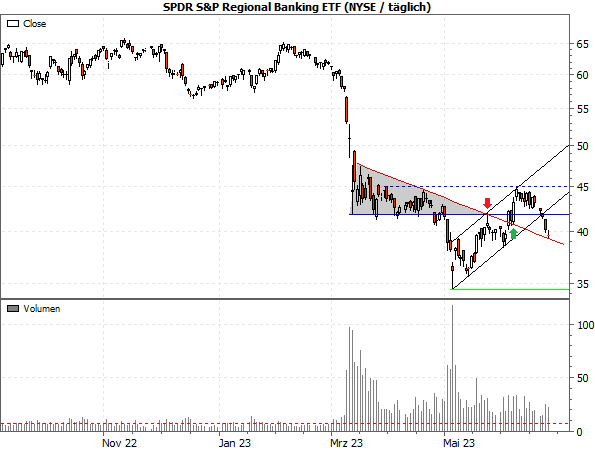

Auch wenn diese Maßnahmen noch nicht einmal offiziell diskutiert werden, scheinen sie schon die US-Regionalbanken zu belasten. Zumindest an der Börse, wo der Index (bzw. ETF) der Regionalbanken längst wieder in einer Abwärtsbewegung steckt:

Quelle: MarketMaker mit Daten von VWD

Wie weit geht die neue Abwärtsbewegung?

Dabei sah alles so vielversprechend aus! Denn der Rücksprung über die blaue Unterstützung (grüner Pfeil) stellte eine Bärenfalle dar. Und was für eine! Nach dem lehrbuchgerechten Rückfall aus dem grauen Dreieck (einer bearishen Fortsetzungsformation und dem späteren erfolgreichen Retest der blauen Linie (aus Sicht der Bären) direkt in der Spitze des Dreiecks (roter Pfeil)) sprach alles ganz klar für weiter fallende Kurse.

Doch nach der Wiedereroberung der blauen Unterstützung blieben die Anschlusskäufe aus. Das ist ok, solange die Anleger noch Zeit für eine Neuorientierung brauchen – aber danach hätte der Anstieg mit einem Bruch der blau gestrichelten Linie bei $45 weitergehen sollen. Da zudem das Volumen weiterhin überdurchschnittlich hoch ist (gemessen am Vorkrisenniveau; siehe rot gestrichelte Linie), liegt hier offenbar eine hohe spekulative Aktivität vor. Daher sind „ungewöhnliche“ Kursbewegungen stets wichtige Warnsignale.

Der aktuelle erneute Rückfall ist also sehr bearish – und könnte ein Vorgriff auf die beschriebenen Erschwernisse für etliche (kleinere) US-Regionalbanken sein, die nach der Bankenkrise im Frühjahr zu erwarten sind. Theoretisch könnte die rote Abwärtslinie, die Verlängerung der Oberkante des grauen Dreiecks, den Kurs nun wieder nach oben drehen lassen. Doch wahrscheinlicher ist ein Rückfall bis an das Mai-Tief, wo dann bestenfalls eine größere (und längere) Bodenbildung beginnt.

Was das für den Aktienmarkt insgesamt bedeuten kann

Warum ich dieses „abseitige“ Thema erneut aufgreife? Weil es potenziell negative Effekte für den Gesamtmarkt hat – und zwar dann, wenn die grüne Linie nach unten gebrochen wird. Dann kehrt die Bankenkrise in den USA zurück. Daher sollten Sie diesem „abseitigen“ Chart in den kommenden Wochen immer mal wieder ein Blick gönnen.

Aber das ist eher ein mittelfristiger Einfluss auf die Aktienmärkte. Kurzfristig – und insbesondere in dieser Woche – ist ein anderer Faktor maßgeblich: das Window Dressing der Fondsmanager. Damit versuchen sie, zum Halbjahresende, an dem wieder die Rechenschaftsberichte fällig sind, ihre Performance aufzuhübschen.

Dazu werden Aktien gekauft, die zuletzt sehr gut gelaufen sind. Das waren vor allem die großen Tech-Werte des Nasdaq 100. Das Window Dressing könnte also eine Erklärung für deren Stärke (und Übertreibung) sein, denn die Fonds können aufgrund ihrer Positionsgrößen diese Aktien nicht erst auf den letzten Drücker kaufen. Vermutlich lief der Großteil dieses Window Dressings bis zur Verfallstagswoche.

Zwei Sommerszenarien

In dieser Woche steht „nur“ die Kurspflege an, also das Bemühen, die Kurse wieder etwas nach oben zu treiben, um zum Ultimo eine möglichst gute Bilanz zu erreichen.

Spannend wird es also erst ab Juli. Dann zeigt sich, ob das Window Dressing nur Kosmetik war oder als längerfristige Gelegenheit zum Einstieg in diese vermeintlichen Zukunftswerte genutzt wurde. Im ersten Fall dürften die Kurse wieder abbröckeln und womöglich die längst fällige Korrektur im Nasdaq 100 starten. Im letzteren Fall gibt es eher eine Konsolidierung auf dem aktuellen hohen Niveau. Und die könnte sich aufgrund des bevorstehen „Sommerlochs“ bis zum Herbst hinziehen…

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!