Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Warum der DAX im Juni so schlecht abgeschnitten hat

Ausgabe vom 04.07.2018

Warum der DAX im Juni so schlecht abgeschnitten hat

von Sven Weisenhaus

Heute haben wir einen sehr ruhigen Handelstag erlebt. Hintergrund: Aufgrund des Unabhängigkeitstags (Independence Day) bleiben die US-Börsen feiertagsbedingt geschlossen. Gestern gab es deshalb bereits einen verkürzten Handel in den USA. Und so können wir uns auf die heimischen Börsen konzentrieren.

Mit Blick auf den DAX kann man sich die Frage stellen, warum der deutsche Leitindex seit dem 22. Mai bzw. 15. Juni mehr als 1.000 Punkte verloren hat. Die Fed-Leitzinsanhebung und der Handelskrieg wurden dazu schon behandelt. Doch es gibt noch ein ganz anderes Phänomen, welches es zu beachten gilt: Die Saisonalität!

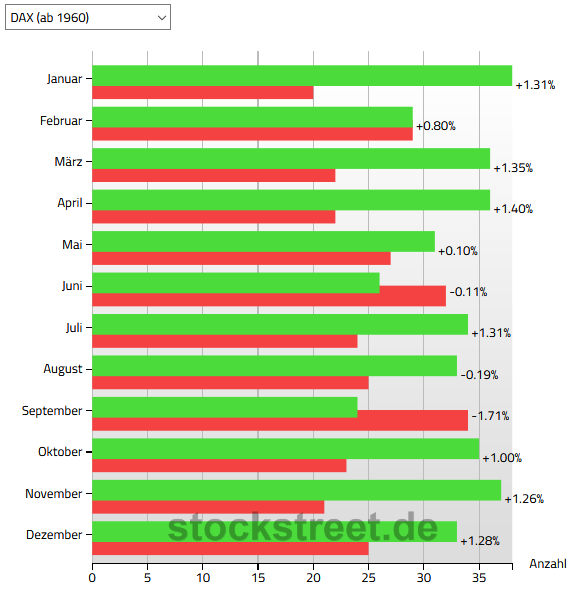

(Quelle: www.stockstreet.de/saisonale-charts)

Diese Grafik zeigt, dass seit 1960 der Juni der Monat ist, in dem der DAX am zweithäufigsten Verluste aufweist (rote Balken). Und bei der durchschnittlichen Monatsperformance schneidet der Juni mit einem Minus von 0,11 % am drittschlechtesten ab. Schon alleine damit könnte man also die jüngste Kursschwäche im DAX problemlos und ohne Blick auf das Geschehen in der Welt hervorragend erklären.

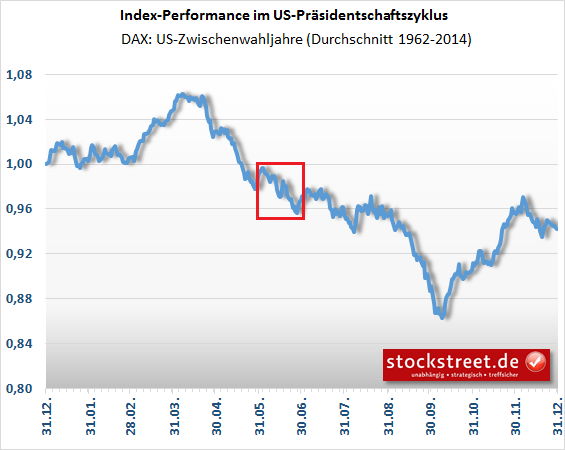

Doch das ist nicht einmal alles: Hinzu kommt der 4-Jahres-Präsidentschaftszyklus, auf den ich schon zu Jahresbeginn hingewiesen hatte (siehe Börse-Intern vom 9. Januar – „2018 wird ein schwieriges Jahr für Aktien“). Dieser ließ und lässt nach wie vor ein schwaches Jahr für den DAX erwarten. Blickt man nämlich auf den durchschnittlichen Kursverlauf in US-Zwischenwahljahren, dann endet der DAX am Jahresende regelmäßig unter dem Stand vom Jahresbeginn.

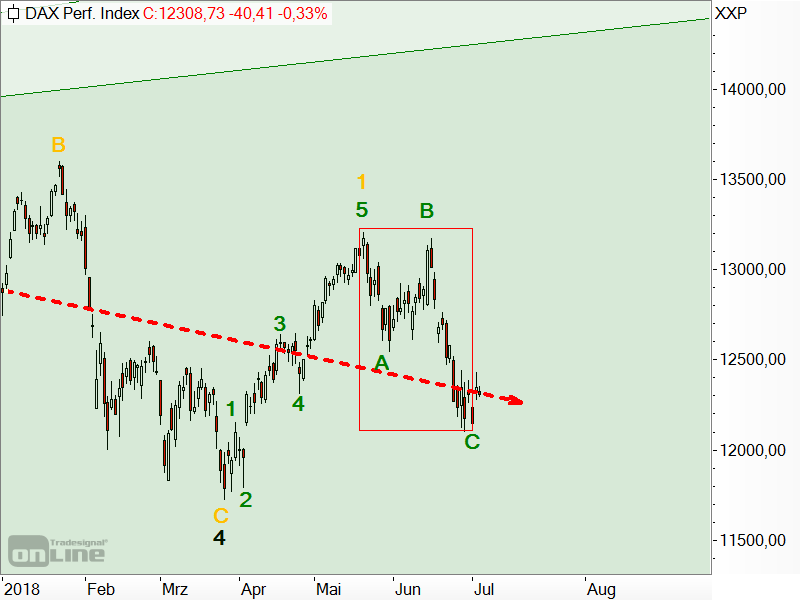

Auch im Zeitraum von Ende Mai bis Ende Juni ist in Zwischenwahljahren eine deutliche Schwäche zu erkennen (rotes Rechteck im Chart). Und ähnlich wie im Durchschnittsverlauf, hat der DAX in diesem Jahr seit Ende Mai (22.05.) eine Korrektur mit kurzer Zwischenerholung (31.05. - 15.06.) auf das Börsenparkett gelegt. Ich hatte dies bislang als ABC-Korrektur bezeichnet (siehe rotes Rechteck bzw. grüne Buchstaben im folgenden Chart).

Natürlich hält sich der DAX nicht immer exakt an den durchschnittlichen Verlauf. So kam es zu Beginn dieses Jahres nicht nur zu einer Seitwärtsbewegung, sondern schon ab Ende Januar zu deutlich fallenden Kursen. Und im März fiel die typische Kurserholung unterdurchschnittlich aus bzw. diese startete erst verspätet im April. Doch es sind klare Parallelen zu erkennen - insbesondere in den roten Rechtecken - und die Tendenz des DAX ist eindeutig abwärts gerichtet (rot gestrichelter Pfeil), genauso, wie es ein Zwischenwahljahr erwarten lässt.

Und so ist wohl zu erwarten, dass auch noch die Zeit bis zum Herbst schwierig bleibt. Und das wiederum passt zu der hier vorgestellten Prognose, wonach die US-Indizes in den kommenden Tagen bzw. Wochen noch das untere Ende ihrer Seitwärtsspannen erreichen.

Fazit

So kann man sich schlussendlich fragen, ob vielleicht gar nicht der Handelsstreit so sehr auf die Kurse drückt, sondern das Thema lediglich als Nachricht zum ansonsten völlig normalen, saisonalen Kursverlauf des DAX passt?! Natürlich existiert ein Zusammenhang zwischen dem Handelskonflikt und der Gefahr für die Wirtschaft - und somit für die Aktienkurse. Doch mit Blick auf den saisonalen Kursverlauf relativiert sich die Dramatik des Medientheaters um die Zölle noch etwas mehr, als ich es bisher bereits beschrieben habe.

Ich kann mich daher nur wiederholen: Die Aktienmärkte befinden sich nach wie vor in ihren Trends. Nach starken Kursanstiegen sehen wir derzeit noch völlig harmlose Konsolidierungen. Das gilt sowohl für die kurzfristigen Kursgewinne im April und Mai (DAX) bzw. Mai und Juni (US-Indizes) als auch übergeordnet für die vorangegangenen Gewinne bis Ende Januar. Der Handelskonflikt hat daran nichts geändert. Vielmehr passt er als fundamentaler Faktor einfach nur hervorragend ins charttechnische Bild. Gleiches gilt übrigens für die Geldpolitik. Beide lasten auf den Kursen und unterstützen damit die sowieso (über)fällige Kurskorrektur an den Aktienmärkten.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!