Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Wird schwächeres Gewinnwachstum zum Problem für Aktien?

Ausgabe vom 15.11.2017

Wird schwächeres Gewinnwachstum zum Problem für Aktien?

von Sven Weisenhaus

Nachdem in den USA inzwischen 90 % der Unternehmen aus dem S&P 500 ihre Zahlen vorgelegt haben, ist die Wachstumsrate der Gewinne noch einmal angestiegen - auf nun 6,1 %. Als ich vor einer Woche über die Berichtssaison berichtete, lag das Plus noch bei 5,8 %. Die Erwartungen, die vor der Berichtssaison bei nur +2,8 % gelegen hatten, werden also immer stärker übertroffen.

Positivere Bilanzzahlen werden kaum noch honoriert

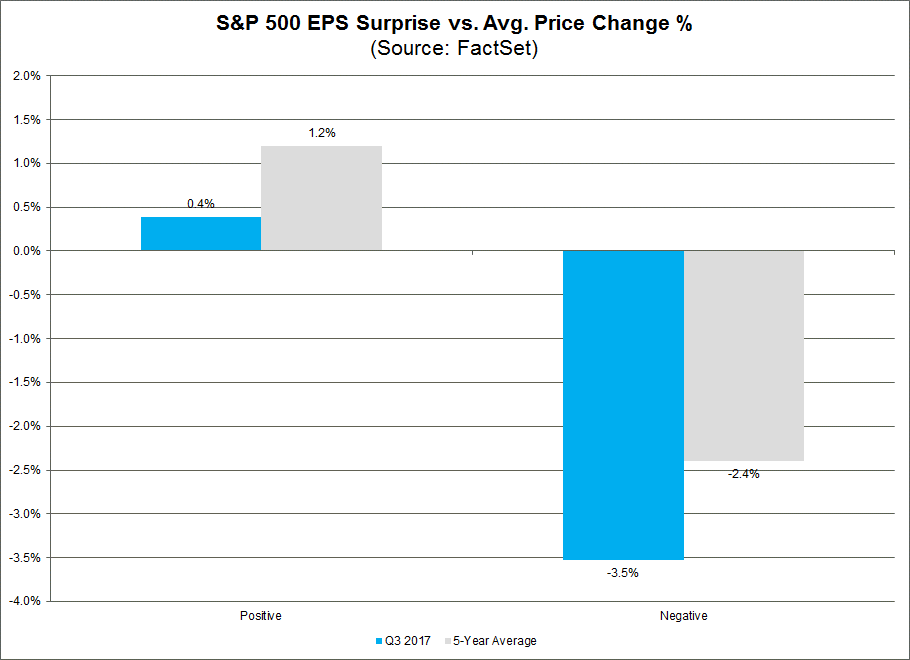

Dennoch zeigt sich inzwischen laut einer Untersuchung von FactSet, dass positive Überraschungen beim Gewinn nur noch unterdurchschnittlich honoriert werden und zugleich enttäuschende Gewinnzahlen überdurchschnittlich abgestraft werden.

Die Ursache dafür ist schnell gefunden: Die Trends an den Aktienmärkten sind eben bereits weit gelaufen und ein Großteil der Erwartungen wurde bereits eingepreist. Das gilt selbst für das aktuell insgesamt höhere Gewinnplus bei den Unternehmen aus dem S&P 500. Denn auch während der laufenden Berichtssaison sind die Kurse ja bis vor kurzem noch weiter angestiegen.

Abnehmende Dynamik beim Gewinnwachstum

Bäume wachsen aber nun mal nicht in den Himmel. Und so zeichnet sich inzwischen auch schon eine abnehmende Dynamik beim Gewinnwachstum ab. Die Gewinne der S&P 500-Unternehmen sind im 1. Quartal 2017 noch um +14 % angestiegen. Im 2. Quartal waren es immerhin noch etwas mehr als +10 %. Und im 3. Quartal sind es nun eben nur noch besagte 6,1 %.

Ähnlich sieht es auch in Europa aus. Laut der Deutschen Bank hat es bei den Unternehmen im europaweiten Stoxx-600-Index im 1. Quartal 2017 beim Gewinn je Aktie noch einen kräftigen Gewinnsprung von rund 26 % gegeben. Im 2. Quartal habe sich das Wachstum dann auf +18 % abgeschwächt. Und im 3. Quartal sei das Gewinnwachstum auf nur noch 7,6 % zurückgegangen (wobei hier bislang erst knapp 80 % der Unternehmen berichtet haben). Dabei sei es nur noch 51 % der Unternehmen gelungen, die Erwartungen zu übertreffen, was der schwächste entsprechende Wert seit fast zwei Jahren sei, so die Deutsche Bank.

Schwächeres Gewinnwachstum könnte zum Problem werden

Für den Aufwärtstrend an den Aktienmärkten könnte diese Tendenz zum Problem werden, so sie sich denn fortsetzt. Denn womit will man weiterhin stark steigende Aktienkurse noch begründen, wenn nicht mit ebenfalls stark steigenden Gewinnen. Schließlich ist der S&P 500 mit einem Kurs-Gewinn-Verhältnis (KGV) von aktuell 18,0 bereits ambitioniert bewertet – einige würden auch sagen, die Aktien im S&P 500 seien bereits „teuer“. Nimmt also die Dynamik des Gewinnwachstums weiter ab, müsste sich der Aufwärtstrend zumindest auch verlangsamen.

Eine Korrektur könnte die Lösung sein

Die Lösung für dieses Problem könnte aber auch eine stärkere Korrektur sein. Denn damit würde die KGV-Bewertung wieder sinken und erneutes Aufwärtspotential generiert. Daher wundert es mich auch nicht, dass die Kurse aktuell mal wieder den „Rückwärtsgang“ gefunden haben.

Korrekturkursziel aus der Elliott-Wellen-Analyse

Eine Korrektur um 10 oder 15 % wäre sicherlich kein Beinbruch. Im DAX würde dies einen Kursrutsch bis in den Bereich von 12.200 bis 11.600 Punkten bedeuten. Damit läge er genau im Plan meiner längerfristigen Elliott-Wellen-Analyse, die ich zuletzt am 3. November hier besprochen habe:

Demnach könnte mit dem aktuellen Allzeithoch bei 13.525,56 Punkten die gelbe Welle 5 und damit die übergeordnete schwarze Welle 3 zu Ende gegangen sein. Die schwarze Welle 4 sollte den DAX nun genau bis in den angesprochenen Zielbereich führen (siehe roter Pfeil).

Korrekturkursziel aus der klassischen Charttechnik

Schaut man sich daneben den bekannten Target-Trend-Chart an, dann würde der DAX bei rund 12.400 Zählern das untere Ende seines seit Mitte 2016 laufenden Aufwärtstrendkanals erreichen.

In diesem Bereich befinden sich auch die 200-Tage-Linie (blau) sowie das ehemalige Allzeithoch vom 10. April 2015 bei 12.390,75 Punkten (grüne horizontale Linie). Hier wäre also auch ein sinnvoller Zielbereich für eine Kurskorrektur.

Korrekturkursziel aus der Target-Trend-Methode

Nach der Target-Trend-Methode ist das erste Kursziel der Bären aber zunächst die Rechteckgrenze bei 12.590 Zählern, sofern der DAX die Mittellinie bei 12.945 Punkten nachhaltig brechen kann. Sie wurde heute zwischenzeitig weit unterschritten, es kam aber anschließend zu einer deutlichen Kurserholung.

Fazit

Für eine bereinigende Korrektur lauten die Kursziele in absteigender Reihenfolge:

- Rechteckgrenze bei 12.590 Punkten (Target-Trend-Methode)

- 200-Tage-Linie, untere Trendkanallinie oder Hoch vom 10. April 2015 bei 12.390,75 Punkten (klassische Charttechnik)

- 12.200 bis 11.600 Punkte (Elliott-Wellen-Analyse)

Kann der DAX aber die Mittellinie bei 12.945 Punkten nachhaltig zurückerobern, wäre erst einmal Entwarnung angesagt. Dann hängt es von der Stärke der Gegenbewegung ab, ob die Korrektur bereits beendet ist.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

20. Januar 2026

Börse - Intern

Neue US-Zölle: DAX testet Ausbruch schneller als erwartet

Weiterlesen...16. Januar 2026

Börse - Intern

Verfallstags-Nachlese ++ US-Parlamentarier, lest die Börse-Intern!

Weiterlesen...15. Januar 2026

Börse - Intern

Ideales DAX-Szenario +++ Entscheidende Konstellation beim Nasdaq 100

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!