Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Ein realistisches Szenario für 2023 +++ Neujahrsaktion

Ausgabe vom 10.01.2023

Neujahrsaktion

von Sven Weisenhaus

Verehrte Leserinnen und Leser,

zunächst möchte ich mich den gestrigen Wünschen von stockstreet.de im Allgemeinen und Torsten Ewert im Speziellen anschließen und ich hoffe für Sie auch auf ein frohes, erfolgreiches und vor allem gesundes Jahr 2023!

Die Neujahrsaktion 2023 – Nutzen Sie die Chancen!

Zudem möchte ich Sie ebenfalls für die Neujahrsaktion von Stockstreet begeistern. Denn die Börsenbriefe haben wirklich sehr gut abgeschnitten im vergangenen Jahr, vor allem im Vergleich zu den teils desaströsen Kursentwicklungen der Aktienmärkte. Dazu waren gestern bereits die passenden Worte zu lesen, die ich daher gerne noch einmal wiedergebe:

„Letztes Jahr schrieben wir Ihnen zu Neujahr:

‚Doch etwas anderes können wir mit Sicherheit sagen: Wenn diese Rally endet, werden all jene, die erst seit 10 bis 17 Jahren an den Börsen tätig sind, also bisher noch nie eine große Krise miterlebt haben, mit hoher Wahrscheinlichkeit hohe Verluste machen.‘

Genauso ist es gekommen: Viele Börsenbriefe, die von jungen, unerfahrenen Börsianern betreut werden, vor allem im Bereich Trading, haben in diesem Jahr herbe Verluste erlitten. Uns liegen Zahlen vor, die erschreckend bis grausam sind.

Und wie versprochen: Die Trading-Börsenbriefe von Stockstreet haben in diesem Horrorjahr 2022 teilweise sogar Gewinn gemacht oder sich, je nach Anlageart, zumindest wacker geschlagen. Mehr dazu in den kommenden Tagen.

Das liegt daran, dass unsere Trader alle Krisen der vergangenen 20 Jahre nicht nur mitgemacht, sondern auch (finanziell) überlebt haben – darunter auch den großen Börsencrash 2000 bis 2003. Wir wissen, wovor man sich wie schützen muss.

Stockstreet existiert seit mehr als 20 Jahren, und an dieser Erfahrung liegt es, dass unsere Dienste auch in Krisenzeiten immer wieder zu denen gehören, die am besten abgeschnitten haben. Auch dazu in den kommenden Tagen noch mehr.

Mit den kompetenten Tipps und Marktkommentaren unserer erfahrenen Trader, die alle mehrere Jahrzehnte Erfahrung mitbringen, haben Sie wohl die besten Chancen, auch 2023 gute Gewinne zu machen!

Und dafür haben wir ein besonderes Neujahrs-Angebot für Sie:

Testen Sie drei Monate einen unserer Börsenbriefe für den Preis von einem Monat! Kurz: Ein ganzes Quartal lesen, nur einen Monat zahlen!

Melden Sie sich dazu gleich hier zu einem unserer Börsenbriefe an!

Und nutzen Sie jetzt diese grandiose Chance, genau das Richtige zu tun, um auch im neuen Jahr an der Börse zu gewinnen!

PS: Wie immer ist dieses Angebot auf 200 Abos beschränkt und endet unwiderruflich, sobald die 200 Abos voll sind. Also warten Sie nicht zu lange!“

Performance meiner Börsenbriefe 2022

von Sven Weisenhaus

Performance 2022 des Target-Trend-Spezial

Zu den von mir verantworteten Börsenbriefen kann ich Ihnen verraten, dass beim „Target-Trend-Spezial“ die dort gegebenen Hinweise zum Trading fast ausschließlich zu Gewinnen geführt haben. Um eine Handvoll Verlust-Trades zu finden, muss man im Archiv schon recht lange suchen.

Performance 2022 des Target-Trend-CFD

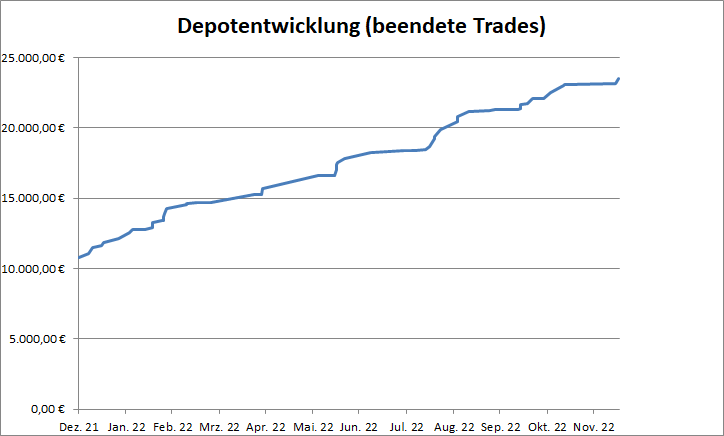

Ganz konkret kann ich beim „Target-Trend-CFD“ werden. Hier konnte die Performance aller im vergangenen Jahr beendeten Trades von +10.749,35 € Ende 2021 bzw. Anfang 2022 auf +23.498,71 € Ende 2022 gesteigert werden.

Die Abonnenten konnten also 12.749,36 € mit den in diesem Jahr beendeten Trades erwirtschaften. Damit wurde das Ergebnis binnen des Jahres 2022 mehr als verdoppelt.

Performance 2022 des Börse-Intern Premium

Ebenso positiv hat der von mir verantwortete Börsenbrief „Börse-Intern Premium“ abgeschnitten. In relativen Zahlen lautet die Jahresperformance 2022 hier +19,12 %.

Zum Vergleich:

Der Dow Jones hat im selben Zeitraum -8,9 %, der S&P 500 -19,4 % und der Nasdaq sogar -33,1 % verloren, was laut Medienberichten der größte Rückgang der US-Indizes seit der Finanzkrise 2008 ist. Dass ein Depot in diesem Marktumfeld überhaupt Gewinne erzielen konnte, ist bereits beachtlich.

Aber es wird noch besser:

Der DAX hat das Jahr 2022 mit einem Minus von mehr als 12,3 % beendet. Die Outperformance des Depots beträgt 2022 also sagenhafte 31,4 %.

MDAX und SDAX haben das Jahr 2022 sogar mit einem Minus von 28,5 % bzw. 27,3 % abgeschlossen, so dass demgegenüber die Outperformance des Depots sogar jeweils mehr ca. 46 % beträgt.

Selbst Hedgefonds haben schlecht abgeschnitten

Selbst Hedgefonds, die eigentlich auch von fallenden Kursen profitieren können, haben im vergangenen Jahr schlecht abgeschnitten, sogar so schlecht wie seit 2018 nicht mehr. Das geht laut Medienberichten aus gestern veröffentlichten Daten des Analysehauses Hedge Fund Research (HFR) hervor. Gemessen am HFRI 500 Fund Weighted Composite Index verloren die Fonds 4,25 % an Wert. Das Barometer vollzieht die Entwicklung der größten weltweit agierenden Hedgefonds nach. Vor allem bei Aktien- und Kryptowährungsgeschäften machten die Hedgefonds-Manager demnach hohe Verluste.

Abgeschlossene Trades 2022

Und wenn Sie das noch nicht überzeugt, dann vielleicht die Liste aller Trades, die beim „Börse-Intern Premium in 2022 beendet wurden:

Nur 2 Verlust-Trades stehen 19 Gewinn-Trades gegenüber.

Ich denke, die Performance meiner Börsenbriefe ist ein absolut überzeugendes Argument. Nutzen Sie also die Neujahrsaktion und melden Sie sich JETZT HIER zu den Stockstreet-Börsenbriefen an!

Ein realistisches Szenario für 2023

von Sven Weisenhaus

Nun aber zum aktuellen Geschehen an den Börsen. Und hier lässt sich leider feststellen, dass manches im neuen Jahr leider nichts anders ist als im alten. So begründen diverse Medien die Kursentwicklung an den Börsen in den vergangenen Tagen immer wieder auf die gleiche Weise: Steigen die Kurse am Aktienmarkt, so wird dies mit nachlassenden Zinssorgen erklärt, fallen die Kurse, so sind dafür zunehmende Zinssorgen verantwortlich. In den meisten Fällen sind diese Begründungen aber wenig plausibel. Und das war leider auch in den vergangenen Jahren schon so. Man hat also nichts dazugelernt.

Der Markt glaubt den Notenbanken weiterhin nicht

Wobei die Argumentation sicherlich nicht völlig falsch ist, wenn man hierzulande das milde Winterwetter, in China die Öffnungen von den Corona-Einschränkungen und weltweit die gesunkenen und anhaltend niedrigeren Energiepreise als Kurstreiber für den starken Jahresauftakt außen vor lässt und sich nur auf das Thema Zinsen fokussiert. Denn in der Tat findet auch im neuen Jahr ein Kampf um die Erwartungen bezüglich der zukünftigen Zinsentwicklung statt. Und die Aktienmärkte konnten auch deshalb deutlich zulegen, weil die Marktteilnehmer wieder mehrheitlich der Meinung sind, dass die Leitzinsen Mitte des Jahres ein Hoch erreichen und es danach bereits wieder zu Senkungen kommen wird.

Die Notenbanken mühen sich derweil ab, eine andere Einschätzung in die Köpfe der Anleger zu bekommen, insbesondere die Zentralbank der USA. Denn erneut haben sich einige Fed-Mitglieder dahingehend geäußert, dass der Leitzins noch auf über 5 % erhöht wird und dieses Niveau für eine lange Zeit gehalten wird, bis die Inflation zu ihrem Zielwert von 2 % zurückgekehrt ist.

Dabei wurde auch recht deutlich gemacht, dass die Rallye am Aktienmarkt der strafferen Geldpolitik entgegenwirkt und die teils starken Kurserholungen daher von der Notenbank nicht gewünscht sind. Doch die Währungshüter haben große Probleme, ein Umdenken bei den Anlegern herbeizuführen.

Liegt der Rentenmarkt richtig?

Das Verhalten der Anleger am Rentenmarkt ist derweil durchaus nachvollziehbar. Denn in den aktuellen Konjunkturdaten ist eine Rezession immer deutlicher abzulesen. Und die Notenbank sorgt mit ihren massiven Zinsanhebungen dafür, dass die Wirtschaft abgebremst wird und eine Rezession auch dadurch immer wahrscheinlicher erscheint. Um die Wirtschaft am Ende wieder in Gang zu bekommen, sind womöglich Zinssenkungen nötig. Und so erscheinen diese in der zweiten Hälfte des begonnenen Jahres durchaus im Bereich des Möglichen.

Setzen die Aktienmärkte auf eine nur moderate Rezession?

Weniger plausibel ist vor diesem Hintergrund die Rallye am Aktienmarkt. Denn wenn es mit der Wirtschaft bergab geht, bis hin zu einer Rezession, und das der Grund für die Erwartung sinkender Leitzinsen ist, dann sollte es mit den Aktienkursen eigentlich tendenziell auch bergab gehen. Es sei denn, man geht davon aus, dass die wirtschaftliche Schwäche moderat ausfällt und nur vorübergehend ist. Dann kann man bereits jetzt auf einen wirtschaftlichen Aufschwung setzen. Diese Denkweise würde die steigenden Aktienkurse begründen. Dann wären allerdings niedrigere Leitzinsen im zweiten Halbjahr 2023 unnötig bzw. unwahrscheinlich.

Best Case: Moderater Wirtschaftsabschwung bei sinkender Inflation

Daher sind die aktuellen Entwicklungen an den Renten- und Aktienmärkten nur dann plausibel, wenn es neben einer nur moderaten Delle im Konjunkturverlauf zugleich zu einer deutlich nachlassenden Inflation im Verlauf des Jahres kommt. Denn eine nur kurze und moderate Rezession begründet, wie bereits geschrieben, steigende Aktienkurse. Schließlich nimmt die Börse die Zukunft vorweg. Und wenn die konjunkturelle Delle nur moderat ausfällt und es danach wieder zu Wirtschaftswachstum kommt, sind steigende Aktienkurse grundsätzlich folgerichtig. Lässt zugleich die Inflation im Laufe des Jahres stark nach, wäre es auch plausibel, dass die Leitzinsen bereits in der zweiten Jahreshälfte entsprechend reduziert werden können, und zwar aus folgendem Grund:

Die US-Notenbank Federal Reserve (Fed) hat als Strategie ausgegeben, den Leitzins bis oberhalb der Inflationsrate anzuheben. Und sie sagt, sie wolle den Leitzins auf knapp über 5 % hieven. Nehmen wir nun an, die Inflation der USA fällt zur Jahresmitte auf „nur noch“ 5 %. Dann wäre das Ziel der Fed zu diesem Zeitpunkt erreicht. Nehmen wir nun auch an, dass die Inflation bis zum Jahresende weiter sinkt. Dann wären Leitzinsen von über 5 % nicht mehr notwendig. Die Währungshüter könnten daher die Leitzinsen im Tempo der abnehmenden Inflation senken. Und damit würden die Märkte mit ihrer Erwartung aktuell vollkommen richtig liegen.

Ein realistisches Szenario, auch für die Fed

Ich halte ein solches Szenario für möglich. Und es ist sogar denkbar, dass dies die US-Notenbank ebenso tut. Allerdings konterkariert die aktuelle Aktienmarktrallye ihren Plan, weil steigende Aktienkurse die finanziellen Bedingungen lockern. Die Notenbank will sie im Kampf gegen die Inflation aber straffen. Und daher ist sie derzeit noch bemüht, die Markterwartungen zu beeinflussen, damit das Ziel von Zinsen oberhalb von 5 % erreicht werden kann.

Das Problem daran ist, dass die Börse zukünftige Entwicklungen vorwegnimmt, so auch jetzt. Sie setzt bereits auf die zukünftig sinkenden (Leit-)Zinsen. Und das führt zu einer Diskrepanz zwischen dem tatsächlichen Geschehen auf den Märkten und den Plänen der Fed, weil die Notenbank steigende Zinsen will, der Markt aber bereits niedrigere Zinsen einpreist.

Lassen Sie sich davon nicht irritieren. Denn es lässt sich ja alles durchaus plausibel erklären. Die Frage ist nur, ob es der Markt durchhält, sich gegen die Pläne der Notenbanken zu stellen. So könnte zum Beispiel eine Wortmeldung von Fed-Chef Jerome Powell dem Markt jederzeit wieder einen deutlichen Dämpfer verpassen.

Aktienmärkte hielten sich an den vorgezeichneten Weg

Und damit bin ich bei meiner Prognose vom Ende des vergangenen Jahres (siehe „Einschätzung der Aktienmärkte für die kommenden Wochen“) und der aktuellen Kursentwicklung der Aktienmärkte. Für den Dow Jones hatte ich am 21. Dezember folgenden Weg vorgezeichnet:

Aktuell sieht der Chart wie folgt aus:

Die Fibonacci-Marken (blaue Linien) haben sich also wie erwartet als wichtige Hürden und Kursziele herausgestellt. Zuerst hielt das 38,20er Retracement den Deckel auf den Kursen. Und als dieser Widerstand geknackt wurde, strebte der Index das 61,80er Retracement an, genau wie mit der roten Linie skizziert.

Kommt es nun auch zum Rücksetzer?

Jetzt wird es spannend, ob es auch zu dem erwarteten Rücksetzer kommt. Jedenfalls halte ich das Aufwärtspotenzial am US-Aktienmarkt nach wie vor für begrenzt, da die fundamentalen Bewertungen immer noch relativ hoch sind. Und daher gehe ich weiterhin davon aus, dass sich die Aktienindizes auf einem etwas niedrigeren Niveau einpendeln und in eine große Seitwärtstendenz gehen werden. Diese grundsätzliche Erwartung hatte ich auch bereits im vergangenen Jahr geäußert.

Dabei erscheint mir vor allem der Dow Jones erneut korrekturanfällig, weil sich dieser bereits wieder seinem Hoch von Anfang 2022 angenähert hat. Für eine große Seitwärtskonsolidierung müsste er aber nun wieder tendenziell zurück zu seinem Korrekturtief laufen, das er Ende Oktober / Anfang November markiert hatte. Doch warten wir erst einmal ab, ob er zumindest 38,20 % seiner jüngsten Kurserholung (rechtes grünes Rechteck im Chart) korrigiert, also der roten Linie weiter folgt (Welle c).

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

20. Januar 2026

Börse - Intern

Neue US-Zölle: DAX testet Ausbruch schneller als erwartet

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!