Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Märkte in der Liquiditätsfalle

Ausgabe vom 07.01.2021

Märkte in der Liquiditätsfalle

von Sven Weisenhaus

Trotz aller Proteste und Versuche in den USA, noch am Ergebnis der Präsidentschaftswahl zu rütteln, hat der künftige Präsident Joe Biden entscheidende Erfolge erzielt. Einerseits haben die Demokraten die zwei Senats-Stichwahlen im Bundesstaat Georgia gewonnen. Damit übernimmt die Partei quasi die volle Kontrolle über den Kongress. Biden kann somit seine Vorhaben deutlich leichter umsetzen. Zudem hat der Kongress Bidens Wahl zum Präsidenten bestätigt. Und Trump sagte immerhin eine geordnete Machtübergabe zu.

Trump-Aktien raus, Biden-Aktien rein

An den Börsen waren gestern bereits dementsprechende Marktbewegungen zu sehen. Zu den Gewinnern am Aktienmarkt gehörten insbesondere Finanz-, Industrie- und Energiewerte. Investoren setzen offenbar nun verstärkt darauf, dass die Demokraten die Staatsausgaben noch stärker erhöhen, um die heimische Wirtschaft in der Corona-Krise weiter anzukurbeln. Ein von den Demokraten kontrollierter Senat kann problemlos für eine höhere Staatsverschuldung stimmen. Und vor diesem Hintergrund sind auch die Anleihe-Renditen gestiegen. Zehnjährige T-Bonds rentierten erstmals seit zehn Monaten wieder über die Marke von 1 %. Das ist wiederrum positiv für Banken. Zugleich wird davon ausgegangen, dass unter Bidens Regierung große Technologiekonzerne strenger reguliert und höher besteuert werden, weshalb der Technologieindex gestern gegenüber den Blue-Chips Schwäche zeigte.

Ist ein mehrheitlich demokratischer Senat gut für Aktien?

Diese Marktbewegungen sind soweit auch plausibel. Heute zeigt sich allerdings ein umgekehrtes Bild: Technologieaktien steigen stärker als Blue-Chips, wobei die Aktienkurse aber insgesamt deutlich zulegen. Und hier muss man sich dann schon etwas wundern, wenn man in den vergangenen Wochen und Monaten die Marktkommentare diverser Medien verfolgt hat.

Zuerst war es so, dass ein Präsident Trump für die Aktienmärkte als besser betrachtet wurde, weil er eine wirtschaftsfreundlichere Politik betreibt, unter anderem mit Steuersenkungen für Unternehmen. Als sich dann ein Wahlsieg Bidens abzeichnete, wurden die steigenden Aktienmärkte damit begründet, dass dieser zwar für höhere Steuern, aber zugleich für größere Hilfsprogramme steht. Und da die Zeichen zunächst noch auf einen überwiegend republikanischen Senat standen, setzten Anleger angeblich darauf, dass dadurch Steuererhöhungen nicht so einfach durchsetzbar wären.

Nun ist letzteres aber nicht mehr der Fall. Denn der Senat ist mit dem Ergebnis der Stichwahl nun faktisch in demokratischer Hand. Warum steigen die Aktienmärkte heute dennoch? Müssten die Kursanstiege, die es angeblich angesichts eines mehrheitlich republikanischen Senats gegeben hat, nicht durch entsprechende Verkäufe wieder rückgängig gemacht werden?

Letztlich zeigt sich, dass Kurse Nachrichten machen. Zu den immer weiter steigenden Aktienkursen suchen sich die Medien einfach die passende Erklärung. Ob nun Trump oder Biden Präsident wird, der Senat in mehrheitlich demokratischer oder republikanischer Hand ist, letztlich ist laut den Medienberichten jede Variante positiv für den Aktienmarkt. Im Grunde könnte man aber auch einfach auf eine altbekannte Börsenweisheit verweisen: Politische Börsen haben kurze Beine.

Märkte in der Liquiditätsfalle

Mir machen die Kursentwicklungen derweil immer größere Sorgen. Denn die Aktienmärkte sind nicht getrieben durch die Wahlergebnisse in den USA, sondern durch die Liquidität der Notenbanken. Es scheint, als könnten die Kurse nur noch steigen. Und der Grund dafür ist die sogenannte Liquiditätsfalle.

Wirtschaft schrumpft, Aktienkurse steigen

Heute hat die Europäische Zentralbank (EZB) berichtet, dass die zweite Pandemiewelle der Wirtschaft im Euro-Raum deutlich zusetzt. Die Währungshüter gehen sogar davon aus, dass die Wirtschaftsleistung im Schlussquartal des vergangenen Jahres wieder geschrumpft ist, wie sich dem heute veröffentlichten Wirtschaftsbericht entnehmen lässt. Demnach könne sich das verarbeitende Gewerbe zwar weiterhin gut behaupten, im Dienstleistungssektor sei die Aktivität jedoch durch die neuerlichen Einschränkungen der sozialen Kontakte und der Mobilität massiv beeinträchtigt.

Mit anderen Worten: Die massive Liquidität der Notenbanken kann ein Schrumpfen der Wirtschaft insgesamt nicht verhindern. Das Geld landet über Geschäftsbanken und die Kreditwirtschaft auf den Konten der Empfänger, es wird aber nicht in voller Höhe in den Wirtschaftskreislauf gegeben. Stattdessen wird ein Teil davon gespart bzw. angelegt, unter anderem eben in Aktien, weshalb die Kurse immer weiter steigen, solange jeden Monat hunderte Milliarden an Euros und Dollars nachfließen.

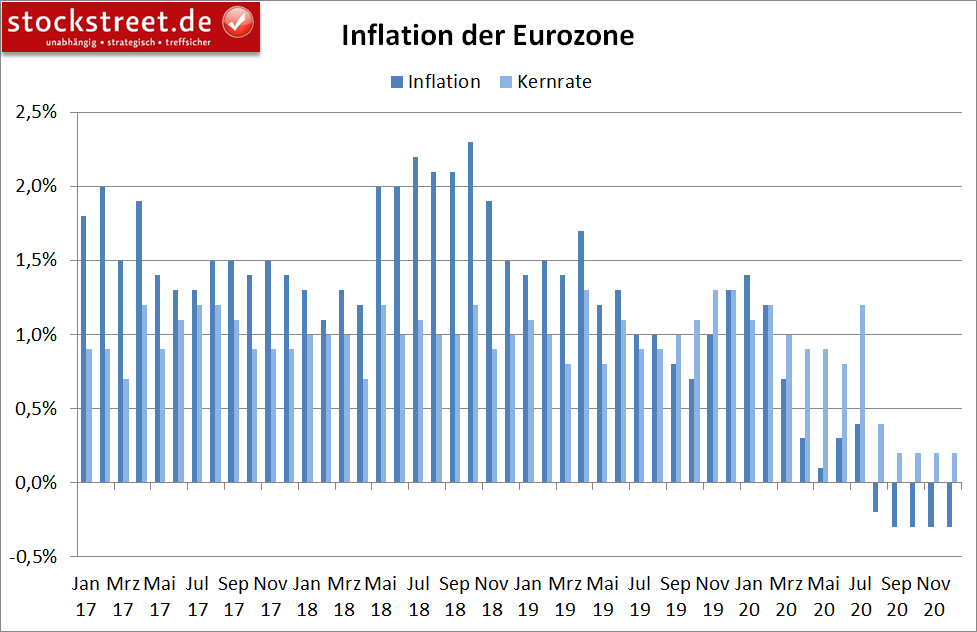

Negative Inflation trotz EZB-Billionen

Ein Indiz dafür, dass ein gewichtiger Teil des Geldes nicht in der Wirtschaft landet, ist neben der Entwicklung des Bruttoinlandsprodukts die Inflation. Wie die europäische Statistikbehörde Eurostat heute in einer ersten Schätzung mitteilte, sind die Preise im Euro-Raum im Dezember bereits den fünften Monat in Folge im Vergleich zum Vorjahreszeitraum gesunken. Erneut lag das Minus bei 0,3 %, wie auch schon im November, Oktober und September.

Würde die Notenbankliquidität ausschließlich zu mehr Nachfrage nach Gütern und Dienstleistungen führen, hätten wir es mit steigenden Preisen zu tun. Stattdessen steigen aber lediglich die Vermögenspreise, also unter anderem die Aktienkurse.

Das Ende des Aufwärtstrends am Aktienmarkt

Und das ist ganz sicher keine gesunde Entwicklung. Denn wenn die Einschränkungen, womöglich dank der Impfungen, gelockert oder ganz aufgehoben werden, wird der Konsum steigen. Dann wird sich die Wirtschaft auch im Dienstleistungsbereich und im Einzelhandel erholen, und das womöglich sehr schnell. Dabei dürften einige Investments aufgelöst und das Geld in Reisen und andere Dienstleistungen oder Güter investiert werden. Der Aufwärtstrend am Aktienmarkt könnte damit auslaufen.

Die höhere Nachfrage nach Gütern und Dienstleistungen wird früher oder später zu steigenden Preisen führen. Und wenn damit die Inflation anzieht, müssen die Notenbanken irgendwann gegensteuern. Zwar haben die Währungshüter bereits angekündigt, höhere Inflationsraten eine Zeitlang zu tolerieren, doch letztlich werden sie die Liquiditätszufuhr stoppen und womöglich sogar umkehren, um überschüssiges Geld aus dem Wirtschaftskreislauf zu nehmen. Und damit könnte sich der Aufwärtstrend am Aktienmarkt ebenfalls umkehren. Zumal in dieser Phase die Zinsen und Renditen stärker steigen und diese damit bereits vor dem Eingreifen der Notenbanken zu einer zunehmenden Konkurrenz für den Aktienmarkt werden.

Schon im vergangenen Jahr hatte ich geschrieben, dass man in 2021 insbesondere auf die Inflation bzw. die Inflationserwartungen blicken sollte (siehe "Das könnte das große Thema für 2021 werden").

Genießen Sie die noch steigenden Aktienkurse!

Noch ist das alles Zukunftsmusik. Aktuell sind wir nach wie vor in der Phase, in der ein Teil der Notenbankliquidität nicht in den Wirtschaftskreislauf, sondern in die Finanzmärkte fließt. Für weiter steigende Kurse braucht es dabei keine besonderen Ereignisse, wie ein Wahlergebnis in den USA. Und negative Nachrichten, wie eine schrumpfende Wirtschaft aufgrund von härteren Maßnahmen im Kampf gegen das Virus, können den Aufwärtsdrang der Aktienkurse auch nicht stoppen. Die Frage ist nur, wie lange noch.

Denn bedenken Sie, dass die Börse zukünftige Ereignisse vorwegnimmt. An den Börsen spricht man von 6 bis 9 Monaten. Und im Herbst sollen die meisten Menschen geimpft sein. Dann könnte sich das Leben normalisieren und oben beschriebener Prozess in Gang kommen. Wenn die Börsen aber genau dies 6 bis 9 Monate vorher einpreisen, dann muss man davon ausgehen, dass der Aufwärtstrend am Aktienmarkt in diesem Jahr, womöglich sogar schon in der ersten Jahreshälfte oder vielleicht auch bereits im ersten Quartal endet.

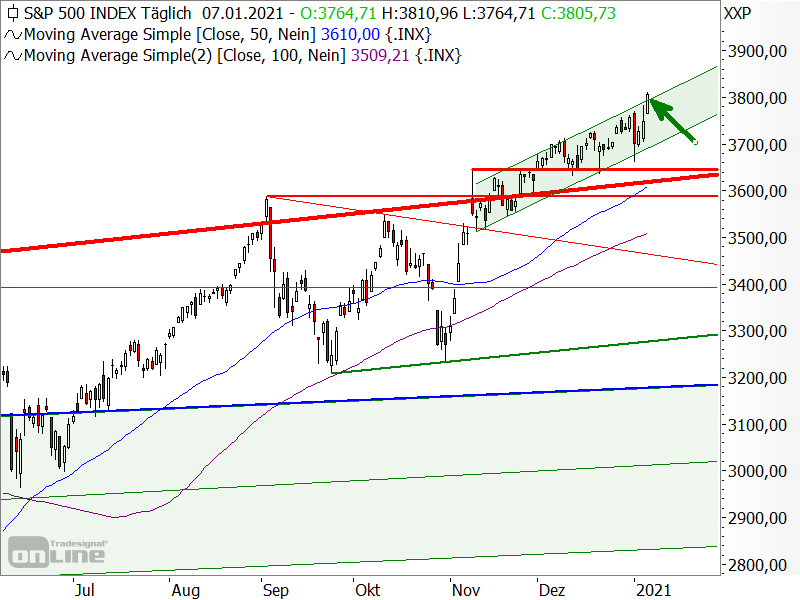

S&P 500 folgt dem Dow Jones

Gestern hatte ich bereits von einer Trendbeschleunigung im Dow Jones geschrieben, welche die letzte Phase des Aufwärtstrends darstellen könnte. Diese Trendbeschleunigung ist seit heute auch im S&P 500 zu erkennen (siehe folgender Chart). Der marktbreite Index macht sich gerade auf, seinen engen Aufwärtstrendkanal der vergangenen Tage und Wochen nach oben zu verlassen (grüner Pfeil).

Nehmen Sie also nun noch diese Kursgewinne mit Long-Positionen mit. Vergessen Sie aber nicht, die Stopps nachzuziehen. Je nach persönlichem Anlage- bzw. Tradingstil könnte es Sinn machen auszusteigen, wenn der S&P 500 unter die Hochs von Anfang November oder Anfang September zurückfällt (rote horizontale Linien).

Den Letzten beißen die Hunde

Und machen Sie sich bewusst, dass Sie, wenn Sie jetzt noch mit neuen Trades auf weiter steigende Kurse setzen, womöglich derjenige sind, der den höchsten Preis für eine Aktie zahlt. Je weiter die Kurse steigen und je weiter der oben beschriebene Prozess fortschreitet, desto höher wird die Wahrscheinlichkeit, dass Sie ab einem bestimmten Zeitpunkt niemanden mehr finden, der bereits ist, Ihnen Ihre Aktien zu einem noch höheren Preis abzukaufen.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!