Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Warren Buffett: Tabubruch oder genialer Schachzug?

Ausgabe vom 09.11.2020

Warren Buffett: Tabubruch oder genialer Schachzug?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

mitten in den Medienrummel um die US-Wahlen, die Meldungen über weiter steigende Corona-Zahlen und die anhaltende Diskussion um die Lockdown-Maßnahmen platzte am Wochenende eine ganz außergewöhnliche Nachricht: Warren Buffett hat für eine Rekordsumme eigene Aktien zurückgekauft. Scheinbar begeht der Starinvestor damit seinen nächsten Tabubruch in kurzer Zeit. Müssen Buffett-Jünger sich sorgen machen, dass der Altmeister sein Mojo verloren hat?

Warren Buffetts Tabubrüche

Seit Jahrzehnten hat Buffett gebetsmühlenartig wiederholt: Von Technologie versteht er nichts, deshalb kauft er keine Tech-Aktien, und Aktienrückkäufe sind meist schlechte Investitionen – aus Sicht der Aktionäre. Dann kaufte Buffetts Holding Berkshire Hathaway seit 2016 Apple-Aktien. Inzwischen (per 30.09.2020) ist Apple mit ca. 46 % sogar die mit Abstand größte Aktienposition in Buffetts Portfolio – die nächstgrößere, Bank of America, kommt gerade einmal auf 10 %.

Gut, Buffett-Fans konnten sich trösten, dass Apple auch 2016 schon kein aufstrebendes Hightech-Startup mehr war, sondern eine etablierter Konsumgüterkonzern, der eine starke Marktstellung hat, so wie es Buffett liebt. Dann aber der nächste Schock: Im September dieses Jahres gab Berkshire Hathaway bekannt, insgesamt mehr als eine halber Milliarde Dollar in den Cloud-Anbieter Snowflake investiert zu haben – just vor dem Börsengang des Unternehmens.

Bei Snowflake handelt es sich nun aber tatsächlich um einen jungen Technologiewert reinsten Wassers. Und die Angebote des Unternehmens richten sich zudem noch an Firmenkunden. Davon hat Buffett bisher die Finger gelassen, nachdem er sich diese einmal mit einem Großinvestment bei IBM verbrannt hat.

Und nun noch Aktienrückkäufe! Manche Buffett-Anhänger dürften nun die Welt nicht mehr verstehen…

Auch der beste Anleger greift mal daneben

Doch Buffett selbst hat stets betont, dass auch ihm immer wieder Fehler unterlaufen – oder ihm auch nur das nötige Quäntchen Glück fehlt. So hat er vor einigen Jahren kräftig in Fluggesellschaften investiert. Diese Investition ist ihm in der Coronapandemie um die Ohren geflogen. Zuvor hat er sich beim Einstieg in den Ölsektor verschätzt.

Aber solche Fehlgriffe unterlaufen jedem Anleger. Bei Aktienrückkäufen ist es jedoch anders. Sie hat Buffett prinzipiell gegeißelt, weil sie nur in Ausnahmefällen einen Mehrwert für die Aktionäre schaffen. So sagte er 2018 in einem CNBC-Interview: „Können Sie sich jemanden vorstellen, der sich hinstellt und sagt: ‚Wir werden ein Unternehmen kaufen und es ist uns egal, wie hoch der Preis ist?‘ Aber genau das ist es, was Unternehmen tun, wenn sie nicht irgendeine Art von Bewertungskriterien auf ihre Rückkäufe anwenden.“

Buffetts Kritik war also keineswegs absolut, sondern an bestimmte Bedingungen geknüpft: Genauso wie bei jeder anderen Investition – z.B. einer kompletten Firmenübernahme – sollten die Manager eine möglichst genaue Vorstellung davon haben, welchen Wert sie für den Preis bekommen, den sie bezahlen. Wenn dieses Verhältnis von Wert und Preis vorteilhaft für das Unternehmen ist, dann ist es eine gute Investition, sonst nicht.

Wann Aktienrückkäufe eine gute Sache sind

Diese relativ einfache und einleuchtende Bewertung gilt laut Buffett eben nicht nur für eine vollständige Übernahme eines Unternehmens, sondern auch bei einer teilweisen Übernahme – z.B. durch den Kauf von Aktien eines Unternehmens. Und sie gilt ganz besonders, wenn das Unternehmen eigene Aktien zurückkauft – schließlich sollten die Manager selbst am besten wissen, wie viel ihr Unternehmen tatsächlich wert ist.

Dementsprechend hat sich Buffett auch schon mehrfach dazu geäußert, wann Aktienrückkäufe aus seiner Sicht eine gute Sache sind; z.B. bereits auf der Berkshire-Hathaway-Aktionärsversammlung 2004: „Wenn Aktien unter dem Wert eines Unternehmens gekauft werden können, ist dies wahrscheinlich die beste Verwendung von Cash.“

Rekordsumme für Aktienrückkäufe

Wenn Berkshire Hathaway also im 3. Quartal für rund 9 Milliarden Dollar eigene Aktien zurückgekauft hat, dann ist Buffett offenbar der Meinung, dass die Aktie unterbewertet ist. Denn Berkshire Hathaway hat seine Aktienrückkäufe in diesem Jahr sukzessive gesteigert: von knapp 2 Mrd. Dollar im ersten über gut 5 Mrd. Dollar im zweiten Quartal auf insgesamt 16 Mrd. Dollar in den ersten 9 Monaten dieses Jahres.

Und allein der 9-Milliarden-Rückkauf im 3. Quartal ist mehr als Berkshire Hathaway jemals zuvor in einem vollen Kalenderjahr dafür aufgewandt hat. Die aktuelle Shoppingtour ist nämlich keineswegs die erste ihrer Art: Berkshire Hathaway hat das erste Aktienrückkaufprogramm bereits im Jahr 2011 aufgelegt.

Trotz dieser Rekordsumme bleiben Berkshire Hathaway und Warren Buffett immer noch auf einem riesigen Cashpolster sitzen: 145,7 Mrd. Dollar betragen die liquiden Mittel, liquiditätsähnliche Anlagen und kurzfristig liquidierbare Investments von Berkshire Hathaway per 30. September. Das ist nur geringfügig weniger als der Wert am Ende des 2. Quartals (146,6 Mrd. Dollar).

Nützliche Informationen von Warren Buffett

Die Nachricht über die Aktienrückkäufe von Berkshire Hathaway liefern damit eine Menge nützlicher Informationen für Anleger:

- Warren Buffett ist, wie gesagt, offensichtlich davon überzeugt, dass die Aktie von Berkshire Hathaway unterbewertet ist. Wir dürfen davon ausgehen, dass er den Wert seines Unternehmens sehr genau einschätzen kann. Die Fehlerwahrscheinlichkeit ist also äußerst gering.

- Wir wissen allerdings nicht, wie groß diese Unterbewertung ist. Anhaltspunkte dafür könnte eine Unternehmensbewertung geben, die aber – nicht zuletzt auch durch die Coronapandemie – mit erheblichen Unsicherheiten verbunden ist.

- Warren Buffett beklagt seit Jahren, dass er für seine hohen liquiden Mittel keine angemessenen Investitionsobjekte mehr findet – sei es, dass sie zu teuer oder zu klein sind. In der Abwägung, dieses Cash weiterhin unproduktiv zu lassen oder es für Aktienrückkäufe zu verwenden, ist Buffett wohl zu dem Schluss gekommen, dass Aktienrückkäufe die bessere Alternative sind.

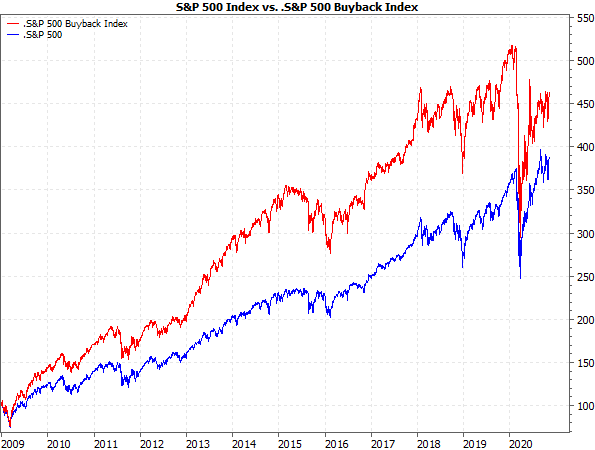

Sowohl der Geldmarktsatz für 12 Monate als auch die Rendite kurzlaufender Staatsanleihen liegen in den USA deutlich unter 0,5 % p.a. Warren Buffett dürfte für seine Aktienrückkäufe eine deutlich höhere Rendite erwarten. Ich vermute diese Untergrenze auf kurz- bis mittelfristige Sicht im niedrigen einstelligen Prozentbereich, mindestens aber 1 %. Wahrscheinlich ist, dass Warren Buffett auch eine positive reale Rendite erwartet, also oberhalb der aktuellen Inflationsrate von 1,4 % bzw. über dem offiziellen Inflationsziel der Fed von 2 %. Langfristig sollte sie aber deutlich höher liegen. - Warren Buffett handelt damit wieder einmal antizyklisch. Die Corona-Krise hat viele Unternehmen veranlasst, ihre Cashreserven zusammenhalten. Dividenden, aber vor allem Aktienrückkäufe wurden daher vielfach gestrichen. Der S&P 500 Buyback Index, der die Aktien der 100 Unternehmen mit den höchsten Quoten von Aktienrückkäufen im S&P 500 enthält, hat folglich im Corona-Crash besonders gelitten – und sich seitdem auch etwas schwächer als der Gesamtmarkt entwickelt (siehe folgender Chart)

(Quelle: Standard & Poor's)

Zuvor, in der Nullzinsära seit der Finanzkrise, haben Unternehmen, die aggressiv eigene Aktien zurückkauften, dagegen den Markt klar überflügelt. Das ist vorbei, zumal sich viele Unternehmen dafür auch zum Teil massiv verschuldet haben – was ihnen bei einer Rückkehr der Rezession schnell auf die Füße fallen kann (siehe Börse-Intern vom 25.02.2019). Für Aktienrückkäufe erhalten die Unternehmen von den Investoren also keinen Bonus mehr. Warren Buffett tut es trotzdem – und stellt sich damit bewusst gegen den Mainstream.

Zwei wichtige Konsequenzen für alle Anleger

Daraus ergeben sich zwei logische Konsequenzen für Anleger:

- Als Besitzer von Berkshire-Hathaway-Aktien sollten Sie nun kein Stück aus der Hand geben! Warum auch – schließlich gibt Ihnen Warren Buffett so deutlich wie selten zu verstehen, dass er die Aktie für unterbewertet hält.

- Wenn Sie eine langfristige (!) Anlage suchen, die auch real, also nach Berücksichtigung der Inflation, einen positiven Ertrag abwirft, können Sie nun einen Neueinstieg erwägen. Da es aber um eine Aktie geht, müssen Sie die möglichen Kursschwankungen aushalten können. Einen Anlagehorizont von 3 bis 5 Jahren müssen Sie daher einkalkulieren.

Wenn alle so denken würden…

Im Idealfall denken alle Anleger so. Dann würden alle Berkshire-Hathaway-Aktionäre auf ihren Aktien sitzenbleiben, während viele Kaufinteressenten darum betteln. Das würde den Kurs explodieren lassen, weil eine steigende Nachfrage auf null Angebot trifft.

Und tatsächlich: Die Aktie ist nach der Meldung vom Wochenende heute schon gut 5 % im Plus. Warren Buffett hat also vermutlich weniger einen Tabubruch begangen, sondern mal wieder einen genialen Schachzug gemacht. Ich wünsche Ihnen ähnlich smarte Entscheidungen bei Ihren Investments!

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!