Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Was zeigt der ISM-Index eigentlich an?

Ausgabe vom 28.08.2023

Was zeigt der ISM-Index eigentlich an?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

am Freitag dieser Woche und kurz vor dem langen Labor Day-Wochenende in den USA wird wieder der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe (Industrie) veröffentlicht – im Folgenden einfach „der ISM-Index“ genannt. Er dürfte erneut weit unter der 50-Punkte-Marke bleiben und damit laut ISM ein Schrumpfen der US-Wirtschaft signalisieren. Doch die US-Wirtschaft wächst – im 1. Quartal mit 2,0 %, im 2. Quartal mit 2,4 % Jahresrate. Also was zeigt der ISM-Index tatsächlich an?

Wenn man ISM-Index und Industrieproduktion vergleicht

Gut, Sie werden nun einwenden, dass das verarbeitende Gewerbe in den USA nur rund 11 % zum BIP beiträgt. Der Dienstleistungssektor ist mit rund 71 % für den Großteil der Wirtschaftsleistung verantwortlich. Dennoch gibt es eine Diskrepanz zwischen der Tendenz des ISM-Index und dem Wirtschaftswachstum in den USA – denn natürlich berücksichtigt das ISM dieses Ungleichgewicht.

Aber ich habe den „Industrie-Index“ bewusst gewählt, denn er lässt sich viel besser mit den Daten eines „harten“ Indikators vergleichen, und zwar der Industrieproduktion. Zumal der ISM-Index aus mehreren Teilindizes besteht (z.B. Auftragseingänge, Beschäftigung, Preise), zu denen auch das Produktionsniveau selbst gehört.

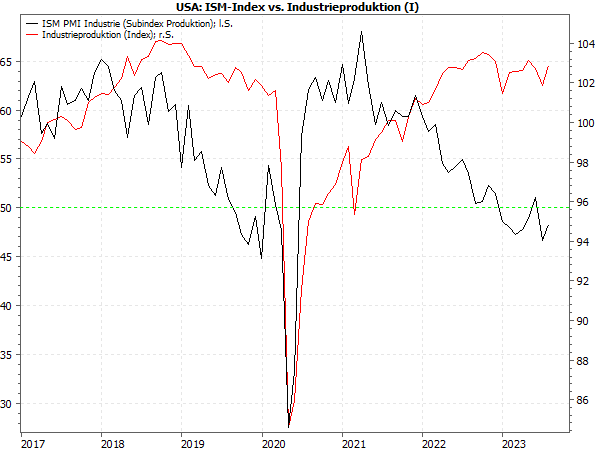

Diesen Teilindex „Produktion“ habe ich im folgenden Chart mit den offiziellen Daten der US-Industrieproduktion verglichen:

Quellen: MarketMaker mit Daten von US. Federal Reserve Bank, Institute of Supply Management

Was bedeuten die Daten eigentlich?

Bevor wir uns dem konkreten Vergleich widmen, müssen wir uns nochmals klarmachen, was die Daten bzw. Kurven tatsächlich aussagen: Bei der Industrieproduktion ist es einfach; hier bedeuten höhere bzw. niedrigere Werte eine höhere bzw. niedrigere Produktion. Die Kurve zeigt also den tatsächlichen Verlauf an.

Ganz anders dagegen beim ISM-Index: Hier werden Werte oberhalb von 50 Punkten (grün gestrichelte Linie) so interpretiert, dass die Produktion im Monatsvergleich gestiegen ist. Bei Werten unterhalb von 50 Punkten geht man davon aus, dass die Produktion zurückgegangen ist.

Der ISM-Index zeigt also eine mögliche Veränderung an. Hinzu kommt, dass beide Indikatoren unterschiedlich gewichtet werden. Der ISM-Index wird gebildet, indem die Manager in den Unternehmen danach gefragt werden, ob die Produktion im Vergleich zum Vormonat gefallen, gestiegen oder gleich geblieben ist. Die Zahl der Antworten, die „gefallen“ lauten, wird von der Zahl der Antworten, die „gestiegen“ lauten, abgezogen; der Rest wird ignoriert. Aus diesem Saldo wird der Index berechnet.

Werte über 50 Punkte bedeuten dabei, dass die Mehrzahl der befragten Unternehmen ein höheres Produktionsniveau angegeben hat, Werte darunter bedeuten das Gegenteil. Dabei werden alle Antworten gleich gewichtet, egal ob das Unternehmen einen Milliardenumsatz macht oder nur ein paar hunderttausend Dollar.

Die Unterschiede zu den „harten“ Daten

Der Index der Industrieproduktion wird dagegen strikt auf Dollarbasis berechnet. Ein Unternehmen, dessen Produktion von 1 Milliarde Dollar um ein Prozent steigt (also um 10 Mio. Dollar) kompensiert problemlos den Produktionsrückgang von zehn anderen Unternehmen von jeweils1 Million Dollar. Die Gesamtproduktion dieser elf Unternehmen ist also unverändert geblieben, während der ISM-Index, der nur auf den Antworten dieser elf Unternehmen basiert, einen drastischen Produktionsrückgang signalisiert hätte (1 „gestiegen“-Antwort vs. 10 „gefallen“-Antworten).

Der ISM-Index ist also mit einem „Wirtschaftsbreite“-Bias belastet. Das kennen Sie von der Marktbreite, die wir hier schon mehrfach thematisiert haben: An der Börse können die Kurse der Indizes auch dann steigen, wenn nur einige wenige, aber große Aktien steigen. Ähnlich ist es bei der Industrieproduktion.

Zudem kann der ISM-Index nicht direkt mit der Produktionskurve verglichen werden, da er relative Änderungen anzeigt, während die Industrieproduktion ein absolutes Niveau widerspiegelt. Für einen regulären Vergleich müssen wir also die Änderungen bei der Industrieproduktion heranziehen.

Die Änderungen sind entscheidend – aber welche?

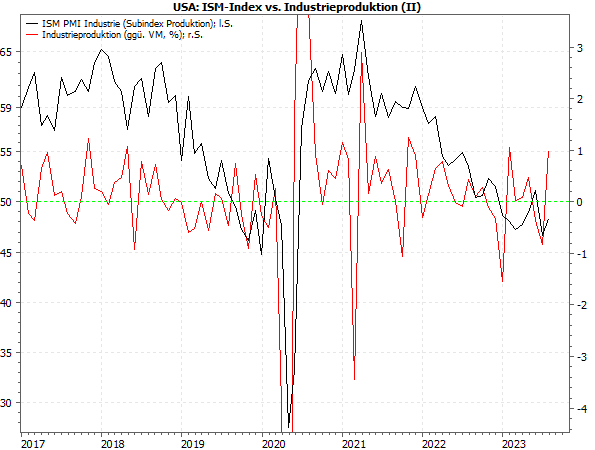

Die Frage ist nur, über welchen Zeitraum wir die Änderungen betrachten. Eigentlich sollte das klar sein, denn das ISM fragt nach der Änderung im Vergleich zum Vormonat. Stellen wir also die entsprechende Kurve der Industrieproduktion im ISM-Index gegenüber:

Quellen: MarketMaker mit Daten von US. Federal Reserve Bank, ISM, eigene Berechnungen

Das Ergebnis sieht etwas besser aus als zuvor, was jedoch hauptsächlich daran liegt, dass man nun die Nulllinie der Änderungen der Industrieproduktion (rechte Skala) mit der 50-Punkte-Marke des ISM-Index (linke Skala) zur Deckung bringen kann, die ebenfalls die Schwelle zwischen positiven und negativen Änderungen ist.

Aber wie so häufig sind die monatlichen Änderungen viel zu volatil, um einen Trend zu zeigen. Zudem wird das Bild durch einzelne starke Ausschläge in die eine oder andere Richtung verzerrt. Die doch recht deutlichen Trends, die der ISM-Index aufweist, werden durch die „harten“ Daten der Industrieproduktion in dieser Darstellung nicht bestätigt.

Wodurch sich erst ein stimmiges Bild ergibt

Das könnte (auch) daran liegen, dass der Vergleich zum Vormonat häufig nicht praxisgerecht ist. Zurzeit werden z.B. in vielen Süßwarenfabriken Weihnachtsartikel produziert. Das ist ein stark saisonabhängiges Geschäft. Für diese Unternehmen ist ein Vormonatsvergleich sinnlos, denn während jetzt die Produktion auf Hochtouren brummt, lief sie zuvor eher auf Sparflamme.

Auch andere Betriebe haben ein mehr oder weniger saisonabhängiges Geschäft. Daher werden z.B. auch Quartalszahlen stets im Vergleich zum Vorjahresquartal und nicht zum Vorquartal angegeben. Also dürften auch bei der Umfrage durch das ISM viele Manager bewusst oder unbewusst einen Vergleich zum Vorjahresmonat anstellen (auch wenn explizit nach dem Vormonat gefragt wird).

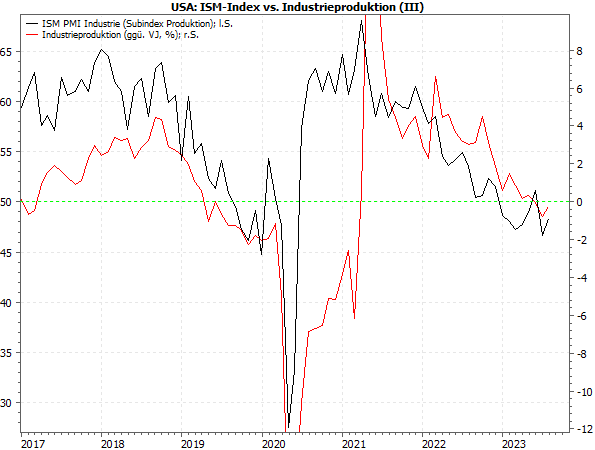

Und siehe da, tatsächlich ergibt der Vergleich des ISM-Index zur Industrieproduktion erst dann ein stimmiges Bild, wenn man die Änderungen zu den Vorjahresmonaten der Industrieproduktion heranzieht:

Quellen: MarketMaker mit Daten von US. Federal Reserve Bank, ISM, eigene Berechnungen

„Irreführende“ Umfrageindkatoren

Der ISM-Index führt also in gewisser Weise mit seiner ursprünglichen Interpretation in die Irre. Das liegt nur zum Teil am Index bzw. der Umfrage dazu – denn dabei wird ja explizit nach dem Vormonat und nicht dem Vorjahresmonat gefragt. „Schuld“ sind also die Umfrageteilnehmer, die sich nicht exakt an die Vorgaben halten.

Doch genau das ist das Problem bei Umfragen aller Art: Wenn die Fragestellung die Lebens- bzw. „Denkwirklichkeit“ der Teilnehmer nicht berücksichtigt, gibt es unerwünschte Effekte oder falsche Ergebnisse.

Das ist z.B. auch bei vielen Stimmungsumfragen zu den Aktienmärkten der Fall. Wenn dabei gefragt wird, welchen Kursverlauf man für den DAX in den nächsten sechs Monaten erwartet, bestimmt in der Regel eine viel kurzfristigere Sichtweise die Antwort. Das gilt insbesondere für Extremsituationen, in denen die Kurse in jüngster Zeit stark gefallen oder gestiegen sind. Dann denkt kaum jemand daran, was in sechs Monaten ist, sondern nur daran, was „jetzt“ oder „demnächst“ sein könnte. Und entsprechend „falsch“ fallen die Antworten aus. Die Initiatoren von Sentiment-Indikatoren machen aus dieser Not eine Tugend und vermarkten ihre Daten als „Kontraindikatoren“. Das mag in Einzelfällen stimmen, aber eben nicht immer.

Vorsicht vor zu viel „Indikatorengläubigkeit“

Auch in der Wirtschaft sind Antworten für Umfrageindikatoren wie dem ISM-Index, dem ifo-Geschäftsklima oder anderen Einkaufsmanager-Indizes zum Teil stimmungsgetrieben oder haben unter Umständen sogar einen generellen systematischen Fehler (wie diese kurze Analyse nahelegt). Bei solchen Konjunkturindikatoren mag der Stimmungseinfluss nicht ganz so gravierend sein wie bei Börsenbarometern. Dennoch dürfen wir ihn nicht außer Acht lassen.

Hüten Sie sich also vor zu viel „Indikatorengläubigkeit“! Interpretieren Sie die Daten solcher und anderer Umfrageindikatoren entsprechend umsichtig – wie wir bei Stockstreet – und versuchen Sie stets, sich klar zu machen, was die Indikatoren tatsächlich anzeigen und wodurch sie eventuell verzerrt sein könnten. Das gilt insbesondere dann, wenn Sie Ihre (langfristigen) Investmententscheidungen darauf aufbauen wollen.

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!