Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

EZB hat die Markterwartungen sogar leicht übererfüllt

Ausgabe vom 09.06.2022

EZB hat die Markterwartungen sogar leicht übererfüllt

von Sven Weisenhaus

Die Europäische Zentralbank (EZB) hat die mehrheitlichen Markterwartungen heute erfüllt – eigentlich sogar übererfüllt. Wie in der gestrigen Börse-Intern gemutmaßt, werden die Nettoanleihekäufe des Asset Purchase Programme (APP) zum 1. Juli 2022 eingestellt. Und für das nächste geldpolitische Treffen am 21. Juli wurde eine erste Anhebung der Leitzinsen um 25 Prozentpunkte angekündigt.

Zudem erfüllte die EZB die Markterwartungen, wonach die Leitzinsen der EZB bis September um 75 Basispunkte angehoben werden, indem sie mitteilte, dass voraussichtlich im September erneut an der Zinsschraube gedreht wird. „Wenn die mittelfristigen Inflationsaussichten bestehen bleiben oder sich verschlechtern, wird bei der Sitzung im September eine größere Erhöhung angebracht sein“, hieß es dazu. Das heißt, dass dann ein größerer Zinsschritt um 50 Basispunkte angepeilt wird. Mit dem Zinsschritt im Juli käme man so auf die erwarteten +75 Basispunkte. Und für die Zeit danach sei „ein schrittweiser, aber nachhaltiger Kurs weiterer Zinserhöhungen angemessen“, so die EZB. Dieser sei allerdings datenabhängig.

Angehobene Inflationsprognosen machen den Weg formell frei

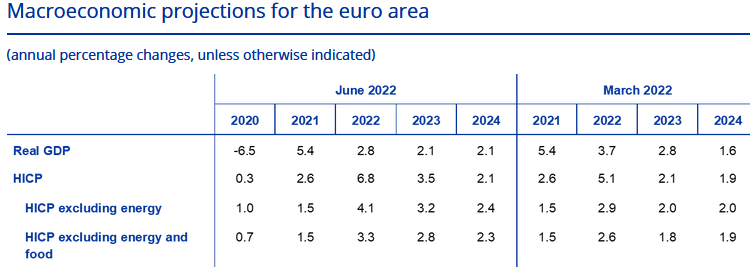

Begründet wurden die aktuellen Beschlüsse selbstverständlich mit der hohen Inflation, die laut der EZB „noch einige Zeit auf einem unerwünscht hohen Niveau bleiben wird“. Folglich wurden die Prognosen zur Inflation angehoben (siehe folgende Tabelle). Dass die EZB damit nun auch 2024 und somit am Ende ihres Projektionszeitraums eine Inflation oberhalb des EZB-Ziels von 2 % sieht (aktuelle Prognose: +2,1 %), ermöglicht ihr formell die Straffung der Geldpolitik. Überraschend finde ich dabei, dass sie für die Kerninflation (HICP excluding energy and food) 2024 sogar einen durchschnittlichen Wert von +2,3 % erwartet.

(Quelle: Europäische Zentralbank, eigene Bearbeitung)

Die Hoffnungen der EZB beruhen dabei darauf, dass „langsamer steigende Energiekosten, das Nachlassen pandemiebedingter Lieferengpässe und die Normalisierung der Geldpolitik“ dazu führen, dass die Inflation sinkt. Mit diesem Satz räumt die Notenbank aus meiner Sicht erstmals ein, dass es auch einer „Normalisierung der Geldpolitik“ bedarf, damit die Inflation zurückgeht.

Die Möglichkeit einer Straffung der Geldpolitik trotz der wirtschaftlichen Unsicherheit durch den Ukraine-Krieg sieht die EZB aufgrund der folgenden Faktoren: „die andauernde Wiederöffnung der Wirtschaft, eine gute Arbeitsmarktlage, finanzpolitische Unterstützung und während der Pandemie aufgebaute Ersparnisse“. Durch diese seien die „Bedingungen für ein weiteres Wirtschaftswachstum“ gegeben. Dieses wird allerdings laut den aktuellen EZB-Prognosen 2022 und 2023 deutlich geringer ausfallen als bisher angenommen (2022: +2,8 % statt +3,7 %, 2023: +2,1 % statt +2,8 %).

EZB hinkt der Realität scheinbar permanent hinterher

Bleibt zu hoffen, dass die EZB mit ihren Erwartungen zur Inflation und der Wirtschaft richtig liegt. Denn ansonsten könnte sie mit der Straffung der Geldpolitik eine drohende Stagflation unterstützen. Und wenn man sich die Revisionen der EZB-Prognosen auch der vorangegangenen Sitzungen anschaut (siehe zum Beispiel Börse-Intern vom 20. Januar), dann hat die Notenbank eigentlich permanent kräftig danebengelegen. Das gilt auch für die Erwartungen an den Ölpreis und den EUR/USD-Wechselkurs.

(Quelle: Europäische Zentralbank, eigene Bearbeitung)

Allerdings muss man berücksichtigen, dass die EZB mit den Inflations- und Wachstums-Prognosen auch die Markterwartungen beeinflusst. Dass die Währungshüter die Inflation scheinbar massiv unterschätzt haben, muss man in diesem Kontext sehen.

Dennoch ist die EZB aus meiner Sicht viel zu spät dran mit dem Ende der Anleihekäufe und den ersten Leitzinsanhebungen. (Das habe ich übrigens auch schon nach der EZB-Sitzung am 20. Januar geschrieben – siehe „Hohe Inflation wird immer mehr zum Problem für Aktien“.) Schließlich war nahezu sämtlichen Marktteilnehmern längst klar, dass die EZB-Volkswirte ihre Inflationsprognosen erneut werden anheben müssen. Auch dem EZB-Rat wird dies nicht erst seit heute bewusst gewesen sein. Daher waren die Voraussetzungen für die aktuellen Beschlüsse längst gegeben (auch schon im Januar). Und daher hätten Christine Lagarde & Co. sie auch schon auf vorangegangenen Sitzungen treffen und somit früher die Anleihekäufe beenden sowie die Zinsen anheben können.

DAX sendet bearishes Signal

Die Börsen haben jedenfalls erwartungsgemäß reagiert: Anleihen wurden auf den Markt geworden, der Euro zeigte sich in einer ersten Reaktion stärker und Aktien gerieten unter Druck. Der DAX fiel dadurch unter die Marke von 14.226,47 Punkten (siehe rote Ellipse im folgenden Chart).

Dort wurde am 18. Mai das Hoch einer ersten Aufwärtswelle markiert (linkes grünes Rechteck). Und da dieses nach einer zweiten Aufwärtswelle (rechtes grünes Rechteck) nun unterschritten wurde, liegt eine Überschneidung im Kursverlauf vor. Diese ist aus Sicht der Elliott-Wellen-Theorie bearish zu werten.

Ein einzelnes Signal nicht überbewerten!

Aus Sicht der klassischen Charttechnik ist der Aufwärtstrend allerdings noch intakt. Denn einerseits hat der DAX heute eine Aufwärtstrendlinie knapp verteidigt (dick grün) und andererseits ist es bislang bei der kurzfristigen Folge höherer Tiefs und Hochs seit Anfang Mai geblieben.

Die nächsten bearishen Signale werden somit gesendet, wenn die Aufwärtstrendlinie gebrochen wird und der DAX unter das letzte höhere Tief bei 13.871,48 Punkten fällt. Zumal dann auch sämtliche Kursgewinne abgegeben sind, die nach dem Bruch der wichtigen Abwärtstrendlinie (dick rot) erzielt werden konnten.

Kann der deutsche Leitindex dagegen die aktuellen Kreuzunterstützung halten und anschließend wieder zulegen, möglichst auf ein neues höheres Hoch in der seit Anfang Mai laufenden (Ausbruchs-)Bewegung, war die heutige erste Reaktion nur eine Bärenfalle.

Dies kommt übrigens nicht selten vor. Man konnte schon oft beobachten, dass eine erste Kursreaktion auf wichtige Ereignisse im weiteren Verlauf durch eine stärkere Bewegung in die entgegengesetzte Richtung abgelöst wurde.

Warten wir also ab, für welche Richtung sich die Kurse morgen entscheiden, wenn genug Zeit vergangen ist, um die heutigen Informationen zu verarbeiten.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Bei den Stockstreet-Börsenbriefen hat es heute wieder eine Gewinnmitnahme gegeben. Beim Allstar-Trader wurden heute die Aktien von SGL Carbon mit einem Gewinn von 2.464 Euro bzw. 31,6 % verkauft – nach nur etwas mehr als 3 Wochen!

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich JETZT HIER an!

Sie haben übrigens die Möglichkeit, die Börsenbriefe KOSTENLOS zu testen!

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!