Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Sinkende Wachstumserwartungen werden eingepreist

Ausgabe vom 15.09.2021

Sinkende Wachstumserwartungen werden eingepreist

von Sven Weisenhaus

Gestern hatte ich geschrieben, dass sich derzeit eine Wende im Anlegerverhalten abzeichnet. So werden Rücksetzer nicht mehr vollständig zurückgekauft, sondern Kurserholungen eher verkauft. Und das war auch nach Versand der gestrigen Börse-Intern wieder der Fall. Doch genau wie gestern, haben auch heute wieder Inflationsdaten für etwas Entspannung und Kurserholungen gesorgt.

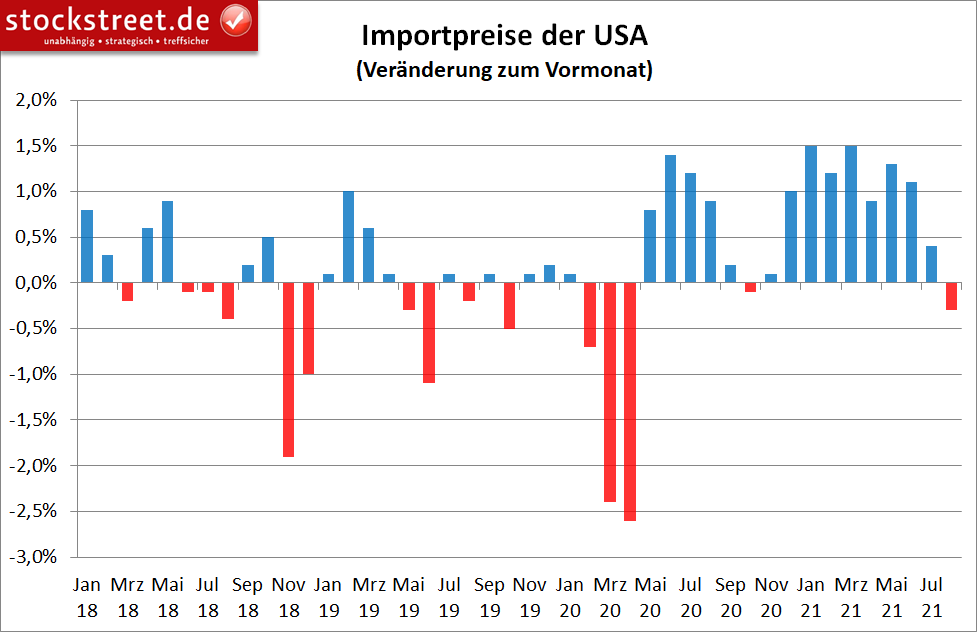

Nachlassende Inflationssorgen durch sinkende US-Importpreise

So kam es in den USA bei den Importpreisen überraschend zu einem Rückgang. Statt eines erwarteten Anstiegs um 0,3 % zum Vormonat, gaben die Preise im Juli um 0,3 % nach. Das war das erste Minus seit Oktober 2020

Und dies sorgte natürlich für nachlassende Inflationssorgen, weshalb die Anleger sofort wieder mit steigenden Aktienkursen auf eine anhaltende Liquiditätsflut der Notenbanken setzten. Allerdings fiel auch diese Kurserholung wieder relativ kurz aus und wurde recht schnell genutzt, um erneut Aktien in den Markt zu geben. Die Kurse blieben daher belastet.

Chinas Wirtschaft schwächelt weiter

Dafür gibt es auch gute Gründe. Denn immer mehr zeichnen sich die längst bekannten Probleme, wie die Materialknappheit, auch in harten Wirtschaftsdaten ab. So wuchsen in China die Industrieproduktion und die Einzelhandelsumsätze im August jeweils so schwach wie seit rund einem Jahr nicht mehr. Die Betriebe steigerten ihre Erzeugung nur noch um 5,3 % zum Vorjahresmonat, wie aus den heute veröffentlichten Daten des Statistikamtes hervorgeht. Von Reuters befragte Ökonomen hatten mit +5,8 % gerechnet, nach +6,4 % im Juli. Und die Einzelhändler konnten ihre Umsätze sogar „nur“ um 2,5 % steigern, während Experten hier im Durchschnitt von einem Anstieg um 7,0 % ausgingen.

Dreht Chinas Notenbank noch einmal die Geldschleusen auf?

Und in diesem Fall können Anleger scheinbar nicht auf die Hilfe der Notenbank hoffen. Denn erst in der vergangenen Woche hatte Chinas Notenbank (PBOC) die Erwartungen an neuerliche Konjunkturhilfen gedämpft. Der für Geldpolitik zuständige Abteilungsleiter Sun Guofeng sagte, Angebot und Nachfrage nach Liquidität dürften sich in den kommenden Monaten in etwa die Waage halten.

Und er sagte dies wohl auch vor dem Hintergrund, dass die POBC womöglich ebenfalls bald auf die Inflation achten muss. Denn die chinesischen Industriebetriebe haben ihre Preise im August wegen steigender Rohstoffkosten so stark angehoben wie seit August 2008 nicht mehr. Die Produzentenpreise legten um 9,5 % im Vergleich zum Vorjahresmonat zu, wie das Statistikamt am Donnerstag vergangener Woche mitteilte.

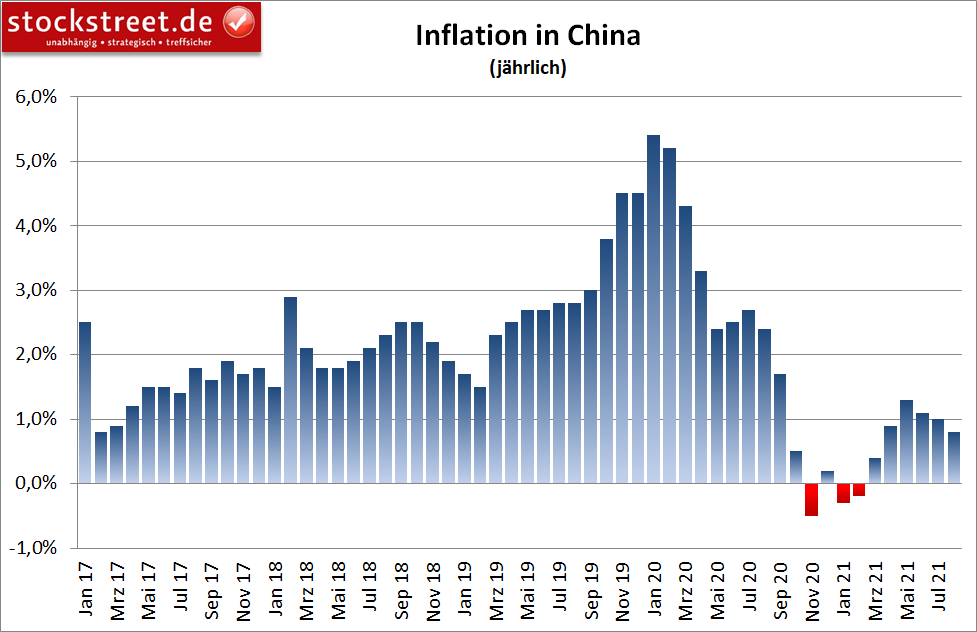

Chinas Inflation hat noch Luft nach oben

Die Erzeugerpreise gelten als Frühindikator für die Entwicklung der Inflation. Diese ist in China allerdings bislang noch gering. Und sie war zuletzt sogar erneut rückläufig (siehe auch Börse-Intern vom 1. September). Im August legten die Verbraucherpreise nur noch um 0,8 % im Jahresvergleich zu, was der inzwischen dritte Rückgang in Folge ist.

Die Regierung in Peking strebt in diesem Jahr dagegen eine Teuerungsrate von 3 % an. Insofern hat Chinas Notenbank durchaus noch Spielräume für erneute Konjunkturhilfen.

Auch die deutsche Wirtschaft wächst langsamer

Jedenfalls schwächelt auch hierzulande die Konjunktur angesichts fehlender Vorprodukte. Laut dem Institut für Wirtschaftsforschung Halle (IWH) wird die Wirtschaft deswegen sowohl in diesem als auch im kommenden Jahr deutlich langsamer wachsen als bislang angenommen. Das Bruttoinlandsprodukt (BIP) dürfte 2021 nur um 2,2 % zulegen. Im Juni war das IWH noch von +3,9 % ausgegangen. Und die Wachstumsprognose für das kommende Jahr wurde von 4,0 % auf 3,6 % gesenkt.

Sinkende Wachstumserwartungen werden eingepreist

Kein Wunder also, dass die Aktienmärkte derzeit konsolidieren. Denn die sinkenden Wachstumserwartungen müssen irgendwie in die Kurse eingepreist werden. Entweder die Kurse laufen dabei auf dem hohen Niveau eine Weile seitwärts, so dass die neuen Erwartungen über den Zeitablauf eingearbeitet werden, oder die Kurse müssen nachgeben.

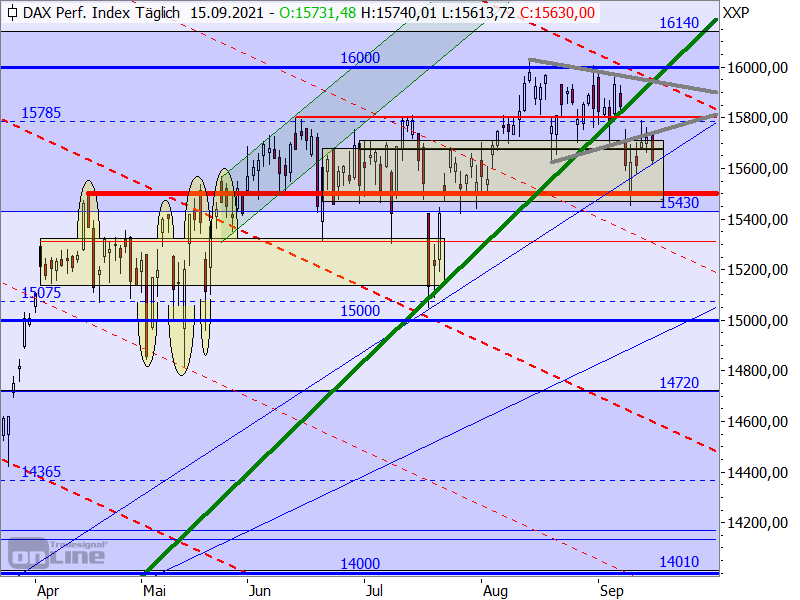

Der DAX läuft bereits seit geraumer Zeit seitwärts. So befindet er sich aktuell auf dem Niveau vom 1. Juni. Am Donnerstag vergangener Woche war es sogar nur das Niveau vom 16. April. Gegenüber meiner Analyse vom vergangenen Donnerstag und der Verfallstagsanalyse von Torsten Ewert hat sich charttechnisch nichts geändert.

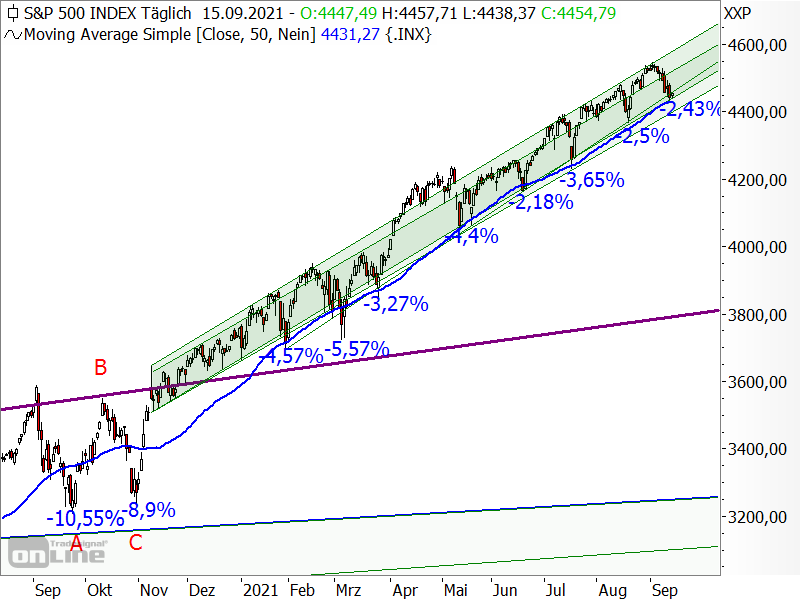

Die US-Indizes haben in den vergangenen Handelstagen moderat nachgegeben (siehe gestrige Börse-Intern). Im S&P 500 summieren sich die Verluste nun auf 2,43 %. Aber im Vergleich zum vorherigen Anstieg und den vorangegangenen Korrekturen ist das immer noch (sehr) wenig. Und charttechnisch hat sich damit auch hier nichts verändert.

Ob sich diese Kursentwicklungen noch zu größeren Korrekturen ausweiten, bleibt abzuwarten. Fundamental gibt es jedenfalls zunehmend Gründe dafür, dass die Aktienmärkte einmal tief „durchatmen“ und Anleger vermehrt Gewinne mitnehmen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Gewinnmitnahmen hat es jüngst auch wieder bei den Stockstreet-Börsenbriefen gegeben. Im Aktien-Perlen-Depot wurden die Aktien von Sartorius sehr erfolgreich gehandelt. Das Unternehmen wird in den DAX aufgenommen. Und meist kommt es bei Indexneulingen nach der Indexaufnahme zu Gewinnmitnahmen. Daher wurde am vergangenen Freitag eine von zwei Teilpositionen mit einem Gewinn in Höhe von 36 % verkauft. Und heute folgte dann aus demselben Depot der Verkauf einer Rest-Position auf CDW Corp. mit einem Gewinn in Höhe von sogar 53 %.

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich jetzt hier an, damit sie bei den anstehenden Trades von Beginn an mit dabei sind!

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!