Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Ein neuer, alter Übertreibungsindikator

Ausgabe vom 31.08.2020

Ein neuer, alter Übertreibungsindikator

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

es gibt schon viele Hinweise, dass sich die Aktienmärkte in einer Übertreibung befinden könnten – Sven Weisenhaus hat diese in den vergangenen Wochen immer wieder genannt. Unlängst kam ein weiterer hinzu.

Apple und Tesla splitten!

Tesla – und vorher auch Apple – kündigten in den vergangenen Wochen einen Aktiensplit an, der heute vollzogen wird. Beide Aktien stiegen daraufhin kräftig. Der Grund: Durch einen Aktiensplit werden die Kurse (per Freitag, also auf Vor-Split-Niveau: Apple ca. 499 USD, Tesla ca. 2.213 USD) „optisch“ verkleinert. Apple wird dann nur noch ca. 125, Tesla ca. 443 Dollar kosten. Damit werden die Werte auch wieder für Kleinanleger attraktiver. Und gerade die Kleinanleger bzw. Zocker sind in den vergangenen Monaten wieder verstärkt an den Börsen aktiv geworden (siehe Börse-Intern vom 08.07.2020).

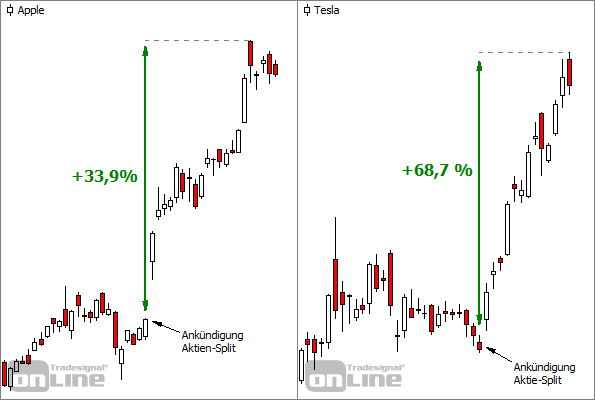

Tatsächlich haben die Kurse beider Aktien seit der Ankündigung der Aktiensplits deutlich zugelegt: Apple um knapp 34 %, Tesla sogar um fast 69 % (siehe folgende Charts).

Der Grund dafür können natürlich noch nicht die niedrigeren Kurse sein – diese werden schließlich erst ab heute notiert. (Allerdings sind die Aktien heute weitere 4 bzw. 11 Prozent im Plus.) Aber genauso, wie Aktien nach der Ankündigung einer Aufnahme in einen großen Aktienindex steigen, bevor die Aufnahme tatsächlich erfolgt, ist es offenbar auch bei der Ankündigung von Aktiensplits. Das ist ein Phänomen, das schon vielfach nachgewiesen werden konnte, und das die Wissenschaft „Ankündigungseffekt“ nennt.

Aktiensplits sind zudem ein Indikator, dass ein Kurs „zu weit“ gelaufen ist. Eine Ursache dafür könnte eine Übertreibung sein – entweder in der betreffenden Aktie oder im Markt allgemein. Bei Tesla, deren Kurs sich seit dem März-Tief mehr als versechsfacht (!) hat, könnte letzteres der Fall sein.

Das Preisschild einer Aktie

Man könnte daher auf die Idee kommen, dass Aktiensplits vor allem in Übertreibungsphasen vorgenommen werden. Dann steigen die Kurse besonders stark, so dass diverse „Schallmauern“ (z.B. 100er oder 1.000er Niveaus) überschritten werden und die Unternehmen entsprechenden Anlass haben, ihre Aktien zu splitten. Und in Übertreibungsphasen strömen gewöhnlich auch genug neue Anleger an die Börsen, welche diese „billigeren“ Aktien dann abnehmen.

Apropos „billig“: Der Kurs einer Aktie ist eine Art Preisschild. Und beim Einkaufen schielen wir automatisch auf die niedrigen Preise – das gilt für Butter wie für Aktien. So notierten klassische DAX-Aktien, wie Allianz, Daimler oder Deutsche Bank bis in die 1990er Jahre bei mehreren hundert oder gar 1.000 D-Mark. Als damaliger Börsennovize habe ich angesichts dieser „hohen“ Preis geschluckt. Erst während des Booms Ende der 1990er Jahren wurden die Kurse durch Splits „anlegerfreundlicher“

Aktiensplits als Übertreibungsindikator

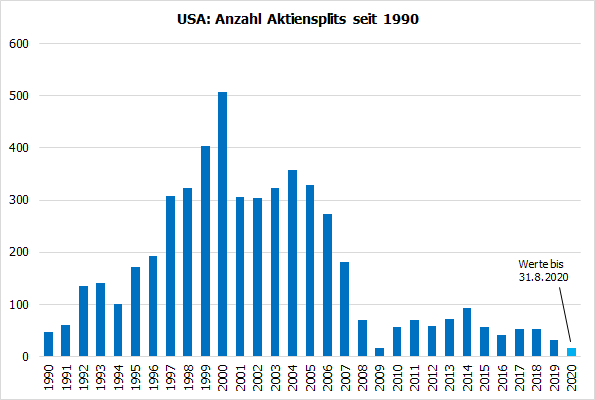

Und das war nicht nur bei den teuren deutschen Aktien so. Auch in den USA boomten Ende der 1990er Jahre nicht nur die Kurse, sondern auch die Aktiensplits. Aus meiner Datenbank habe ich dazu die folgende Grafik gewonnen:

(Quellen: VWD Datapool, eigenen Berechnungen)

Angegeben ist hier die Zahl der Aktiensplits pro Jahr, aber auch wenn man diese ins Verhältnis zu (leicht schwankenden) Zahl der Aktien an den US-Börsen setzt, ändert sich der qualitative Verlauf über die Jahre nicht: Bis zum Hoch der Technologie-Blase im Jahr 2000 stiegen die Werte steil an, dümpelten bis 2006 seitwärts und fielen bis zu Finanzkrise auf ein Minimum. Seitdem scheinen Aktiensplits trotz der rasanten Kursanstiege im folgenden Bullenmarkt aus der Mode gekommen zu sein.

Die Folge: Weil die Kurse kräftig gestiegen sind, notieren inzwischen etliche Aktien über 1.000 Dollar – per Freitag genau 17, z.B. Alphabet (Google), Amazon, Booking, Shopify und (noch) Tesla. Warren Buffetts Holding Berkshire Hathaway, die seit ihrem Börsengang noch nie einen Split durchgeführt hat und zurzeit bei 327.431 USD notiert, habe ich dabei noch gar nicht mitgezählt. Über 500 Dollar (aber unter 1.000) notieren 20 Aktien, z.B. Adobe, Netflix und NVIDIA, und über 100 Dollar notieren schon 468 US-Aktien. Am Höhepunkt der Technologieblase 1999/2000 lagen die entsprechenden Werte bei 10 / 12 / 97, also deutlich niedriger.

Die Wiederentdeckung eines alten Kurspflege-Instruments

Sie sehen, es gibt also derzeit überdurchschnittlich viele Aktien, bei denen die Unternehmen à la Apple und Tesla per Aktiensplit „Kurspflege“ betreiben können. Wer auf den Ankündigungseffekt setzen will, steigt also mit der Ankündigung des Splits ein und hofft auf die entsprechenden Kursanstiege… (Übrigens gibt es auch in Europa ein paar Aktien jenseits der 1.000€-Marke, z.B. der niederländische Wirecard-Konkurrent Adyen).

Warten wir also ab, ob Aktiensplits wie in den 1990er Jahren wieder zum Übertreibungsindikator werden. Möglich ist es, schließlich haben mit Apple und Tesla zwei sehr prominente Vertreter dieses alte Instrument wiederentdeckt. Diese Unternehmen stehen im Rampenlicht und könnten so einen Trend lostreten – hin zu einer Übertreibung 2.0.

Ein weiterer Börsenmythos wird entlarvt

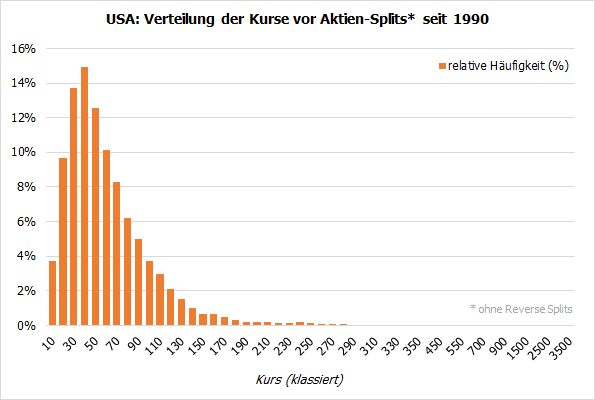

Allerdings ist es (ein weiterer) Mythos, dass die Unternehmen vor allem im Umfeld der 100-Dollar-Marke Aktiensplits vornehmen, um 3-stellige Kurswerte zu verhindern, die angeblich „besonders teuer“ wirken. Meine Analyse der Aktiensplits seit 1990 ergab, dass die Mehrzahl der Splits bereits zu deutlich niedrigeren Kursen erfolgte (siehe folgende Grafik):

(Quellen: VWD Datapool, eigenen Berechnungen)

Das Maximum der Verteilung liegt bei Kursen zwischen 40 und 50 Dollar, und mehr als 81 % aller Splits erfolgte zu Kursen unterhalb von 85 Dollar. Woher stammt dann der Mythos von der100-Dollar-Schallmauer, von der man früher häufig gehört hat (als Aktiensplits noch verbreiteter waren)?

Zwei mögliche Erklärungen

Zwei Erklärungen sind dafür meiner Meinung nach möglich: Erstens könnte die 100-Dollar-Schallmauer in der ersten Hälfte des 20. Jahrhunderts tatsächlich Anlass für viele Aktiensplits gewesen sein. Ein Indiz dafür sind Berichte prominenter Trader der damaligen Zeit (z.B. von Jesse Livermore). Wenn darin von „Trading-Systemen“ die Rede ist, dann werden meist feste Kurse oder Kursdifferenzen genannt, keine Prozentangaben.

Auch in dem Klassiker der Charttechnik von Edwards/Magee finden sich in den rund 250 Charts nur vereinzelt Kurse jenseits von 100 Dollar. Und andere Angaben in dem Buch legen ebenfalls nahe, dass 3-stellige Kurswerte die absolute Ausnahme waren – weil sie eben durch Aktiensplits vermieden wurden.

Die zweite Erklärung könnte sein, dass vereinzelte prominente Beispiele Ende des vergangenen Jahrhunderts diesen Mythos begründet oder erneuert haben. So haben z.B. viele Börsen-Highflyer der 1990er Jahre in dieser Zeit ebenfalls Aktiensplits durchgeführt. Amgen, Biogen, Dell, Intel oder Microsoft haben dabei ganz oder überwiegend jenseits der 85-Dollar-Marke oder sogar über 100 Dollar gesplittet. So wie heute Apple und Tesla im Fokus der Medien stehen, waren es damals diese Werte, aus deren Einzelfällen eine Art „Standard“ im Bewusstsein der Medien und Analysten entstand.

Achten Sie auf Aktiensplits – und weitere Übertreibungssignale!

Wie auch immer – es könnte sich jedenfalls in nächster Zeit aus mehreren Gründen lohnen, auf die Aktiensplits zu achten. Zumindest für die US-Werte zeigt einer der vielen „Stock Split Calendar“ im Internet die Daten übersichtlich an. Wie bei allen Indikatoren ist es aber so, dass man nie sagen kann, wann das Hoch erreicht ist. Achten Sie also auch auf andere Indizien und verschaffen Sie sich einen möglichst umfassenden Überblick über die Märkte – z.B. hier in Ihrer Börse-Intern!

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!