Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Crash-Risiko: Anleiherendite bald wieder höher als Dividendenrendite

Ausgabe vom 17.12.2019

Erneutes Crash-Risiko: US-Anleiherendite bald wieder höher als Dividendenrendite!

von Sven Weisenhaus

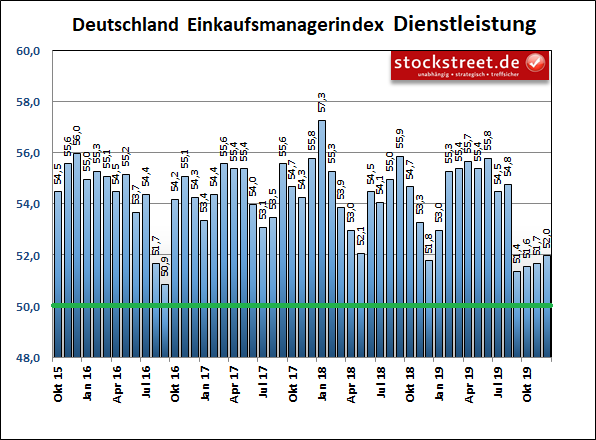

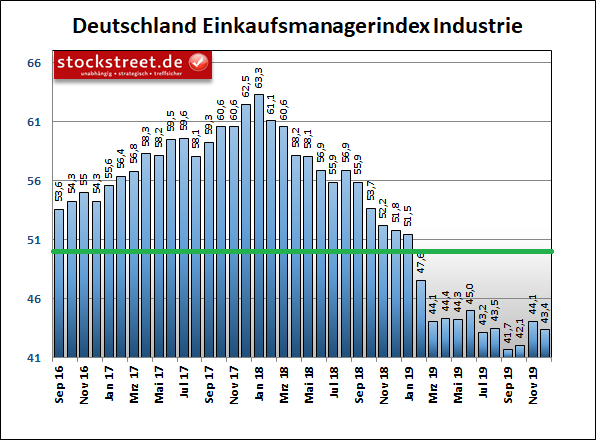

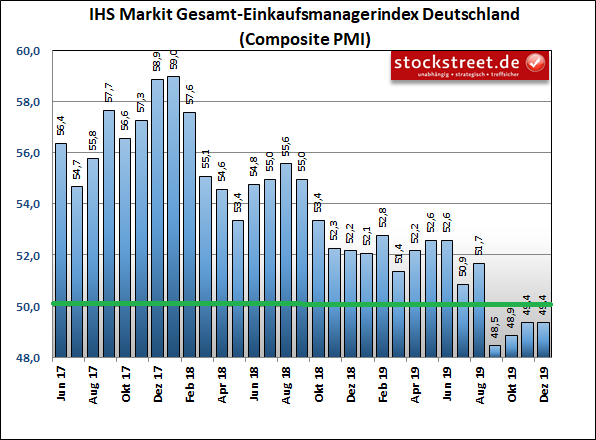

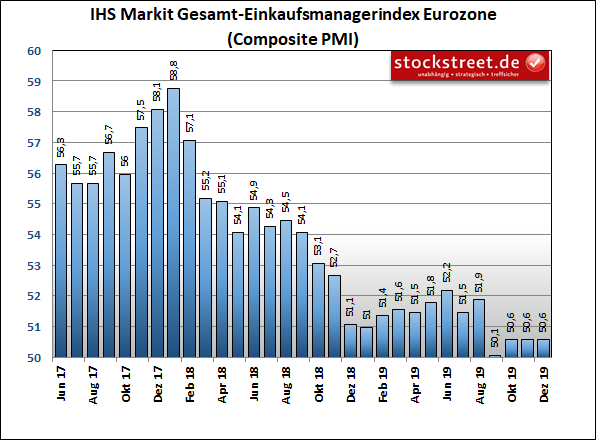

Bevor ich auf das Thema der Überschrift komme, noch kurz zu den aktuellen Wirtschaftsdaten: Gestern wurden von IHS Markit die vorläufigen Einkaufsmanagerindizes (PMI) des laufenden Monats veröffentlicht. Diese offenbaren, dass die Unternehmensstimmung in der Eurozone noch immer zweigeteilt ist. Während der Dienstleistungssektor sogar wieder optimistischer wurde, hat das verarbeitende Gewerbe mit erneuten Rückgängen klar enttäuscht. Immerhin zeichnet sich insgesamt aber eine Stabilisierung ab.

Wirtschaft im Euroraum zeigt sich wieder tief gespalten

So legte der Service-Index für Deutschland von 51,7 Punkten im November auf nun 52,0 Punkte zu. Und es war bereits der dritte Anstieg in Folge nach dem kräftigen Rückfall vom September. Zudem notiert der Teilindex damit weiterhin klar oberhalb der Schwelle von 50 Punkten (grüne Linie in der folgenden Grafik), ab der zukünftiges Wachstum signalisiert wird.

Der PMI des verarbeitenden Gewerbes ging derweil von 44,1 Punkten im Vormonat auf nun 43,4 Punkte zurück. Die Konsensschätzung lag dagegen bei 44,6.

Die Industrie in Deutschland befindet sich damit weiterhin in der Kontraktion. Und das gilt auch für die Gesamtwirtschaft, denn der entsprechende Einkaufsmanagerindex notierte mit 49,4 Punkten unverändert zum Vormonat und somit weiterhin unter der 50er Marke.

Ähnlich ist die Situation in der gesamten Eurozone. Auch hier stieg der Indikator für den Dienstleistungssektor (um 0,5 auf 52,4 Punkte), während der Industrieindex wieder nachgab (um 1,0 auf 45,9 Punkte). Mit den aktuellen Werten nahm die Spaltung der Wirtschaft im Währungsraum sogar noch zu, auch wenn sich die Wirtschaftsdynamik in der Eurozone insgesamt nicht verändert hat. Der Einkaufsmanagerindex für die gesamte Wirtschaft notiert zum zweiten Mal in Folge bei 50,6 Zählern.

Damit passen die Daten weiterhin nicht zu der sehr starken Kursentwicklung der Aktienmärkte. Zwar sind die jüngsten Entwicklungen in den aktuellen Umfrageergebnissen noch nicht berücksichtigt – das Teilabkommen im Handelsstreit zwischen den USA und China sowie die Aussicht auf einen geregelten Brexit dürften die Unternehmenslenker positiver in die Zukunft blicken lassen – doch da die Euro-Wirtschaft schon seit vier Monaten nur vor sich hindümpelt und die aktuellen Daten lediglich auf ein BIP-Wachstum auf Quartalsbasis von knapp 0,1 % hindeuten, reicht selbst eine leichte Stimmungsaufhellung nicht aus, die immer weiter gestiegenen Aktienkurse in DAX & Co. in diesem Ausmaß zu rechtfertigen.

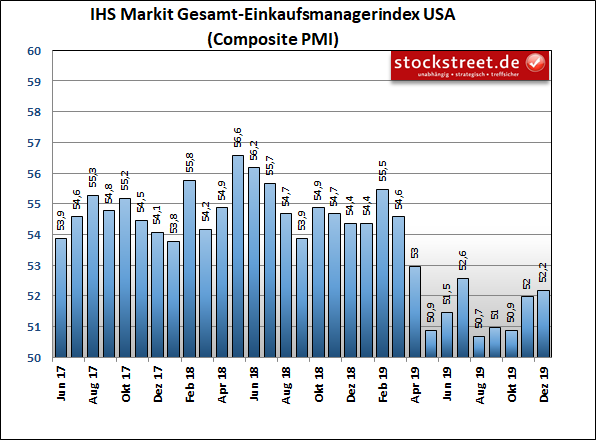

In den USA spielt die Musik

Man könnte noch argumentieren, dass die Musik in den USA spielt und die Aktien-Indizes in Europa eben dem dortigen Takt folgen. Und die Einkaufsmanagerindizes von IHS Markit für die US-Wirtschaft fielen durch die Bank weg positiver aus: Der Industrie-Index stieg von 52,2 auf 52,5 Punkte, der Index der Dienstleister legte von 51,6 auf 52,2 Zähler zu und der Gesamtindex konnte sich dadurch von 52,0 auf 52,2 Punkte verbessern.

Diese Daten sind schon deutlich besser geeignet, die Stärke der Aktienmärkte zu begründen.

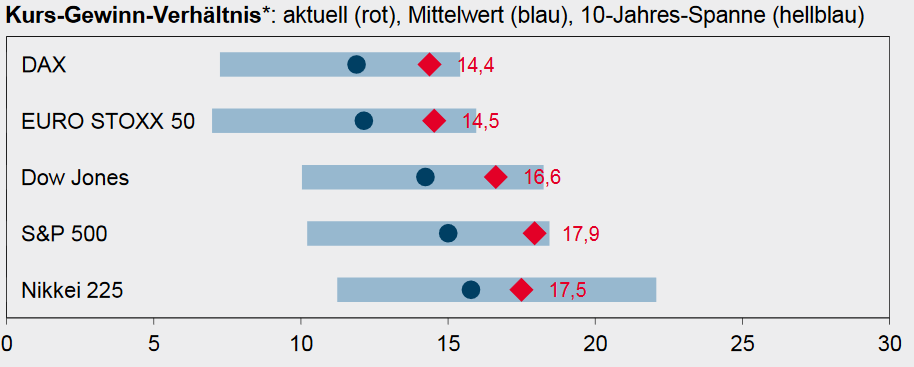

S&P 500 hoch bewertet

Allerdings sollte man beachten, dass besonders der S&P 500 durch die steigenden Kurse auch immer höher bewertet ist. Inzwischen hat er mit einem Kurs-Gewinn-Verhältnis von 17,9 schon wieder das obere Ende seiner 10-Jahres-Spanne erreicht.

(Quelle: helaba.de)

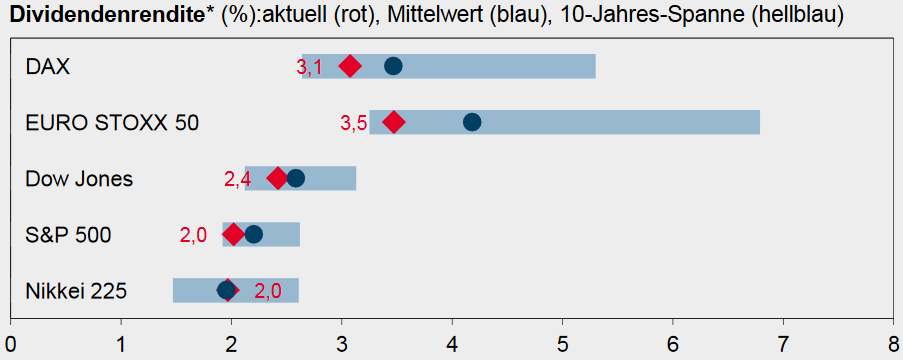

Und die Dividendenrendite des S&P 500 ist damit auf durchschnittlich nur noch 2,0 % gesunken.

(Quelle: helaba.de)

Nun mag dies in Zeiten von Null- oder sogar Negativzinsen immer noch attraktiv erscheinen.

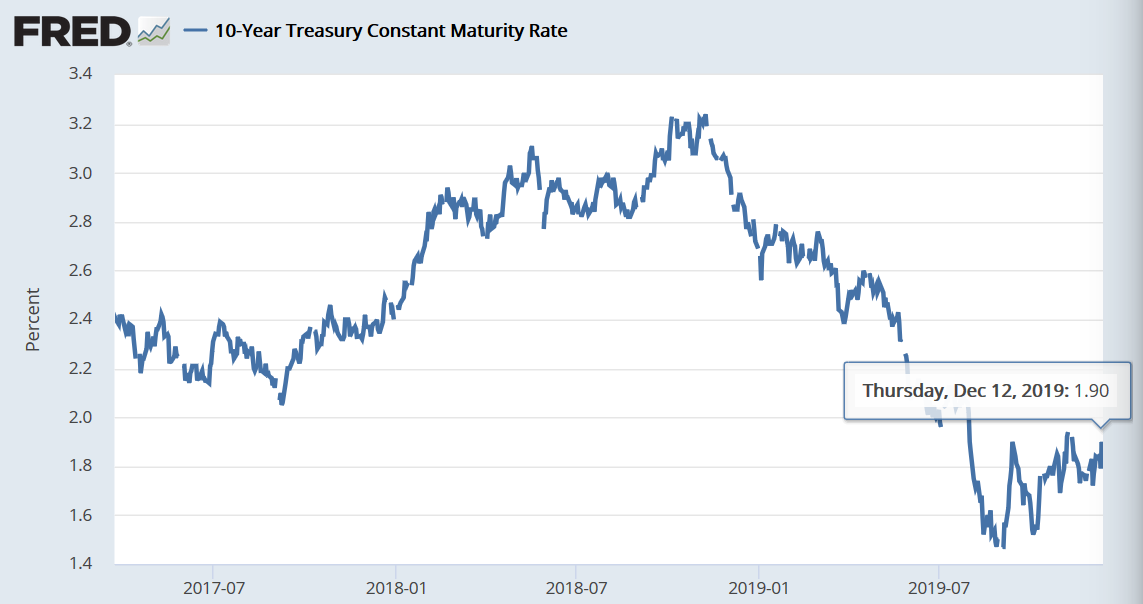

Dividendenrendite vs. Anleiherendite

Doch US-Staatsanleihen mit einer Laufzeit von 10 Jahren bieten mit aktuell 1,9 % inzwischen wieder eine ähnliche Rendite.

(Quelle: fred.stlouisfed.org)

Für Anleger, die auf der Suche nach möglichst hohen regelmäßigen Erträgen sind, stellt sich daher jetzt wieder verstärkt die Frage, warum sie für nur 0,1 % mehr Rendite das Kursrisiko des Aktienmarktes eingehen sollten, wenn sie am Anleihenmarkt ohne Kursrisiko investieren und fast gleichhohe Erträge können.

Gerade große Investoren wie Versicherungen und Pensionsfonds werden sehr wahrscheinlich bald wieder vom Aktien- in den Anleihemarkt umschichten. Dadurch könnte es zu einer Situation wie vor etwa einem Jahr kommen (siehe auch u. a. Börse-Intern vom 11. Oktober 2018: „Das ist der wichtigste Grund für die aktuellen Kursverluste“). Damals gaben die Aktienmärkte plötzlich kräftig nach, als die Anleiherenditen ein bestimmtes Niveau überschritten. Mal sehen, ab welchem Niveau dieses Mal die Umschichtungen beginnen…

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

Börse - Intern

02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!