Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Warum die (Jahresend-)Rally völlig normal ist

Ausgabe vom 02.12.2019

Warum die (Jahresend-)Rally völlig normal ist

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

es ist mal wieder an der Zeit, einen Blick auf die Stimmung der Anleger zu werfen. Diese erscheint wieder einmal gedrückt, was verschiedene Ursachen haben kann. Doch dafür besteht eigentlich kein Grund. Im Gegenteil…

Eine perfekte Stimmungsanalyse

Im folgenden Chart sehen Sie die Wochenkerzen des S&P 500 (oben) im Vergleich zum wöchentlich erhobenen Sentimentindex der American Association of Individual Investors AAII (unten).

Quellen: AAII, MarketMaker, eigenen Darstellung

Den gleichen Chart habe ich schon Anfang Oktober gezeigt. Damals sank der Sentimentwert unter die Marke von 18 Punkten (siehe grüner Kreis). Ich äußerte daraufhin die Vermutung, dass damit der vorläufige Stimmungstiefpunkt erreicht sein könnte und die Kurse wieder Stärke zeigen. Diese Vermutung ergab sich daraus, dass Stimmungswerte von -18 Punkten und weniger häufig mit kurz- bis mittelfristigen Kurstiefs einhergehen.

Und genauso ist es gekommen: Seitdem läuft die Jahresendrally, und heute – Anfang Dezember – ist kein Ende in Sicht. Erst in der Vorwoche (der eher bewegungsarmen Thanksgiving-Woche) markierte der S&P 500 laufend neue Hochs. Nur im (verkürzten) Freitagshandel gab der US-Leitindex leicht nach.

Weil nicht sein kann, was nicht sein darf

Wie gesagt, diese Jahresendrally läuft seit Anfang Oktober. Seitdem stieg der S&P 500 in 7 von 8 Wochen, in 5 davon erreichte er sogar neue Allzeithochs. Doch wie schon mehrfach seit 2018 hält die Stimmung unter den Anlegern mit der Rally nicht Schritt: In den vergangenen drei Wochen sank die Stimmung trotz immer neuer Allzeithochs. Noch liegen die Stimmungswerte zwar oberhalb der Nulllinie – das heißt, es gibt zumindest immer noch mehr Bullen als Bären – aber zum zweiten Mal in Folge liegt der Wert unter dem langjährigen Mittelwert (gestrichelte Linie). Und übergeordnet hält die Divergenz von Kursverlauf und Stimmungstendenz an (siehe grüner/roter Pfeil).

Divergenzen sind zwar in der Charttechnik mitunter hilfreiche Hinweise, aber eine so hartnäckige Divergenz hat längst keine Relevanz mehr: Sie dauert nun schon fast zwei Jahre – wer darauf gesetzt hat, dass der Kursverlauf der Stimmung folgt, hat sich mit seinen Short-Trades längst die Finger verbrannt.

Es hat den Anschein, als wollten die Anleger nicht glauben, was sie sehen (steigende Kurse, neue Allzeithochs). Vielleicht gehen sie auch davon aus, dass der Bullenmarkt nach mehr als 10 Jahren nun allmählich ein Ende haben muss (obwohl die Dauer eines Bullenmarkts überhaupt kein Indiz für sein Ende ist). Und sie haben natürlich auch viele gute fundamentale Begründungen dafür, dass Aktien überbewertet sind und die Kurse eher fallen sollten (siehe z.B. Börse-Intern vom 15.11.2019).

Worauf es aktuell ankommt

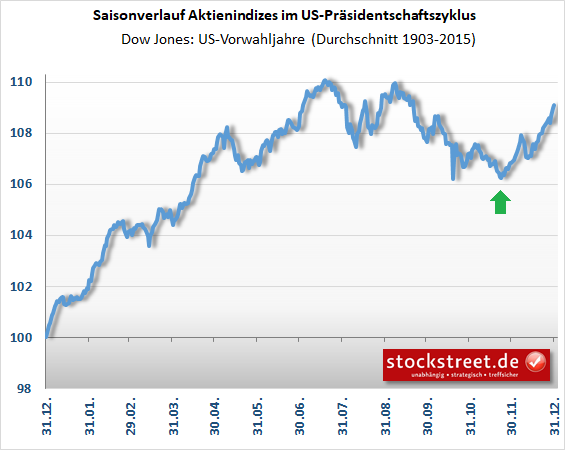

So verständlich solche Annahmen auch sind – aktuell sollten sie von anderen Überlegungen überlagert werden: Es ist die Zeit der Jahresendrally, im September hat formal die positive Hälfte des Börsenjahres begonnen. Und selbst, wenn man sich an dem Durchschnittsverlauf der US-Indizes in Vorwahljahren (wie 2019) orientiert, dann wäre spätestens seit der vorigen Woche mit steigenden Kursen zu rechnen (siehe Pfeil im folgenden Chart).

Und da die Kurse eben schon seit Anfang Oktober steigen und seit Anfang November sogar auf neue Allzeithochs ausgebrochen sind (und weiter steigen), ist die einzig logische Schlussfolgerung aufgrund der Saisonalität, dass schon längst die Jahresendrally läuft. Doch genau davon ist in den Stimmungswerten der US-Anleger nichts zu sehen.

Trade die Ente, die du siehst!

Das ist einigermaßen verwunderlich, denn in diesem Fall trifft der alte (dumme) Spruch ganz genau zu: Was aussieht wie eine Ente, schnattert wie eine Ente und watschelt wie eine Ente, ist eine Ente. Oder (in die Börsensprache übersetzt): Trade, was du siehst!

Nun könnte man argwöhnen, dass die Anleger angesichts der Tatsache, dass die Jahresendrally „zu früh“ begann (im Vergleich zum Durchschnittsverlauf des Vorwohljahres) schon ihr baldiges Ende annehmen.

Ich habe daher mal die Jahresendrally im S&P 500 seit 1950 „vermessen“. Das Ergebnis: Sofern es eine Jahresendrally gab (Jahre, in denen sie offensichtlich ausfiel, wie z.B. 2018, wurden nicht berücksichtigt), dauerte sie durchschnittlich 47 Handelstage, fiel in die Zeit vom 4. Oktober bis 11. Dezember und brachte 13,6 % Kursgewinn.

Eine völlig normale Jahresendrally

Damit ist die laufende Jahresendrally völlig normal: Sie begann mit dem Tief vom 3. Oktober (also nur ein Tag Differenz zum Durchschnittsbeginn!), dauert seitdem 39 Tage und hat bis zum 11. Dezember noch 8 Handelstage Restdauer. Bisher gewann der S&P 500 in der aktuellen Jahresendrally 10,45 %. Wenn er in den verbleibenden 8 Handelstagen weitere 0,29 % pro Tag zulegt (= 13,6 % / 47 Tage) käme er auf knapp 12,8 %.

Es gibt also keinen Grund allzu bearish zu sein. Die Jahresendrally kann noch weitergehen, zumal selbst nach deren „Ende“ (also dem Hoch des Anstiegs) meist nur eine Konsolidierung folgt – bevor der Anstieg danach fortgesetzt wird.

Aus stimmungstechnischer Sicht sind die schwachen Sentimentwerte daher Ausdruck einer Verweigerungshaltung der Anleger. Diese kann dazu führen, dass sie irgendwann „überzeugt“ werden, auf diesen fahrenden Rally-Zug aufzuspringen. Diese Überzeugungsarbeit leisten die Kurse selbst – indem sie einfach immer weiter steigen. Und neue Allzeithochs als fortwährende neue Kaufsignale sind letztlich ohnehin das überzeugendste Argument.

Warum noch viel Potenzial in den Märkten steckt

Da wir davon ausgehen können, dass die Anleger nicht nur bei ihrer Markteinschätzung so zurückhaltend sind, sondern auch bei ihren Investments, bedeutet dies, dass noch sehr viel Geld an der Seitenlinie liegt, dass in diesem Fall investiert würde. Das würde die Kurse natürlich weitertreiben!

Skeptische Investoren mögen sich nun fragen, wie das zu den oben genannten rationalen Gegenargumenten passt. Die einfache Antwort ist: Gar nicht! Aber das ist ja ein wohlbekanntes Muster in der letzten Phase eines Bullenmarktes: „Logische“ Erwägungen werden dann einfach beiseite geschoben und durch neue „Begründungen“ ersetz, warum dieses Mal alles anders ist. Viele von Ihnen kennen das sicherlich noch aus der Technologieblase der Jahrtausendwende.

Es ist natürlich ebenfalls kein Naturgesetz, dass es zu einer solchen Übertreibung kommen muss. Aber bisher zeigt die Anlegerstimmung noch nicht einmal den Ansatz einer Euphorie. Doch in einer solchen Skepsis stirbt ein Bullenmarkt nicht. Das weitere Potenzial wäre also unter Umständen gewaltig, falls es tatsächlich zu einer euphorischen Übertreibung kommt.

Rücksetzer sind vorerst weiterhin Einstiegsgelegenheiten

Es ist natürlich jederzeit möglich, dass es nun einen Rücksetzer gibt. Aber es könnte gut sein, dass die Anleger dann abermals eine gute Gelegenheit zum „günstigen“ Einstieg wittern und z.B. im Bereich der alten Allzeithochs (grüne Zone) oder der knapp darunter liegenden runden 3.000er Marke einsteigen (siehe folgender Chart) und die Rally fortsetzen – zumal es weiterhin zu Aktien kaum Anlagealternativen gibt.

Irgendwann mögen die rationalen Überlegungen wieder die Oberhand gewinnen. Aber das kann noch eine Weile dauern. Und eine mögliche Übertreibung kann noch sehr lange weitergehen…

Mit besten Grüßen

Ihr Torsten Ewert

Börse - Intern

13. März 2026

Börse - Intern

Iran: Was die Märkte vorweggenommen haben – und was nicht

Weiterlesen...02. März 2026

Börse - Intern

Der Iran-Krieg, die Finanzmärkte und worauf es nun ankommt

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!