Börse-Intern

Ihr täglicher und kostenloser Börsen-Newsletter mit den besten Prognosen für die Aktienmärkte

Die Aktienindizes tun sich schwer mit neuen Hochs

Ausgabe vom 02.12.2020

Die Aktienindizes tun sich schwer mit neuen Hochs

von Sven Weisenhaus

Derzeit zeigt sich, dass die Aktienmärkte inzwischen schon viel Positives eingepreist und einen Großteil des Potentials ausgereizt haben. Denn die Kurse reagieren kaum noch mit Kursgewinnen auf positive Nachrichten.

Großbritannien startet mit Impfungen

Als ein Beispiel sei die Meldung genannt, das Großbritannien als erstes Land den Corona-Impfstoff von Biontech und Pfizer zugelassen hat. Bereits in der kommenden Woche soll dort mit Impfungen begonnen werden, wie der britische Gesundheitsminister heute bekanntgab. Zwar reagierten die Aktienkurse der beteiligten Unternehmen noch einmal recht deutlich auf diese Nachricht, der breite Markt wurde jedoch trotz der damit weiter angeheizten Impfstoffhoffnungen nicht mehr getrieben. Über den Gewöhnungseffekt, der bei vorangegangenen Impfstoffmeldungen bereits zu sehen war, hatte ich allerdings auch schon berichtet (siehe „Mehr Impfstoffe bedeuten nicht mehr Wirtschaftswachstum“).

Weitere Hinweise auf neue Maßnahmen der EZB

Gewöhnlich reagieren die Aktienmärkte auch stets positiv, wenn es aus den Reihen der Notenbanken Hinweise darauf gibt, dass noch mehr billiges Geld zur Verfügung gestellt wird. Und die Europäische Zentralbank (EZB) bereitet die Märkte in diesen Tagen immer stärker darauf vor, dass die Geldschleusen am 10. Dezember noch einmal weiter geöffnet werden.

Gestern sagte Notenbank-Direktorin Isabel Schnabel gegenüber der Agentur Bloomberg, die EZB erwäge eine 12-monatige Verlängerung ihres Anleihekaufprogramms zur Bekämpfung der wirtschaftlichen Folgen der Corona-Pandemie. Mit einer solchen Verlängerung des „PEPP“ getauften Krisen-Programms würden die damit verbundenen Anleihekäufe bis Ende Juni 2022 fortgesetzt und wohl entsprechend aufgestockt.

Doch auch dies wurde von den Märkten längst erwartet und somit wohl auch schon eingepreist. Die Aktienkurse reagierten jedenfalls auch auf diese Meldung kaum mehr. Damit dies so bleibt, muss die EZB am 10. Dezember liefern. Sonst drohen Gewinnmitnahmen und Verkäufe von enttäuschten Anlegern.

Inflation setzt EZB anhaltend unter Zugzwang

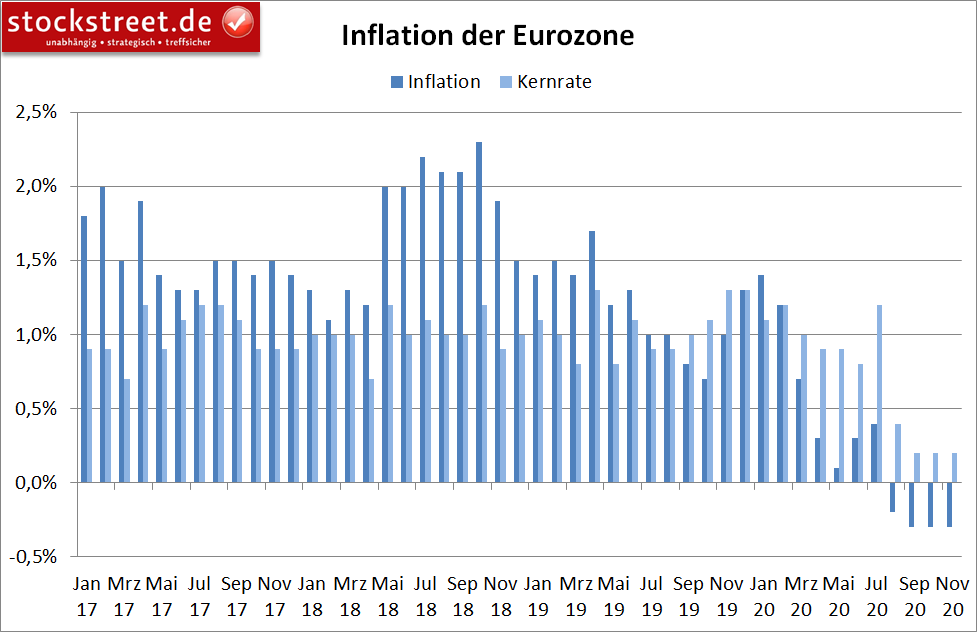

Untermalt wurde die Wahrscheinlichkeit neuer geldpolitischer Maßnahmen auch noch einmal durch aktuelle Inflationsdaten in der Eurozone. Demnach sind die Preise im November den 4. Monat in Folge gefallen. Die jährliche Inflationsrate lag bei -0,3 %, wie Eurostat gestern in einer Schnellschätzung mitteilte. Auch im September und Oktober hatte die Inflation bei -0,3 % gelegen, nach -0,2 % im August.

Die EZB hat angesichts dieser Entwicklungen genügend Freiraum, um noch einmal kräftig in die Trickkiste zu greifen und die selbst geschürten Anlegererwartungen zu erfüllen.

Die Risiken scheinen inzwischen höher als der Nutzen

Über die Wirksamkeit der Maßnahmen und die Notwenigkeit weiterer Geldspritzen bzw. deren Nutzen kann und darf man derweil gerne diskutieren. Ich habe da jedenfalls so meine Zweifel. Und der frühere Chefvolkswirt der EZB, Jürgen Stark, warnt angesichts der massiven Anleihekäufe der Notenbank sogar vor einer Überschuldung der Euro-Länder. Aus seiner Sicht besteht das Risiko, dass durch die niedrig gehaltenen Zinsen Gefahren durch die Folgen der stark gestiegenen Verschuldung nicht mehr sichtbar werden. Wenn sich etwa Griechenland günstiger verschulden könne als die USA, zeige dies, dass man hier zu weit gegangen sei, sagte Stark in einem Interview mit der Zeitung „Die Welt“. Es sei ein Anreiz für schon hoch verschuldete Regierungen, sich noch mehr zu verschulden.

Gewöhnlich müssen Länder, bei denen Anleger das Risiko eine Zahlungsausfalls höher einschätzen, auch höhere Zinsen auf geliehene Gelder zahlen. Doch dieser Mechanismus ist durch die Anleihekäufe der Notenbanken quasi ausgeschaltet, wie ich es auch erst am Donnerstag vergangener Woche noch geschrieben habe (siehe „Aktien mit Anleihen vergleichen – inwiefern ist das sinnvoll?“).

Aber letztlich sind das längerfristige Probleme und die aktuellen Inflationsdaten derzeit auch kaum mehr ein Grund für Kursreaktionen an den Börsen. Denn die EZB hatte bereits eingeräumt, dass es wohl bis Anfang 2021 bei einer „negativen Inflation“ bleiben wird (siehe auch u. a. Börse-Intern vom 29. Oktober). Und die November-Daten weichen von dieser Erwartung nicht ab, weder nach oben noch nach unten.

Debatte über weitere Konjunkturhilfen in den USA nimmt wieder Fahrt auf

Was mich ein wenig überrascht hat, ist die Tatsache, dass die Börsen jüngst noch nicht einmal mehr sonderlich positiv auf die Meldung reagiert haben, dass die Debatte über weitere Konjunkturhilfen in den USA nach dem Ende der Wahlschlacht scheinbar wieder Fahrt aufnimmt. Eine Gruppe aus Demokraten und Republikanern aus beiden Kongresskammern soll gestern einen neuen Kompromissvorschlag vorgelegt haben.

Aktienindizes tun sich schwer mit neuen Hochs

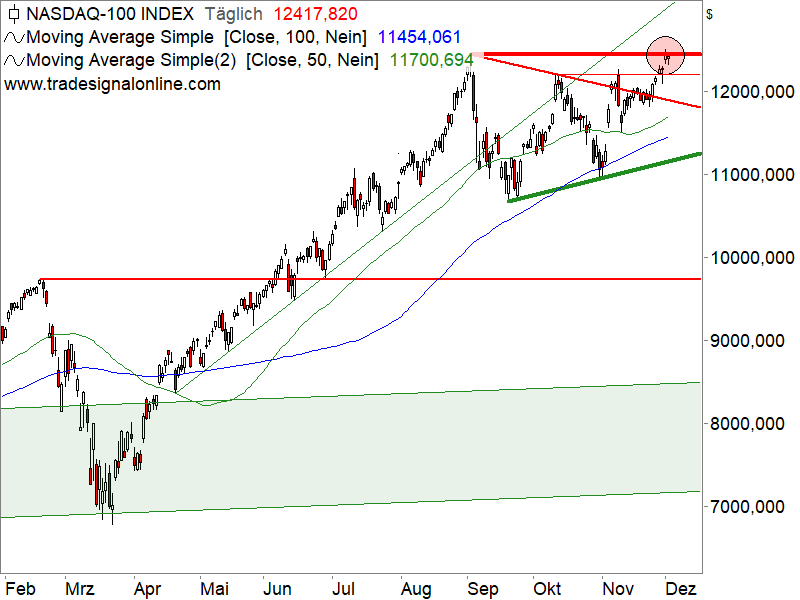

Keine Frage, die Tendenz der Aktienmärkte ist nach wie vor aufwärts gerichtet. Und Nasdaq 100 und S&P 500 konnten gestern sogar neue Allzeithochs markieren. Doch beiden Indizes gelang es dabei noch nicht, ihre bisherigen Hochs nachhaltig zu überwinden. Der Nasdaq 100 scheiterte an seinem Hoch vom 2. September (siehe roter Kreis im folgenden Chart).

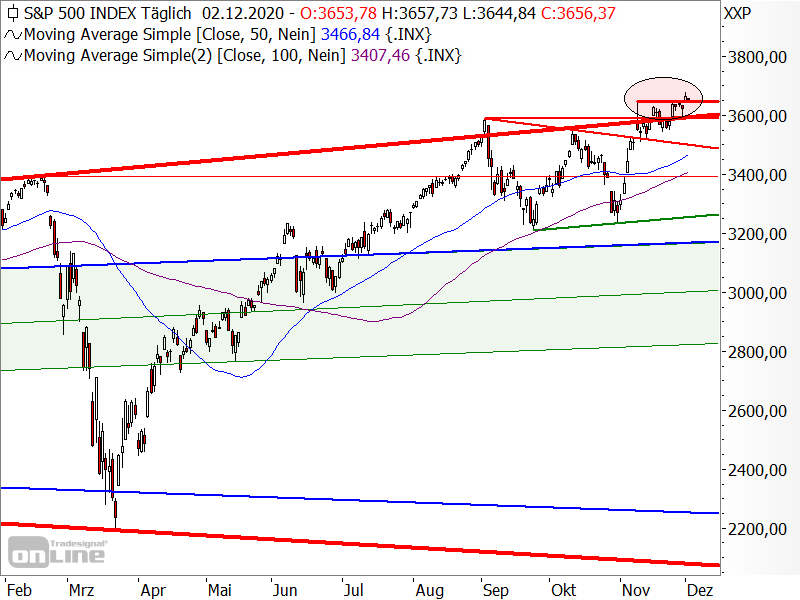

Und der S&P 500 kämpft aktuell mit dem Hoch vom 9. November (siehe rote Ellipse im folgenden Chart).

Unseren Lesern des Target-Trend-Spezial haben wir jüngst zum DAX bereits wiederholt geschrieben, dass durch die zuletzt nur moderate Aufwärtsbewegung der Kurse die Gefahr besteht, dass schon ein einzelner deutlich schwacher Moment die Gewinne mehrerer Tage oder gar Wochen ausradieren und damit sofort bearishe Signale auslösen kann. Und dies gilt offensichtlich aktuell auch für die US-Indizes, weniger beim Nasdaq 100, aber vor allem beim S&P 500 und beim Dow Jones. Ein schärferer Rücksetzer könnte in allen genannten Indizes Bullenfallen zuschnappen lassen.

Dazu käme es im Nasdaq 100, wenn der Index unter die Zwischenhochs vom 12. Oktober und 9. November bei rund 12.200 Punkten zurückfällt. Und im S&P 500 muss man von einem Fehlausbruch ausgehen, wenn die Kurse klar unter das Hoch vom 2. September bei 3.588,11 Zählern sinken.

Fazit

In der aktuellen charttechnischen Situation an den Aktienmärkten sollte man daher wieder auf alles Mögliche vorbereitet sein. Und weil positive Nachrichten jüngst kaum zu weiter steigenden Kursen geführt haben, drohen größere Rücksetzer, wenn es mal unerwartete schlechte Nachrichten gibt und den Bullen dann die Kraft fehlt, sich gegen verkaufswillige Bären zu stemmen.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Bei den Stockstreet-Börsenbriefen hat es schon wieder schnelle Gewinne für die Leser gegeben. Dieses Mal meldet der HighTech-Trader wieder einen Verkauf. Mit den Aktien von GFT Technologies, gekauft erst am 18. November, konnte ein Gewinn in Höhe von 9,49 % realisiert werden.

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich jetzt hier an!

Börse - Intern

20. Januar 2026

Börse - Intern

Neue US-Zölle: DAX testet Ausbruch schneller als erwartet

Weiterlesen...Alle Börsenbriefe von Stockstreet.de

Allstar-Trader

Vom Traden leben!

Aktien, Rohstoffe & Devisen

erfolgreich handeln!

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!

Geldanlage-Brief

Ihr langfristig orientierter

Börsendienst

für Vermögen und Wohlstand!

Die Strategie für Ihre Geldanlage!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Börse-Intern Premium

Erfolgreich Traden mit der

revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Target-Trend-Spezial

Tägliche Chartanalysen nach

der revolutionären Methode!

Zuverlässig und dauerhaft erfolgreich!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Aktien-Perlen

Der Börsendienst für die unentdeckten

Chancen an den Börsen der Welt!

Die Spreu vom Weizen trennen!

von Torsten Ewert

Jetzt informieren und kostenlos testen!

Optionsscheine-Expert-Trader

Der Börsendienst für volatile Zeiten

Die besten Trades in volatilen Märkten

von Manfred Ries

Jetzt informieren und kostenlos testen!

Target-Trend-CFD

CFD-Trading mit

der revolutionären Methode!

Schneller Handel, schnelle Gewinne!

von Sven Weisenhaus

Jetzt informieren und kostenlos testen!

Hightech-Trader

Profitieren Sie vom Hightech-Boom

Mit Hightech Aktien, Crypto Währungen

und Bio-Techs

von Bernd Raschkowski

Jetzt informieren und kostenlos testen!